이미지 확대보기

이미지 확대보기23일 금융권에 따르면 한국은행은 지난 18일 향후 1년간 공개시장운영에 참여할 수 있는 기관(이하 대상기관)을 확대해 총 57개 사로 선정했다. 적용 기간은 다음 달 1일부터 내년 7월 말일까지다.

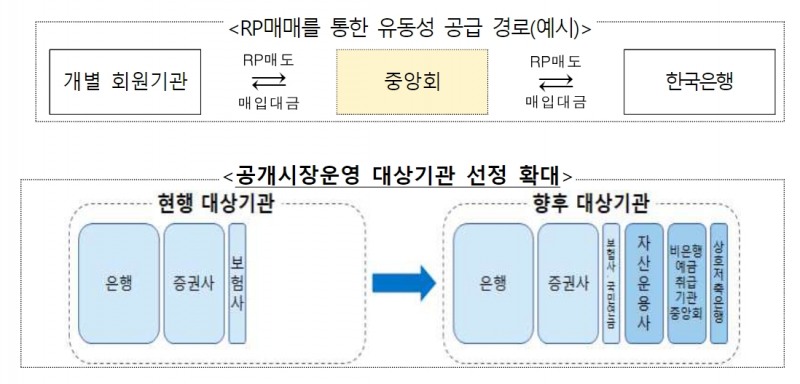

한국은행은 "이번 선정 시에는 공개시장운영 대상기관 선정 범위 확대 취지를 고려해 자산운용사 및 비은행예금취급기관 중앙회를 신규 선정했다"며 "이는 통화정책의 유효성을 제고하고 금융시장 안정 기능을 강화하는 데 기여할 것으로 기대된다"고 설명했다.

지난 2월 한국은행이 비은행예금취급기관 중앙회를 포함하는 제도 개편을 시행한 바 있다. 비은행금융기관이 금융시장에서 차지하는 비중이 커짐에 따라 통화정책 파급경로에 미치는 영향력이 확대되는 점을 고려해 공개시장운영 대상기관 범위에 포함하게끔 개편한 것이다.

공개시장운영이란 한국은행이 금융시장서 금융기관을 상대로 국채 등 증권을 사고팔아 시중에 유통되는 화폐의 양이나 금리 수준에 영향을 미치려는 가장 대표적인 통화정책 수단이다.

한국은행은 공개시장운영을 통해 콜시장의 초단기금리(콜금리)가 '한국은행 기준금리' 수준에서 크게 벗어나지 않도록 유도하고 있다. 콜시장은 금융기관 간 일시적인 자금 과부족을 조정하는 시장이다.

한국은행은 고금리 장기화 및 경기 불황으로 인한 2금융권의 건전성 저하, 수익성 악화 등에 따른 유동성 부담을 덜어주기 위해 이러한 조치를 한 것으로 보인다.

이미지 확대보기

이미지 확대보기올 1분기에도 비은행예금취급기관의 수익성은 악화되는 모습을 지속했다.

업권별로 살펴보면 저축은행은 이번 1분기 중 2000억원의 당기순손실을 기록하며 전년 동기(-1000억원) 대비 손실 폭이 확대됐다. 총순자산순이익률(ROA)도 전년 동기(-0.15%)대비 0.35%p 하락한 -0.50%로 나타났다.

상호금융도 올 1분기 2000억원의 당기순손실을 기록하며 전 분기(-5000억원)에 이어 적자를 이어갔다. 지난해 1분기(8000억원)와 비교하면 1조원가량의 순이익 감소 폭을 보였다. ROA도 전년 동기(0.34%)대비 0.40%p 하락하며 –0.07%를 기록했다.

박종우 한국은행 금융시장국장은 지난 1월 "지난해 새마을금고 사태 당시 새마을금고중앙회가 상당 규모의 국채를 갖고 있음에도 금융기관과의 환매조건부증권(RP) 거래 라인이 카운터파트 리스크 등으로 막히다 보니, RP 시장에서 자금을 조달하는 데 어려움을 겪었다"며 "공개시장 운영 대상 기관으로 포함되면 한은이 유동성을 지원할 수 있다"고 설명했다.

이어 그는 "위기 시 신용 리스크에 대해 지원하겠다는 것이 아닌, 고유동성 채권 범위 내에서 일시적인 유동성 부족분을 지원하는 것"이라고 덧붙였다.

이미지 확대보기

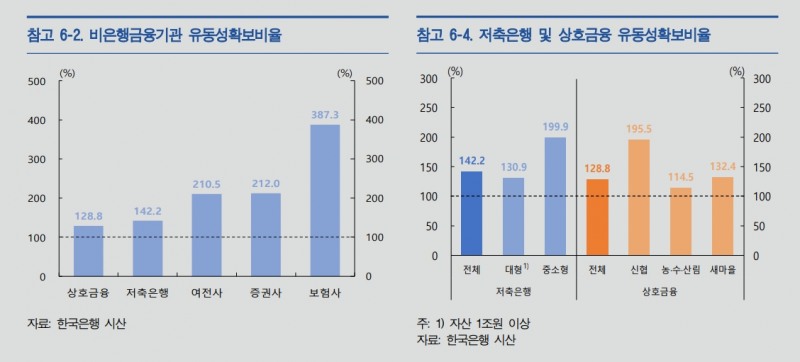

이미지 확대보기한국은행이 지난해 말 기준으로 유동성 스트레스 테스트를 실시한 결과 유동성 비율이 증권사 등 여타 업권에 비해 낮으나 제2금융권이 안정적인 수준을 유지했다.

저축은행의 유동성비율은 테스트 결과 2024년 1분기 기준 227.3%로 감독기준(100%)을 크게 상회하고 있고 상호금융의 유동성비율은 99.5%로 전 분기 대비 상승했다.

유동성확보비율도 저축은행 및 상호금융이 각각 142.2%, 128.8%로 추정돼 유동성 대응능력이 양호한 것으로 나타났다.

스트레스 상황에서 유동성 확보비율이 100% 이상을 나타내고 있으나 타 업권 대비 상대적으로 낮은 수준이라는 점에서 유동성 대응능력을 더욱 높일 필요가 있다는 지적이다.

제2금융권 유동성 대응능력 제고 가능성 기대감

공개시장운영 대상기관으로 선정된 제2금융권 기관들은 유동성 지원 및 관리 강화로 대응능력을 높일 수 있을 것으로 기대된다.새마을금고중앙회는 한국은행에서 상호금융업권 중앙회를 대상으로 지난 3월 개최한 한국은행RP 설명회 참석 이후, 실제 자금 결제가 이루어지는 한국예탁결제원 증권결제시스템(e-SAFE) 모의테스트 참여 및 내부 자산운용시스템 화면 개발 등 한국은행과의 RP매매 대상기관 참여 후 적시 활용할 수 있도록 사전 준비를 철저히 진행해 왔다.

한국은행과의 RP매매 공식 참여를 통해 새마을금고중앙회는 대규모 예금인출사태 등 유사시 한국은행으로부터 RP매매를 통해 유동성을 공급받아 새마을금고에 적시 공급할 수 있는 경로를 확충할 수 있게 됐다.

또한, RP매매를 통한 유동성 확보 시, 새마을금고중앙회 보유 유가증권 매각을 최소화할 수 있어 대량 매각에 따른 금융시장에의 부정적 영향을 완화할 수 있을 것으로 기대된다.

김인 새마을금고중앙회장은 “한국은행의 공개시장운영 대상기관 선정 취지에 부합하기 위해 한국은행의 공개시장운영 과정에 적극 참여할 계획”이라며 “한국은행 RP매매 대상인 고유동성 채권을 평시 충분히 보유해 새마을금고중앙회의 자산건전성 제고 및 유사시 새마을금고로의 충분한 유동성 공급을 할 수 있도록 지속적으로 관리할 예정”이라고 말했다.

저축은행중앙회 또한 한국은행의 제도 개편 발표 이후 저축은행 대상 설명회 개최, 한국예탁결제원과 인프라구축, 자산운용시스템 개발, 국채 매입 등 한국은행과의 RP매매를 위한 사전 준비를 진행해 왔다.

중앙회는 한국은행과의 RP매매를 통하여 업권의 유동성 리스크 발생 등 유사시 추가적인 유동성 공급경로를 확보할 수 있게 돼 저축은행에 대한 유동성 지원역량이 강화될 것으로 기대한다.

최근 부동산시장의 침체 지속 및 경기회복 둔화 등의 어려운 시장 환경으로 저축은행 업권의 경영상황에 대한 일부 우려가 있었다. 그러나 상반기 내 부동산 PF대출 매각, 경· 공매 활성화, 개인사업자 대출 매각, 대손상각 등 부실자산의 다각적인 정리 노력을 통해 건전성 부분은 개선될 전망이다.

특히, 대손충당금 추가 적립, 이익금 내부유보 및 증자 등을 통해 손실 흡수능력을 제고한 바 있다. 이에 경영안정성 종합지표인 BIS비율은 올 1분기 기준 14.7%로 법정기준치를 2배 이상 상회하는 등 리스크 관리가 충분한 상황이다.

업권의 유동성비율 역시 올 1분기 227.3%로 감독기준인 100% 대비 127.3%p를 초과해 자금 변동성에 대비한 가용 유동성도 충분히 보유해 유동성 리스크 대응이 가능하다.

아울러, 중앙회 차원의 자체적인 유동성 지원제도 운영을 통해 저축은행에 예상치 못한 유동성 부족 상황 발생 시 중앙회의 예탁금을 활용한 유동성 지원과 외부크레딧라인(시중은행)을 활용할 수 있다.

저축은행중앙회 관계자는 "저축은행을 이용하고 있던 소비자들의 자산이 예금보험공사 외 또 다른 금융기관의 보호를 받게 된 것"이라며 "기존 은행과의 스왑 계약 등 유동성 확보를 위한 채널들 외에도 공신력 있는 채널이 추가 돼 유사시 안정적인 유동성 공급 경로를 확보하게 됐다"고 말했다.

김다민 한국금융신문 기자 dmkim@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![문창환 IBK캐피탈 대표 “5년간 생산적금융 4조 공급할 것” [IBK캐피탈 생산적금융 주도 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122331605902dd55077bc211821821443.jpg&nmt=18)

![문창환 IBK캐피탈 대표, 신성장 5대 분야 모험자본 공급 첨병 [IBK캐피탈 생산적금융 주도 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510101105273dd55077bc25812315153.jpg&nmt=18)

![전필환 신한캐피탈 대표, 부실 털고 생산적 금융 확대 [신임 대표 1년 성적표 ②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802034305420dd55077bc25812315214.jpg&nmt=18)

![BC카드, 플랫폼 확장 … KB국민카드, 고객서비스 선도 [금융AI 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026010421313606726dd55077bc2118218214118.jpg&nmt=18)

![[인터뷰] 조성태 IBK캐피탈 부사장 “산업금융 플랫폼 역할 수행할 것” [IBK캐피탈 생산적금융 주도 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721293409022dd55077bc221924192196.jpg&nmt=18)

![IMM인베, 일본·홍콩·싱가포르 亞네트워크 확대 [VC 글로벌 투자 성적표 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721250908263dd55077bc221924192196.jpg&nmt=18)

![정태영 현대카드 부회장, 금융 넘어 ‘AI·데이터 기업' 가속 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020722032807525dd55077bc221924192196.jpg&nmt=18)

![김재관 국민카드 대표, 원앱·초개인화·AI로 ‘생활가치 플랫폼’ 도약 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122394408571dd55077bc211821821443.jpg&nmt=18)

![상호금융, 모집인 대출 줄줄이 중단…가계대출 조이기 본격화 [상호금융 가계대출 리스크]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021317361007460957e88cdd521123418838.jpg&nmt=18)

![24개월 최고 연 3.25%…흥국저축은행 '정기예금(강남)'[이주의 저축은행 예금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021318581601639957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 5.0%…세람저축은행 '펫밀리 정기적금'[이주의 저축은행 적금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021319014404723957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 3.26%…대백저축은행 '애플정기예금'[이주의 저축은행 예금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021318402905013957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 3.20%…NH저축은행 'NH특판정기예금' [이주의 저축은행 예금금리-2월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260207205859051226a663fbf34175192139202.jpg&nmt=18)