이미지 확대보기

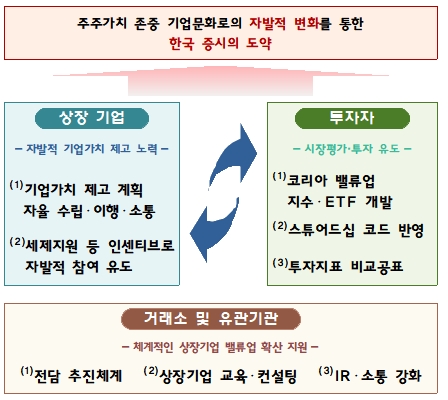

이미지 확대보기27일 금융투자업계에 따르면, 기본적으로 코리아 밸류업 지수 개발과 이를 통한 ETF(상장지수펀드) 상장, 연기금 등 기관투자자들의 활용은 안정적 투자수요 확보라는 측면에서 기업들에게 좋은 인센티브로 작용할 것이라는 예상이 나온다.

코리아 밸류업 지수는 PBR(주가순자산비율), PER(주가수익비율), ROE(자기자본이익률), 배당성향, 배당수익률, 현금흐름 등 주요 투자지표 등을 종합 고려해 종목을 구성한다.

수익성이나 시장평가가 양호한 기업처럼 기업가치 '우등생' 기업이 중심이다. 그러나 계량, 비계량 항목에 대한 종합평가를 통해 기업가치 제고가 기대되는 기업도 편입하도록 한 점에서 범위가 폭넓다고 할 수 있다.

자산운용사, 기관투자자, 전문가 등의 의견수렴을 거쳐, 시뮬레이션을 토대로 지수 개발이 이뤄지면 2024년 4분기(12월) 이내 개별 ETF 상장도 이뤄질 예정이다.

정부는 "코리아 밸류업 지수는 ETF, 펀드 등 금융상품 출시에 활용될 수 있으며, 연기금 등 기관투자자도 벤치마크 지표로 참고 및 활용할 것으로 기대된다"고 밝혔다.

이번 기업 밸류업 지원방안의 벤치마킹 대상이 된 일본에서는 'JPX Prime 150 지수'를 2023년 7월 출시했다. 지수는 JPX(일본 도쿄 증권거래소) 프라임 시장 상장사 중 자본효율성 및 지속가능성이 높은 150개 기업으로 구성된다. 시가총액 상위 500개 기업 중에서 선정한다.

이번 한국의 기업 밸류업 지원방안에서 주목할 만한 점 중 하나는, 연기금 등 기관투자자가 기업가치 제고 노력을 투자판단에 활용하도록 스튜어드십코드에 반영될 수 있도록 한 것이다.

기관투자자는 투자대상 회사가 기업가치 제고 계획을 수립 및 시행하고, 시장과 소통하는 지 점검할 필요가 있음을 가이드라인에 명시하도록 하는 것이다.

실제 이번 제1차 기업 밸류업 지원방안 발표 세미나에서는 스튜어드십코드 반영을 통해 기업의 자율적 공시가 강행 규정 역할을 할 수 있을 것이라는 예상이 나오기도 했다.

예컨대, 국민연금 벤치마크에 편입된 기업들은 자율 공시를 하지만 스튜어드십코드에 대한 부분에 영향을 받을 수 있다.

한국 스튜어드십코드 가이드라인은 2024년 상반기 중 개정된다.

물론 대주주 지분 비율이 높은 경우는 해당사항이 없을 것이라는 전망도 나온다. 또 밸류업 ETF가 초반 폭발적인 영향력을 발휘하기는 어려울 것이라는 예상도 나온다.

권병재 한화투자증권 연구원은 "1년 앞섰던 일본의 사례를 살펴보면 ETF 방안이 유효할 지 의문이 있다"며 "JPX Prime 150 지수의 성과가 상대적으로 부진하고, 상장된 정책 관련 ETF들의 AUM(운용자산) 규모가 크지 않기 때문이다"고 말했다.

반면, 김대욱 하나증권 연구원은 "정부는 밸류업 지수 및 ETF 출시를 계획중이며 기관에서 이를 벤치마크로 삼을 수 있기를 기대한다고 언급했는데, 일본 사례에서 기관의 매수세가 유입되었다는 점에서 국내에서도 연기금 위주 매수세 유입을 기대할 수 있다"고 전망했다.

추후 모멘텀으로 작용할 수 있는 재료로써 연기금에 무게를 두는 의견이 높은 편이다.

김대욱 하나증권 연구원은 "모든 기업 대상으로 밸류업에 따른 스튜어드십코드 시행을 언급했다"며 "연기금 입장에서는 지분율이 높은 기업들 혹은 캐스팅보트를 쥐고 있는 기업들에 대해 보다 적극적인 의결권 행사가 가능하다"고 전망했다.

정선은 한국금융신문 기자 bravebambi@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![미래에셋증권 IB사령탑 강성범…양날개는 성주완·김정수 [빅10 증권사 IB 人사이드 ①]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011117585504903dd55077bc2118218214112.jpg&nmt=18)

![박남영 미래에셋증권 IMA본부장 "규모 경쟁보다 내실 중점" ['1호 IMA' 인터뷰]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020223433303730179ad439072211389183.jpg&nmt=18)