이미지 확대보기

이미지 확대보기동원·하림, 자금력 모집에 안간힘

동원산업과 하림지주는 현재 HMM 본입찰에 그대로 참여할 것으로 예상된다. 이들은 각자의 방법으로 인수자금 조달에 안간힘을 모으고 있다. 7조 원 내외로 예측되는 매각 가격으로 인해 HMM 인수전은 자금조달이 필수적이기 때문이다.동원그룹이 IPO를 추진하는 계열사는 동원로엑스, 스타키스트 등이다. 특히 스타키스트는 미국 IPO를 전제로 5000억~6000억 원 규모의 CB(전환사채)를 발행할 것으로 전해진다. 동원로엑스도 IPO를 통해 인수자금 확보에 힘을 보탠다. 동원그룹 지주사인 동원산업(대표 박문서, 민은홍)은 지난 17일 “HMM 인수를 추진하기 위해 동원로엑스 등의 유상증자와 자회사의 CB발행, 금융기관을 통한 자금 조달 등 다양한 방안을 검토 중”이라며 인수자금 마련을 위해 비상장 계열사를 활용하겠다는 뜻을 드러냈다.

동원그룹 측은 “동원그룹은 숏리스트들 중에서 유일하게 항만터미널(동원 부산 컨테이너 터미널)을 보유해 시너지가 가장 크다”며 “HMM 인수를 위해 최선을 다할 것”이라고 밝혔다.

하림그룹 역시 팬오션을 중심으로 자금조달에 나서고 있다. 팬오션은 최근 보유한 한진칼 주식을 1628억 원에 판매했고, 5000억 원 규모의 영구채 발행도 실시할 예정이다. 팬오션 선박 자산 유동화, 각 계열사의 사채 발행 등으로 1조 원의 M&A 실탄 마련 또한 계획 중이다.

여기에 호반그룹, JKL 등 재무적 지원자들은 하림그룹 HMM 인수전의 장점으로 꼽힌다. 업계에서는 김홍국 회장과 김상열닫기

김상열기사 모아보기 호반그룹 회장과의 인연을 통해 팬오션의 영구채를 호반그룹이 매입할 수 있다는 관측이 많다. 2015년 팬오션 인수와 마찬가지로 HMM 인수전에서도 함께한 JKL도 7500억 원 가량 자금을 지원할 것으로 보인다.

김상열기사 모아보기 호반그룹 회장과의 인연을 통해 팬오션의 영구채를 호반그룹이 매입할 수 있다는 관측이 많다. 2015년 팬오션 인수와 마찬가지로 HMM 인수전에서도 함께한 JKL도 7500억 원 가량 자금을 지원할 것으로 보인다.김홍국 하림그룹 회장은 이런 장점을 통해 최근 인수자금 조달에 자신감을 드러냈다. 김 회장은 지난 1일 기자간담회에서 “자금조달 계획은 완벽하게 세워뒀다”며 HMM 인수전에서 물러나지 않을 것임을 시사했다.

이미지 확대보기

이미지 확대보기LX인터, 본입찰 불참설 제기

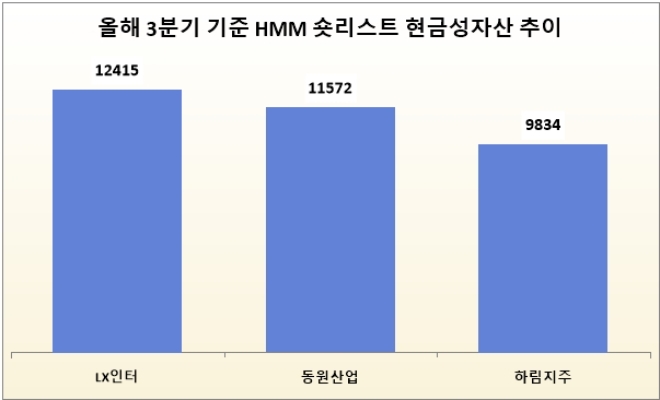

변수가 생긴 것은 LX그룹이다. HMM 인수전 주체인 LX인터내셔널(대표 윤춘성, LX인터)이 본 입찰에서 불참할 수 있다는 주장이 최근 들어 힘을 받고 있는 것. LX인터 불참설이 강조됨에 따라 HMM 매각 유찰설도 힘이 실리는 상황이다.이는 LX인터가 3곳의 숏리스트 중 가장 자금조달 등 인수자금 확보 여력이 커서다. 실제로 올해 3분기 기준 LX인터 현금성 자산은 1조2415억 원으로 동원·하림그룹 지주사인 동원산업(1조1572억 원), 하림지주(9834억 원) 대비 가장 많다.

이미지 확대보기

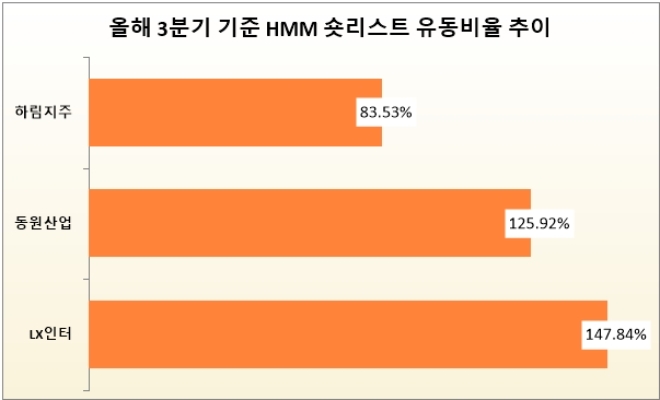

이미지 확대보기올해 3분기 LX인터 유동비율은 147.84%다. 동원산업 125.92%, 하림지주 83.53%보다 최대 약 63%포인트 높다.

LX인터가 HMM 본입찰 불참을 고심하는 것으로 알려진 이유는 무엇일까. 해운업황 불황이 가장 큰 이유로 꼽힌다. 해상운임 추세는 이를 잘 드러낸다.

한국관세물류협회에 따르면 HMM 수익에 직접적 영향을 미치는 상하이컨터이너지수(SCFI)는 지난해 하반기부터 들어 급격하게 추락했다. 2022년 1월에 5109.6포인트까지 기록했던 SCFI는 지난 17일 999.92포인트를 보였다. 약 2년 만에 1/5 수준으로 떨어진 것. 해운업계에서는 내년에도 수요 둔화가 예견, SCFI가 반등하기는 어려울 것으로 본다. 물론 사선 확대 등으로 HMM이 해운지수 급락 내성을 키웠지만, 해운업 불황 타파가 요원하다는 점이 LX인터의 고심을 깊게 한다.

한편, 강석훈 산업은행 회장은 지난달 국정감사에서 마땅한 낙찰자가 없을 시 유찰할 수 있다고 발언했다. 산은 측에서는 원론적인 내용을 발언한 것이라고 해명했지만, 최근 LX인터 본입찰 불참설이 나오면서 유찰 가능성이 과거보다 커진 상황이다.

서효문 기자 shm@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![[인사] ‘미래차 우려’ 현대차그룹, 해외파 ‘하러’·국내파 ‘정준철’ 투톱 돌파구](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025121812000503296dd55077bc212411124362.jpg&nmt=18)

![글로벌 1등 보고 달렸는데…LG엔솔, 신용등급 ‘흔들’ [Z-스코어 기업가치 바로 보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025121422390608986dd55077bc25812315162.jpg&nmt=18)

![‘연 26일 추가 휴무·주 35.5시간제’ 판교 이 회사 [女기 어때?]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025122122571807608dd55077bc2118218214118.jpg&nmt=18)

![‘반도체 게임체인저’ 유리기판 대전…SKC vs 삼성전기 [대결! 일대다 (下)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025122122545907776dd55077bc2118218214118.jpg&nmt=18)

![‘한화 3남’ 김동선, 직원들에 20억 쐈다 [여기 어때?]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025121423071403596dd55077bc25812315162.jpg&nmt=18)