이미지 확대보기

이미지 확대보기스팩(SPAC·기업 인수목적회사) 시장이 지난해 역대급 호황을 누린 만큼 올해도 스팩 합병 상장 종목이 인기를 누릴 수 있을지 귀추가 주목된다.

코스텍시스, 방열 소재부터 제품까지 생산하는 ‘유일 기업’

한규진 코스텍시스 대표이사는 6일 서울 여의도에서 기자 간담회를 열고 코스텍시스가 교보10호스팩(355150)과 합병을 통해 코스닥 상장을 준비 중이라고 알렸다. 합병이 가결될 경우, 신주 상장 예정일은 4월 3일이다.

코스텍시스의 합병가액은 2000원, 합병비율은 1:6.4225로 잡았다. 합병 승인을 위한 주주총회는 오는 15일 진행하려 한다. 주식 매수 청구 행사 기간은 주총이 열리는 2월 15일부터 3월 8일까지다.

합병 뒤 주식 수는 3332만4919주가 된다. 유통 가능 물량은 전체 주식의 30.02%에 해당하는 1000만4838주다. 주주구성은 ▲최대 주주 등 49.91% ▲개인투자자 1.82% ▲벤처 금융 등 13.53% ▲기타 주주 18.77% ▲스팩발 기주주 4.55% ▲교보증권(대표 박봉권·이석기) 0.21% ▲스팩 기타 주주 11.25%로 이뤄진다.

보호예수 기간의 경우, 합병상장일로부터 개인투자자는 6개월, 벤처 금융 등은 1년이다. 지분 3%와 1.5%를 보유한 젠스엠(대표 이영곤)과 케이앤티파트너스(대표 김영준)는 6개월간, 0.21% 지분을 가지게 되는 교보증권은 1년간 보호예수 기간이 적용된다. 보호예수는 한국예탁결제원(KSD·사장 이명호닫기

이명호기사 모아보기)나 증권사가 고객의 유가증권을 고객 명의로 보관하는 업무다. 투자자 피해를 막고자 대주주 지분 등을 일정 기간 매각하지 못하게 하려는 취지에서 마련됐다.

이명호기사 모아보기)나 증권사가 고객의 유가증권을 고객 명의로 보관하는 업무다. 투자자 피해를 막고자 대주주 지분 등을 일정 기간 매각하지 못하게 하려는 취지에서 마련됐다. 이미지 확대보기

이미지 확대보기코스텍시스는 1997년 설립된 고 방열 소재 부품 전문 기업이다. 고 방열 신소재 기술과 정밀 세라믹 패키지 기술을 기반으로 5G 등 통신용 파워 트랜지스터(Power Transistor)의 △세라믹 패키지(Ceramic Package) △LCP(Liquid Crystal Polymer) 패키지 △QFN(Quad Flat No lead) 패키지 △전기자동차의 전력반도체용 방열부품인 스페이서(Spacer) 등을 제조·판매하는 사업을 영위하고 있다. 세라믹 패키지는 세라믹 재료를 사용해 구성된 집적 회로의 포장품이다. 내열성이 강해 고열이 발생하는 반도체 장치에 널리 사용된다.

그는 “주력 사업인 통신용 패키지는 5G 기지국에서 가장 많이 쓰이고 있다”며 “군용 레이더(Radar·전파탐지기)나 자율주행 관련해서도 늘어날 것으로 본다”고 말했다. 그러면서 “6G 관련 신제품도 현재 개발 중”이라 덧붙였다.

특히 지난 2016년 ‘국내 최초’로 고 방열 소재 양산 기술 개발에 성공한 점을 강하게 피력했다. 그는 “당사는 일본 기업이 주도하고 있던 방열 소재 시장에서 국내 최초로 방열 소재 양산 기술 개발에 성공했다”며 “이를 바탕으로 소재부터 패키지 제품까지 수직 계열화에 성공했다”고 말했다. 이어 “현재까지 소재부터 제품까지 생산하는 기업은 세계에서 코스텍시스가 유일하다”고 전했다.

실제로 코스텍시스는 자체적으로 방열 소재 양산을 개발한 이후 다양한 소재를 생산해 주력 제품인 무선주파수(RF·Radio Frequency) 패키지에 적용·양산 중이다. 대표적으로 납품하고 있는 글로벌 기업이 ‘NXP반도체’(대표 커트 시버스·리차드 L. 클레머)다. 지난 2013년 NXP반도체에 엔지니어링(Engineering·공학) 평가를 승인받은 뒤 2016년 신뢰성 평가까지 승인받았다. RF 패키지는 이동통신 기지국 중계기에 사용되는 트랜지스터와 전력증폭기의 핵심 부품으로 통한다. 지난해 코스텍시스 매출 대부분이 RF 패키지에서 나왔다.

현재는 기존 거래처인 일본 기업과의 경쟁력 입증에 성공해 본격적으로 수주가 시작된 단계다. 업계에선 통전 활성 소결(SPS·Spark Plasma Sinstering) 기술을 기반으로 생산하는 코스텍시스 소재가 글로벌 경쟁사보다 경쟁력이 높다는 평이 나온다. 기술력과 가격 경쟁력이 입증된 결과 코스텍시스는 2020년과 2021년 ‘NXP TOP 100 SUPPLIER’(NXP 상위 100 공급업체)에 2년 연속 선정되기도 했다.

이미지 확대보기

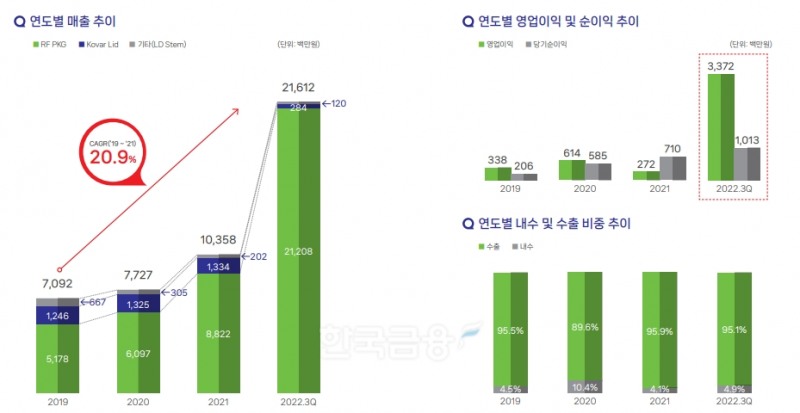

이미지 확대보기회사는 NXP반도체 수주 본격화에 힘입어 지난해 3분기 ▲매출액 216억1200만원 ▲영업이익 33억7200만원 ▲당기순이익 10억1300만원 등 ‘사상 최대’ 실적을 달성했다. 매출액의 경우, 3개 분기 만에 이미 2021년 연간 매출액 104억원을 두 배 넘게 뛰어넘었다. 매출 대부분 수출에서 발생했으며, 현재 수주잔고는 399억원 규모다.

이러한 호실적에 관해 한 대표는 “주력 고객 회사인 NXP반도체에서 우리 제품 품질과 가격 신뢰도가 높아짐에 따라 검증이 끝나고 작년부터 본격적인 수주로 이어지고 있다”며 “현재 NXP에 12개종 제품을 공급하고 있는데 다양한 신규 제품 검증도 진행 중이라 5종의 제품을 추가로 납품할 수 있을 전망”이라 설명했다. 이어 “올해 역시 좋은 흐름이 이어질 것으로 기대된다”고 덧붙였다.

한규진 대표 목표는 코스텍시스를 글로벌(Global·전 세계) 방열 소재 전문 기업으로 성장시키는 것이다. 5G 통신용 RF 패키지 매출 본격화와 더불어 전기차용 차세대 전력반도체 방열부품 개발로 성장 발판을 마련하려 한다.

현재 전기차용·차세대 전력반도체 저 열팽창 고 방열 스페이서(Spacer) 개발에 성공한 상태다. 스페이서는 전력반도체 칩에서 발생하는 열을 방출해 파손을 막는 역할을 한다. 전기차 시장이 커지면서 차량용 반도체에 탑재되는 스페이서 수요도 늘어날 것으로 관측된다. 코스텍시스는 전기차 한 대당 60개 고 방열 스페이서가 탑재된다고 추정하고 있다. 오는 2030년 글로벌 방열 스페이서 수요는 1조3000억원에 달할 것으로 자체 전망했다.

한 대표는 기존 실리콘(Si·Silicon) 반도체 속도와 효율 등의 한계로 차세대 탄화규소(SiC·Silicon Carbide), 질화 갈륨(GaN·Gallium Nitride) 전력반도체 시장이 개화를 앞둔 만큼 전력반도체용 방열 스페이서 시장을 선도하겠단 구상을 하고 있다. 기존 차량용 Si 전력반도체는 150도 이상 고온에서 기능을 잃지만, 고 방열 스페이서가 적용된 SiC 반도체는 150도 이상 환경에서도 동작하는 게 가능하다.

그는 “차세대 전력반도체로의 변화는 전기차 성능 향상을 위해 필수적인 상황”이라며 “코스텍시스는 고 방열 소재 기술력을 바탕으로 SiC 전력반도체용 방열 스페이서 개발에 성공해 현재 현대자동차(대표 정의선닫기

정의선기사 모아보기·장재훈·이동석)와 LG마그나(대표 정원석)에 시제품을 납품 중”이라고 전했다.

정의선기사 모아보기·장재훈·이동석)와 LG마그나(대표 정원석)에 시제품을 납품 중”이라고 전했다.그러면서 “일본 등 글로벌 기업 수요에 대응하고자 RF 패키지 500억원과 방열 스페이서 600억원 더한 1100억원 규모 생산 능력 확보를 계획 중”이라 덧붙였다.

이미지 확대보기

이미지 확대보기코스닥 상장을 앞두고 글로벌 경기 침체 등 외부 환경의 부정적 영향은 어떻게 보냐는 기자 질문에 한규진 대표는 “장기적으로 차세대 전력반도체·통신 분야 업황은 분명 좋지만, 단기적으론 거시 경제적 요인에서 오는 좋지 않은 흐름을 거스르긴 어렵다”면서도 “다만, 핵심 방열 원자재를 자체 생산하는 등 경쟁사 대비 원가경쟁력이 우수해 실적 방어가 가능하다”고 답했다.

자체 생산하는 기술을 경쟁사가 갖출 경우, 경쟁력에서 뒤처질 수 있다는 우려에 관해선 “그동안 자체 기술력을 확보하기 위해 10년에 가까운 시간이 걸렸다”며 “경쟁사들이 이러한 기술력을 갖추고 원가경쟁력을 확보하려면 그만큼의 시간이 필요할 수밖에 없다”고 자신감을 보였다.

코스텍시스는 이번 합병 상장을 통해 확보한 자금을 스페이서 생산라인 구축과 연구개발·운영자금 용도로 쓸 계획이다.

스팩 시장 호황… “상장 과정에서 변수 적은 게 장점”

한편, 이번에 코스텍시스와 교보10호스팩이 맞잡은 두 손에 이목이 쏠리는 이유는 또 하나 있다. 스팩(SPAC) 시장의 호황 여부다.

지난해 기업공개(IPO·Initial Public Offering) 시장이 침체를 맞은 가운데 스팩 시장은 전혀 다른 모습을 보였었다. 2009년 스팩 제도 도입 이후 최대 실적을 거둔 것이다. 2022년 스팩시장 공모 건수는 45건으로, 2021년 25건 대비 88% 증가했다. 같은 기간 공모금액도 3347억원에서 4828억원으로 40% 이상 불었다.

스팩주란 증권사에서 주로 상장하는 ‘기업 인수목적회사’다. 교보증권10호스팩은 이름에서 알 수 있듯 교보증권에서 상장시켰다. 기업 인수목적회사는 증시에 비 상장된 기업이 스팩주에 투자된 금액과 합쳐 증시에 상장한 다음, 스팩주에 투자한 주주들에게 이익을 배분하는 체계다. 한 마디로 실제로 형태가 있는 기업이 아니라 ‘페이퍼 컴퍼니’(Paper Company·서류상의 회사)인 것이다. 설립 후 2년 이내 비상장사와 합병하지 못하면 청산 절차를 밟는다.

코스텍시스와 교보10호스팩처럼 합병이 진행될 경우, 회사 실체가 생기게 된다. 과거엔 정식으로 IPO 하기 어려운 부실기업이 스팩주를 통해 우회 상장하는 경우가 많았지만, 최근엔 스팩주 상장 심사가 비교적 강화돼 꼭 그렇지도 않다. 대표적으로 스팩을 통해 상장된 주식으론 메타버스(Metaverse·3차원 가상 세계) 관련주인 ‘엔피’(대표 송방호)가 있다. 삼성스팩2호와 합병해 코스닥에 상장했다. 엔피의 6일 기준 최근 한 달 수익률은 74.46%, 3개월 수익률은 무려 98.01%에 달한다.

스팩 합병 상장은 수요예측 흥행 여부가 영향을 주는 일반상장과 달리 공모가가 고정돼 있어 상장 과정에 변수가 적다는 점이 장점으로 꼽힌다. 아울러 투자자는 인수·합병에 참여하고 싶지 않으면 주식을 팔고 현금을 돌려받을 수 있다. 상장 폐지되더라도 기준가 2000원이 보장된다.

지난해 스팩 시장 호황에 관해 한국거래소(이사장 손병두닫기

손병두기사 모아보기) 관계자는 “기준금리 인상 등의 영향으로 IPO 시장이 냉각기를 맞으면서 공모 절차가 수반되지 않는 스팩 합병을 통한 상장 수요가 늘었다”며 “거기다 지난해 2월 스팩 소멸 합병 도입으로 합병 이후 합병 대상 기업인 비상장기업의 법인격 유지가 가능해져 스팩 합병 사장에 대한 기업 선호가 늘어난 게 스팩 시장 호황의 주요 원인으로 파악된다”고 짚었다.

손병두기사 모아보기) 관계자는 “기준금리 인상 등의 영향으로 IPO 시장이 냉각기를 맞으면서 공모 절차가 수반되지 않는 스팩 합병을 통한 상장 수요가 늘었다”며 “거기다 지난해 2월 스팩 소멸 합병 도입으로 합병 이후 합병 대상 기업인 비상장기업의 법인격 유지가 가능해져 스팩 합병 사장에 대한 기업 선호가 늘어난 게 스팩 시장 호황의 주요 원인으로 파악된다”고 짚었다. 이미지 확대보기

이미지 확대보기일각에선 올해의 경우엔 스팩을 통한 상장 환경이 지난해보다는 우호적이지 않다는 시각이 있다. 스팩에 투자할 때 연 이자율은 2% 남짓인데, 현재 은행 예금금리가 4%까지 치솟은 상태이기 때문이다.

실제로 미국 종합 일간지 ‘월스트리트저널’(WSJ‧The Wall Street Journal)에 따르면, 최근 미국 증시에서 약 70개 스팩이 청산한 뒤 투자자들에게 돈을 돌려줬다. 역사상 시장에서 청산된 스팩의 전체 개수보다 많다. 금융 정보 제공 업체 ‘딜로직’(Dealogic·대표 토마스 플레밍)에 의하면 스팩 합병을 발표하는 스타트업(Start-up·신생 창업기업) 1곳당 평균 기업가치도 2021년 20억달러(약 2조5500억원)에서 지난해 4분기 4억달러(약 5천1000억원)로 쪼그라들었다.

다만, 수익성과 성장성을 증명한다면 여전히 IPO 시장보다 스팩이 매력적일 수 있단 전망도 존재한다.

이용준 교보증권 주식 자본시장(ECM·Equity Capital Market) 1부 대리는 이번 코스텍시스-교보10호스팩 합병 상장에 관해 “보통 스팩주는 발행 유통 주식 수나 합병 대상 기업의 실적 및 업황 영향에 따라 주가 향방이 갈린다”며 “상장하기 전인 현재 단계에서 주가 오르내림을 판단하긴 쉽지 않지만, 코스텍시스의 경우 기술력에 기반한 업황 전망은 현재 긍정적이라 볼 수 있다”고 말했다.

이날 코스텍시스와 합병 전 상태인 교보스팩10호 주가는 코스닥 시장에서 전 거래일(2635원) 대비 2.09%(55원) 떨어진 2580원에 장을 마쳤다. 지난 한 달 수익률은 21.99%, 3개월 수익률은 9.79%다. 시가총액은 140억원에 이른다.

임지윤 기자 dlawldbs20@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![미래에셋증권 IB사령탑 강성범…양날개는 성주완·김정수 [빅10 증권사 IB 人사이드 ①]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011117585504903dd55077bc2118218214112.jpg&nmt=18)

![박봉권·이석기號 교보증권, 사상 최대 실적…“2029년 종투사 진입 목표” [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025051519245408072179ad439072211389183.jpg&nmt=18)

![박남영 미래에셋증권 IMA본부장 "규모 경쟁보다 내실 중점" ['1호 IMA' 인터뷰]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020223433303730179ad439072211389183.jpg&nmt=18)

![빗썸, IPO 추진 동력 지속…체질 개선 총력 [가상자산 거래소 지각변동 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100324904384dd55077bc211821821443.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![박남영 미래에셋증권 IMA본부장 "규모 경쟁보다 내실 중점" ['1호 IMA' 인터뷰]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020223433303730179ad439072211389183.jpg&nmt=18)

![기관 '한미반도체'·외인 'NAVER'·개인 '삼성전자' 1위 [주간 코스피 순매수- 2026년 1월26일~1월30일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026013022473402636179ad439071182357237.jpg&nmt=18)