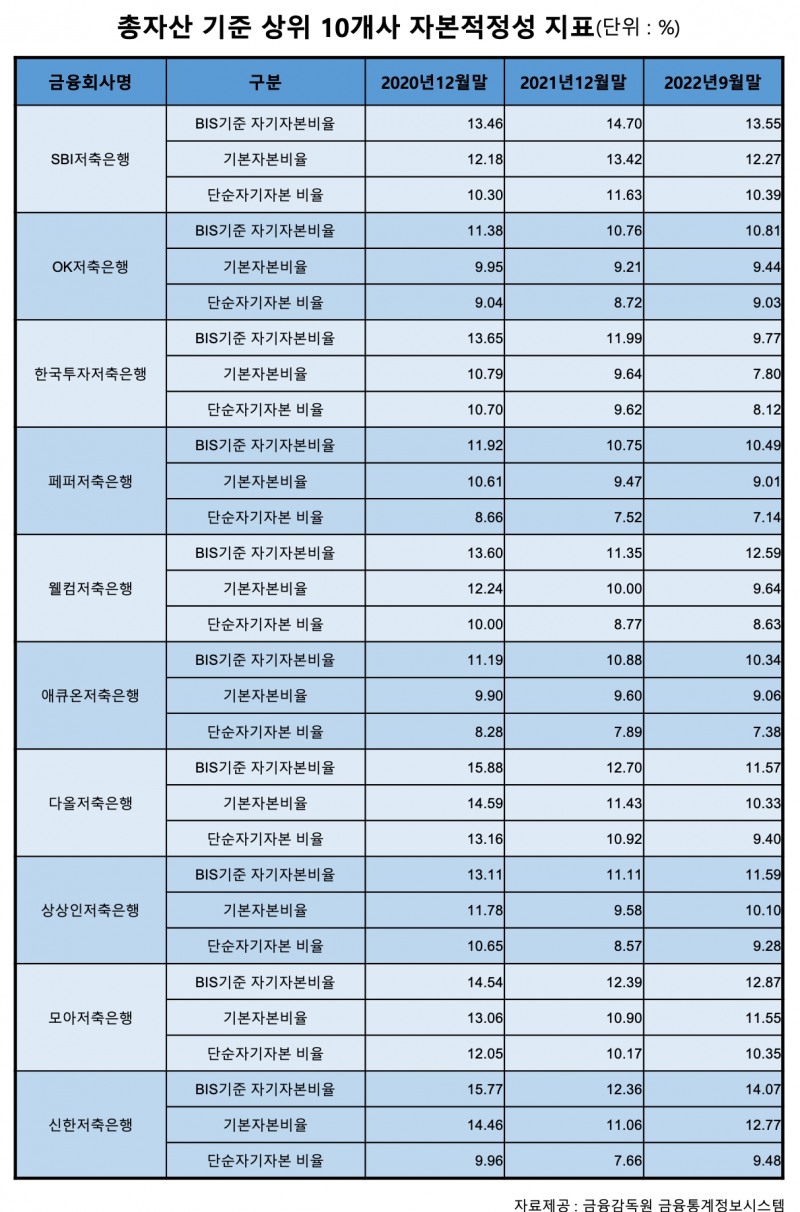

총자산 기준 상위 10개 저축은행의 평균 BIS기준 자기자본비율도 1년만에 50bp 이상 하락하면서 유상증자 등을 통한 자본 확충에 나서고 있다.

당국 권고 11% 수준…자본여력 위축

최근 저축은행이 대출증가에 따른 위험가중자산 증가율이 자기자본 증가율을 소폭 상회하면서 BIS기준 자기자본비율이 하락세를 보이고 있다. 총자산 기준 상위 10개 저축은행의 평균 BIS기준 자기자본비율이 11.77%를 기록하며 현재 금융당국의 규제비율인 8%를 훨씬 상회하고 있지만 전년 동기 대비 55bp 하락하면서 금융당국의 권고하는 11% 수준으로 하락해 손실에 대비한 자본여력이 낮아진 것으로 나타났다.BIS기준 자기자본비율은 국제결제은행(BIS) 산하의 바젤은행감독위원회에서 정한 기준으로 은행들의 과도한 위험자산 보유를 제한해 예금자를 보호하고 은행의 부실을 막기 위해 도입됐으며 국제사회는 국제결제은행(BIS)이 권고하는 자기자본비율을 유지하도록 하고 있다. BIS기준 자기자본비율은 국제결제은행에서 권고하는 금융기관의 위험가중자산 대비 자기자본 비율로 위험가중자산은 빌려준 돈을 위험 정도에 따라 다시 계산한 것으로 위험도가 높을수록 가중치를 높게 적용해 산출한다.

저축은행은 금융감독원 감독규정에 따라 자산 1조원 이상 저축은행에 대해 최저 BIS비율 8% 이상, 자산 1조원 미만 저축은행에 대해서는 최저 BIS비율 7% 이상을 규정하고 있다.

현재 금융당국은 잠재위험의 현실화 가능성에 선제적으로 대비하기 위해 저축은행에게 BIS기준 자본비율 11.0% 이상을 권고하고 있다.

지난해 9월말 기준 전체 79개 저축은행의 BIS기준 자기자본비율은 12.87%로 전분기 대비 1bp 하락했으며 전년 동기 대비 95%p 하락하면서 규제비율 대비 높은 수준을 유지했으나 자본적정성이 악화됐다.

전체 저축은행의 자기자본은 지난해 9월말 기준 15조3386억원으로 전년 동기 대비 2조2944억원 늘어 16.2% 증가했다. 위험가중자산은 119조1096억원으로 24조7115억원 늘어 26.2% 증가해 자기자본 대비 증가율이 높았다. 기본자본은 13조3907억원으로 1조8635억원 증가했으며 보완자본은 1조9480억원으로 4299억원 증가했다.

상위 10개사 중 신한저축은행과 웰컴저축은행의 BIS기준 자기자본비율이 전년 동기 대비 개선됐으며 다른 저축은행은 악화됐다. 신한저축은행은 전년 동기 대비 95bp 상승했으며 웰컴저축은행은 32bp 상승했다.

이에 반해 다올저축은행의 BIS기준 자기자본비율이 전년 동기 대비 159bp 하락해 하락폭이 가장 컸으며 한국투자저축은행이 158bp 하락해 뒤를 이었다. 상위 10개 저축은행의 자기자본은 지난해 9월말 기준 7조3236억원으로 전년 동기 대비 1조3236억원 늘어 22.1% 증가했으며 위험가중자산은 62조5420억원으로 14조3000억원 늘어 29.6% 증가했다. 기본자본은 6조3381억원으로 1조603억원 증가했으며 보완자본은 9855억원으로 2634억원 증가했다. 자기자본은 SBI저축은행이 1조8948억원으로 가장 많으며 위험가중자산도 13조9885억원으로 SBI저축은행이 가장 많다.

위험가중자산 증가폭이 가장 큰 저축은행은 한국투자저축은행으로 7조6343억원을 기록해 전년 동기 대비 2조3139억원 증가했으며 자기자본은 7460억원을 기록해 BIS기준 자기자본비율이 가장 낮았다.

유상증자로 BIS비율 제고 나서

최근 금리상승과 부동산 경기 변동성 등으로 저축은행의 대출 공급 여력이 크지 않아 가계대출과 기업대출 모두 줄어들 전망이다. 기업대출의 경우 부동산금융과 사업자 모기지론 중심으로 건전성이 악화될 것으로 분석된다. 한국신용평가에 따르면 저축은행의 자기자본 대비 부동산금융 비중이 약 200%에 달하며 부동산금융 내 브릿지론 비중은 약 50%로 높은 수준을 보이고 있다.사업자 모기지론은 개인사업자 주택담보대출로 아파트 후순위 담보대출이 대부분이며 평균 LTV 75%로 경매 낙찰가율이 80% 이하로 떨어지면 손실이 발생할 것으로 보인다.

부동산금융 중심으로 부실 증가가 본격화되고 제한된 대출금리 상승 대비 수신금리의 빠른 상승으로 수익성이 저하될 경우 자기자본 증가속도도 둔화돼 자본적정성 역시 저하될 것으로 분석된다. 저축은행 업권의 높은 자산 위험을 감안하면 자본완충력이 더욱 중요해진 셈이다. 주요 저축은행은 유상증자 등을 통해 자본을 확충하면서 자본적정성 악화 우려 해소에 나서고 있다.

웰컴저축은행은 BIS기준 자기자본비율 관리의 중요성이 강조되면서 자본금을 확충하기 위해 지난달 1000억원 규모의 유상증자를 단행했다.

이에 앞서 OK저축은행은 지난해 9월 1000억원 규모의 유상증자를 진행했다. 지난 2016년 650억원 규모의 유상증자를 진행한 이후 약 6년만에 단행한 유상증자다.

OK저축은행 관계자는 “코로나19 장기화로 인한 경기 침체와 기준금리 인상 등 시장환경 변화에 대응하고 재무건전성을 확보해 견실한 성장을 이루고자 이번 증자를 결정했다”라고 설명했다.

한국투자저축은행은 지난해 11월과 지난달 유상증자를 진행하면서 두달 연속 자본확충에 나섰다. 한국투자저축은행은 지난해 11월 500억원 규모의 유상증자를 진행했으며 지난달에는 400억원 규모로 진행했다.

MS상호저축은행도 지난해 11월 BIS기준 자기자본비율 제고 등을 위해 모회사 SK증권으로부터 180억원을 유상증자로 자금을 조달했다. SK증권은 지난 2021년 MS상호저축은행을 인수한 바 있다.

김경찬 기자 kkch@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![문창환 IBK캐피탈 대표 “5년간 생산적금융 4조 공급할 것” [IBK캐피탈 생산적금융 주도 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122331605902dd55077bc211821821443.jpg&nmt=18)

![문창환 IBK캐피탈 대표, 신성장 5대 분야 모험자본 공급 첨병 [IBK캐피탈 생산적금융 주도 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510101105273dd55077bc25812315153.jpg&nmt=18)

![전필환 신한캐피탈 대표, 부실 털고 생산적 금융 확대 [신임 대표 1년 성적표 ②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802034305420dd55077bc25812315214.jpg&nmt=18)

![BC카드, 플랫폼 확장 … KB국민카드, 고객서비스 선도 [금융AI 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026010421313606726dd55077bc2118218214118.jpg&nmt=18)

![[인터뷰] 조성태 IBK캐피탈 부사장 “산업금융 플랫폼 역할 수행할 것” [IBK캐피탈 생산적금융 주도 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721293409022dd55077bc221924192196.jpg&nmt=18)

![IMM인베, 일본·홍콩·싱가포르 亞네트워크 확대 [VC 글로벌 투자 성적표 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721250908263dd55077bc221924192196.jpg&nmt=18)

![정태영 현대카드 부회장, 금융 넘어 ‘AI·데이터 기업' 가속 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020722032807525dd55077bc221924192196.jpg&nmt=18)

![김재관 국민카드 대표, 원앱·초개인화·AI로 ‘생활가치 플랫폼’ 도약 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122394408571dd55077bc211821821443.jpg&nmt=18)

![상호금융, 모집인 대출 줄줄이 중단…가계대출 조이기 본격화 [상호금융 가계대출 리스크]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021317361007460957e88cdd521123418838.jpg&nmt=18)

![24개월 최고 연 3.25%…흥국저축은행 '정기예금(강남)'[이주의 저축은행 예금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021318581601639957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 5.0%…세람저축은행 '펫밀리 정기적금'[이주의 저축은행 적금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021319014404723957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 3.26%…대백저축은행 '애플정기예금'[이주의 저축은행 예금금리-2월 3주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021318402905013957e88cdd521123418838.jpg&nmt=18)

![12개월 최고 연 3.20%…NH저축은행 'NH특판정기예금' [이주의 저축은행 예금금리-2월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260207205859051226a663fbf34175192139202.jpg&nmt=18)