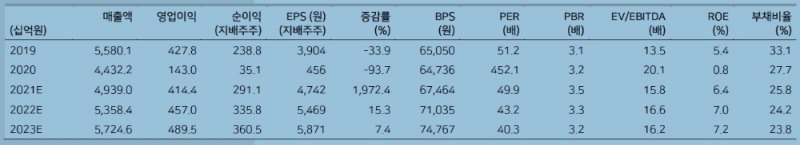

아모레퍼시픽은 2021년 2분기 매출액 1조 1,767억원(+11.5% YoY; 이하 YoY), 영업이익 912억원(+158.9%), 순이익 611억원(+454.8%)을 기록하면서, 시장 기대치를 밑돌았다(컨센서스 대비 영업이익: -18.8%, 성과급 충당금 130억원 감안 시 -7.2%). 주력 채널 성과가 다소 아쉽다. 면세 매출(+28.0% vs. 시장 +63.9% 추정)과 중국 마진(OPM 2.8% vs. 2Q19 8.0%)을 말한다.

[해외] ① 중국: 매출액 3,007억원(+6.3%), 영업이익 84억원(+2,875.1%)을 기록했다. 설화수(+60%; 비중 35%)와 라네즈(+20%; 비중 18%)는 호조, 이니스프리(-23%; 비중 25%; 매장 수 -30%; 온라인 -10%)는 부진했다. 마케팅 증가(매출액 대비 30% 집행)로 인해 영업이익률은 2.8%에 그쳤다. ② 기타: 유럽(+65%)과 미국(+56%)은 판매 회복과 함께 수익성 또한 개선되었다(합산 OPM 7.0%).

■ 투자의견 Hold(하향) 및 적정주가 270,000원(하향) 제시

아모레퍼시픽에 대한 투자의견(Buy → Hold)과 적정주가(-18%) 하향한다(EPS 변동률: 2021E -15%, 2022E -21%). 주력 채널(중국 및 면세) 내 실적 가시성이 낮아진 가운데, 모멘텀(국제 운항 및 쇼핑 행사) 또한 부재하다. 마케팅 집행은 늘어나나, 그만한 효율을 기대하기 어렵다. ‘설화수’는 4Q21E부터 역기저 부담(4Q20 +60%), ‘이니스프리’의 경우 2022E까지 매장 폐점 영향에 노출되어 있기 때문이다. 중장기적 관점에서 브랜드력이 증대될 만한 요인도 없다. 보수적인 접근을 권고한다.

(하누리 메리츠증권 연구원)

이미지 확대보기

이미지 확대보기장태민 기자 chang@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![증권사 CEO 23인 “AI 거버넌스 전략적 접근…PB 고도화·내부통제 강화” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030119224203089dd55077bc212411124362.jpg&nmt=18)

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)

![‘IB 명가' 재정비 시동…NH투자증권, 김형진·신재욱 카드 [빅10 증권사 IB 人사이드 (6)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603103406515dd55077bc221924192196.jpg&nmt=18)

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![금융회사 최고경영자 10명 중 6명 “올 영업이익 5% 인공지능에 투자”[AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030119023002211dd55077bc212411124362.jpg&nmt=18)

![자산운용사 CEO 14인 “AI는 리서치부터…상품개발·운용 확장 목표” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030119253803377dd55077bc212411124362.jpg&nmt=18)

![증권사 CEO 23인 “AI 거버넌스 전략적 접근…PB 고도화·내부통제 강화” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030119224203089dd55077bc212411124362.jpg&nmt=18)

![이찬진 금융감독원장, AI 기반 감독체계 혁신 가속 [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030119182809556dd55077bc212411124362.jpg&nmt=18)