신금투는 "주가랠리에 힘입어 올해 IPO는 역대급 규모"라며 이같이 밝혔다.

주식 활황기엔 대체로 신규 상장 규모가 크다. 주식 주변 자금이 풍부하고 주식에 대한 가치 평가가 우호적이기 때문이다. 올해는 산업 구조 변화를 반영한 점도 있다. 대기업 집단 내 비상장 기업과 유니콘 기업이 신규 상장 종목 시가총액의 상당 부분을 차지하고 주로 성장 산업에 속했다.

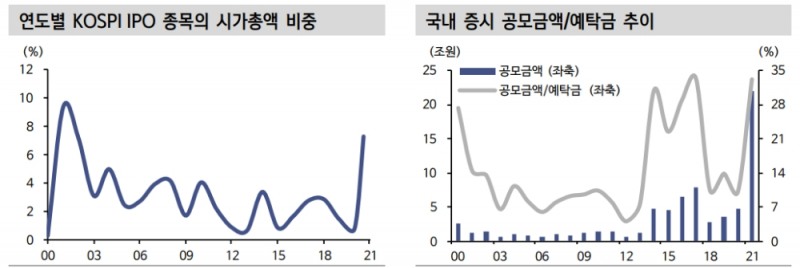

IPO가 많으면 주식 수급 불균형에 대한 우려도 있다. 과거 신규 상장, 유상증자 등 주식 공급이 크게 늘어난 시점에 주가는 고점을 경험한 사례가 있다.

최유준 연구원은 "1989년과 1996년 그리고 IT 버블 붕괴 시기에 주식공급이 늘어 주가가 고점을 찍었다"면서 "수요-공급 측면에서 과도한 공급은 가격에 부담이지만, 주가는 수급에 앞서 경기 방향성이 지배적으로 작용했다"고 밝혔다.

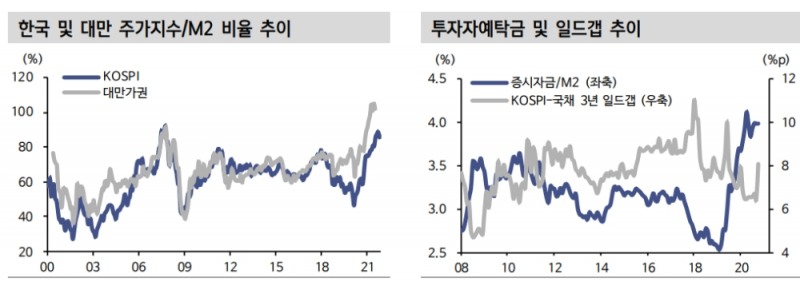

최 연구원은 "수급 부담을 판단함에 있어 시중 유동성 대비 주식시장 시가총액 수준을 고려할 수 있다"면서 "이는 과거 고점과 일치했던 경향이 있다"고 설명했다.

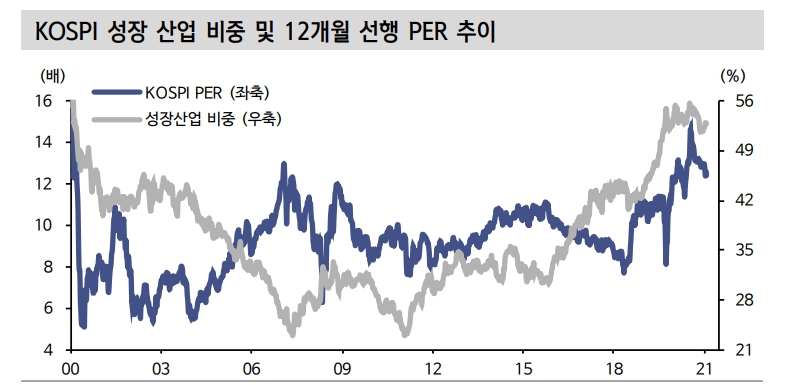

현재 유동성 대비 시가총액 비율은 2007년 고점에 근접했다. 그는 그러나 절대 수치 비교보다는 직접 금융을 통한 자본 조달이 활발한 성장 산업의 비중이 높아진 점도 고려할 필요가 있다고 했다.

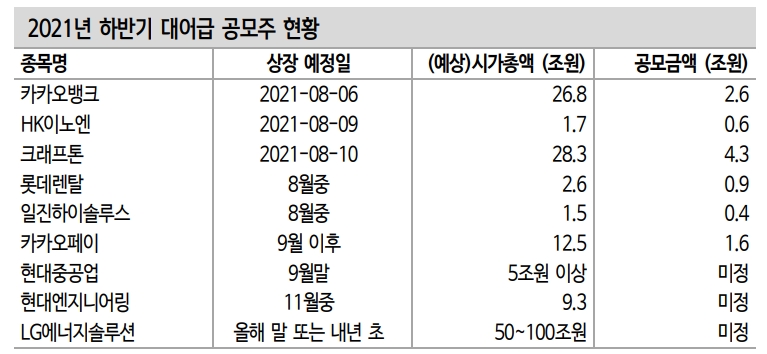

최 연구원은 산업 구조 변화를 반영한 신규 상장에 주목했다.

팬데믹 국면에서 산업 구조 변화가 가속됐다. KOSPI 내 성장 산업(IT+건강관리+커뮤니케이션)의 비중은 팬데믹 이전 대비 10%p 넘게 증가했다. IPO를 통해 신규로 유입되는 종목의 상당수가 성장 산업에 속했다.

시가총액 1조원을 상회하는 기업들도 많아 주식시장 내 성장 산업의 비중 확대가 지속됐다.

최 연구원은 "‘BBIG’로 대표되는 성장 산업은 한국 차기 주력 산업으로 자리 잡았다"면서 "이는 KOSPI를 재평가할 수 있는 요인으로 높은 밸류에이션이 정당화될 것"이라고 밝혔다.

그는 "올해 KOSPI로 유입되는 신규 상장 종목 시가총액 비중은 2001년 이래 최고치를 기록할 것으로 보인다"면서 "주가가 랠리를 이어가면서 상장을 통한 지분 가치 재평가와 자금 조달의 니즈가 커졌다"고 지적했다.

공모금액 규모는 20조원을 상회할 것으로 예상했다.

공모주에 대한 뜨거운 관심이 이어지며 높은 경쟁률이 유지되고 있고 예탁금도 60조원을 지속 상회하고 있다.

최 연구원은 "예탁금 대비 공모금액 비율은 2017년 이후 최고치에 이를 것"이라며 "주식시장 주변 자금이 풍부하지만 공모금액 규모도 크기 때문에 한편으로 수급 불균형을 우려하지만 영향력은 제한될 것"이라고 판단했다.

수급 부담은 제한적일 것으로 분석했다.

그는 "M2 대비 시가총액 비율은 시중 유동성과 대비한 주식시장 규모다. 2007년 92%에 도달하고 주가가 고점을 확인한 바 있다"며 "현재 80%를 상회하며 대규모 신주 상장으로 추가 상승의 여지가 크다"고 풀이했다.

그는 "수급 부담으로 일부 작용할 수 있지만 산업 구조 변화의 결과로 바라볼 필요가 있다"면서 "유사한 산업 구조인 대만은 100%를 상회했다. 비메모리 기술력이 부각되며 주가 프리미엄이 확대됐다"고 밝혔다.

국내 주식시장도 성장 산업 비중이 늘어나 프리미엄이 확대될 여지가 있다고 해석했다. 동시에 실적이 호조를 보이며 일드갭도 상승하고 있다고 밝혔다.

그는 "증익 구간에서 일드갭의 상승은 주식시장 자금의 유입이 수반된다"면서 "주식 공급에 따른 수급 부담은 제한적일 것"이라고 분석했다.

다만 신규 상장은 동일 섹터 내 기존 종목에는 수급 부담으로 작용할 수 있다고 밝혔다. 신규 종목을 담기 위해 기존 종목의 비중을 축소할 수 있기 때문이다.

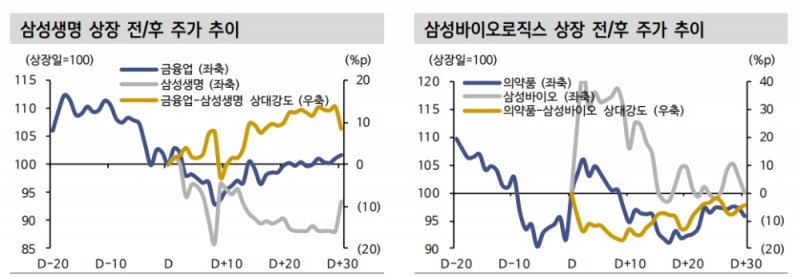

최 연구원은 "신규 종목의 업종 내 비중이 클수록 부담이 크지만 영향력은 단기에 그칠 것"이라며 "과거 삼성생명과 삼성바이오로직스의 상장 사례에서 나타난 바 있다"고 밝혔다.

그는 "상장일 전에는 업종지수가 부진했다. 상장 후 신규 종목 대비 업종지수의 상대강도는 10거래일 전까지는 비중 변화 영향으로 부진했으나 이후 개선되는 흐름을 보였다"면서 "수급 압력은 단기적이며 이는 업종 내 기존 종목에 대한 매수 기회가 될 수 있다"고 풀이했다.

이미지 확대보기

이미지 확대보기장태민 기자 chang@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![증권사 CEO 23인 “AI 거버넌스 전략적 접근…PB 고도화·내부통제 강화” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030119224203089dd55077bc212411124362.jpg&nmt=18)

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)

![‘IB 명가' 재정비 시동…NH투자증권, 김형진·신재욱 카드 [빅10 증권사 IB 人사이드 (6)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603103406515dd55077bc221924192196.jpg&nmt=18)

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![금융회사 최고경영자 10명 중 6명 “올 영업이익 5% 인공지능에 투자”[AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030119023002211dd55077bc212411124362.jpg&nmt=18)

![자산운용사 CEO 14인 “AI는 리서치부터…상품개발·운용 확장 목표” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030119253803377dd55077bc212411124362.jpg&nmt=18)

![증권사 CEO 23인 “AI 거버넌스 전략적 접근…PB 고도화·내부통제 강화” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030119224203089dd55077bc212411124362.jpg&nmt=18)

![이찬진 금융감독원장, AI 기반 감독체계 혁신 가속 [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030119182809556dd55077bc212411124362.jpg&nmt=18)