김성환닫기

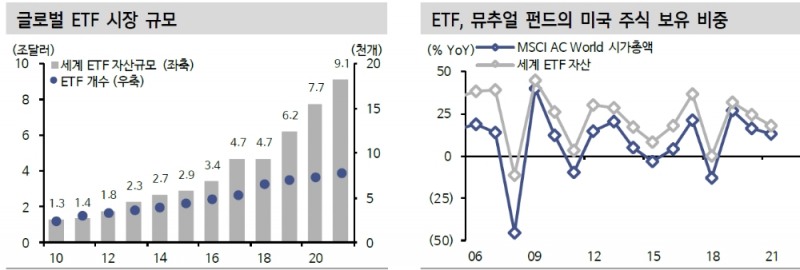

김성환기사 모아보기 연구원은 "지난 10년간 세계 ETF 운용 자산과 상품 수는 572%, 513% 성장했다"면서 이같이 밝혔다.

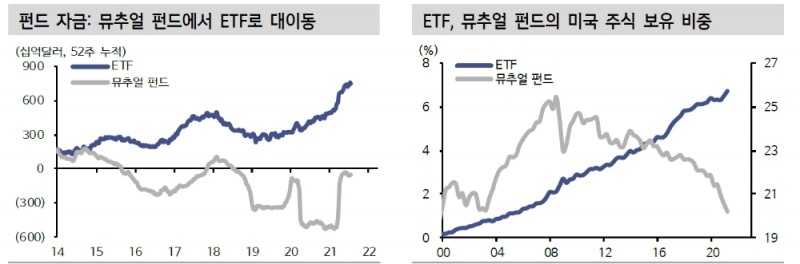

김성환기사 모아보기 연구원은 "지난 10년간 세계 ETF 운용 자산과 상품 수는 572%, 513% 성장했다"면서 이같이 밝혔다. 지난 1년간 미국 상장 ETF에는 7,479억달러의 자금이 유입돼 사상 최고치를 기록했으며, 이는 뮤추얼 펀드에서 527억달러가 유출된 것과 대조를 이룬다고 소개했다.

급기야 올 1분기에는 미국 주식을 2,307억달러 순매수해 가계(1,856억달러), 해외투자자(1,009억달러)를 제치고 최대 수급 주체로 부상했다고 밝혔다.

ETF가 뮤추얼 펀드와의 경쟁에서 앞서간 이유는 패시브 펀드의 장점(보유종목 투명성, 낮은 비용)과 높은 거래성(유동성, 환금성)이 결합됐기 때문이다. 여기에 넓어진 투자 선택지도 성장을 뒷받침했다.

투자대상이 주가지수를 넘어 스타일, 업종, 테마, 자산군별로 확장되면서 다양화된 투자 수요가 ETF로 흡수되고 있다.

김 연구원은 "ETF를 통한 투자는 이제 일상화, 대중화됐다"면서 "많은 투자자들이 ETF 발굴, 분석, 투자에 나서고 있다"고 지적했다.

■ ETF 성장성 계속 주목

김 연구원은 "지난 10년간 세계 ETF AUM은 연평균 19.2% 성장했다. 세계증시 시총이 연평균 8.2% 증가하고, 연평균 AUM의 12.0%에 달하는 자금이 유입돼 운용자산의 성장을 견인했다"면서 "고성장 추세는 변하지 않을 것"이라고 전망했다.

첫째, 아직 낮은 시장 점유율을 꼽을 수 있다고 밝혔다. PwC와 ETGFI의 따르면 작년말 ETF의 자산관리 시장 내 비중은 7.6%에 불과하다는 것이다.

뮤추얼 펀드 대비 비교 우위를 감안하면 ETF의 시장 점유율 확대 여력이 높다고 풀이했다.

둘째, 자산과 전략의 다변화 관점에서 성장성을 엿볼 수 있다고 밝혔다. ETF는 미국 주식을 기반으로 성장했으나 최근 들어서는 채권, 글로벌 주식 ETF에도 대규모 자금이 유입되고 있다고 밝혔다.

전략도 패시브를 뛰어넘어 다변화되고 있다고 지적했다. 특히 지난 3년간 108% 성장한 액티브, 테마, ESG ETF의 성장세가 가파르다고 밝혔다.

그는 "보수적 추정을 적용해 증시가 세계경제만큼 성장(5.5%)하고, 지난 10년내 최소 수준의 자금이 유입(연 8%)되더라도 ETF AUM 성장률은 연 13%에 달한다"면서 "보수적 가정을 뛰어넘을 수 있는 upside는 충분해 보인다"고 풀이했다.

ETF 본연의 장점(패시브, 거래성)에 ETF의 다변화가 더해져 높은 수요가 유지될 수 있다고 분석했다.

■ 블랙락(ETF 운용사), MSCI(Index provider) 주목

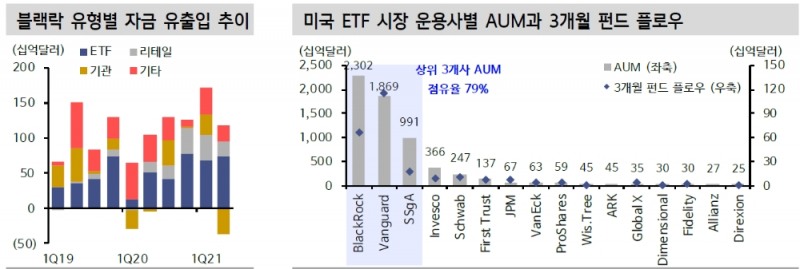

ETF 성장을 향유할 수혜주로 먼저 운용사를 꼽을 수 있다고 제안했다.

최대 시장인 미국은 블랙락(iShares, BLK.US), 뱅가드(Vangaurd, 비상장), 스테이트 스트릿(SPDR, STT.US) 3사가 AUM의 79%를 차지한다. 자금도 대부분 대형 3사로 유입되고 있다.

이외 인베스코(IVZ.US), 찰스 슈왑(SCHW.US)도 주요 플레이어다.

김 연구원은 "ETF 시장의 구조적 성장에 투자한다면 최대 운용사인 블랙락이 대안이라는 판단"이라며 "ETF의 매출 기여도가 32%를 차지하고, AUM 내 비중도 지속적으로 높아지고 있어 수혜주로써 대표성을 갖는다"고 밝혔다.

시장에 벤치마크를 제공하는 Index provider에도 주목해야 한다고 밝혔다.

Index provider는 벤치마크를 시장에 제공하고, 이를 추종하는 상품이나 펀드로부터 수수료 수입을 수취한다. 절대 다수의 ETF들이 패시브로 운용되고 벤치마크를 필요로 하기에 Index provider도 ETF 시대의 직간접적 수혜주로 볼 수 있다는 것이다.

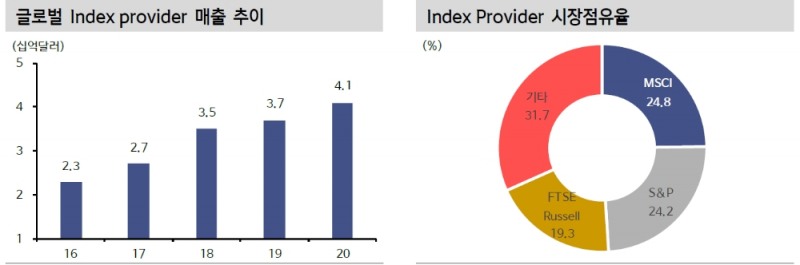

김 연구원은 "글로벌 Index provider들의 매출은 연평균 15.5% 성장하고 있다. MSCI(MSCI.US), S&P Global(SPGI.US), 런던거래소그룹(LSEG.UK)이 보유한 FTSE 러셀이 시장을 과점하고 있다"면서 "이 중 시장 점유율과 Index 사업의 비중(60%)이 가장 높은 MSCI의 성장성에 주목할 필요가 있다"고 조언했다.

성장 잠재력과 ETF로의 구조적 시대 변화를 감안하면 ‘ETF 시대’ 주도주들인 블랙락과 MSCI의 장기 투자 매력이 높아 보인다고 진단했다.

김 연구원은 "ETF를 차치하더라도 두 회사는 글로벌 자산운용, Index provider 점유율 세계 1위 기업"이라며 "투자 매력 관점에서는 우선 업종 내 성장 우위에 주목한다"고 밝혔다.

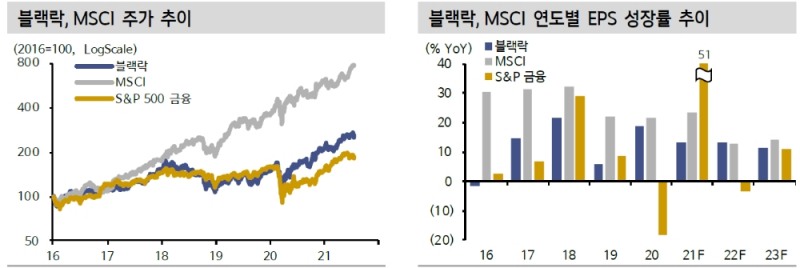

ETF 시대가 본격 도래한 지난 5년간 블랙락과 MSCI는 금융 섹터의 이익과 주가를 뛰어넘었다. 금년에는 기저효과로 이익 성장률이 열위지만, 2022~2023년 EPS는 각각 연평균 12.3%, 13.3% 성장해 업종(3.5%) 성장을 웃돌 것이라고 전망했다.

두 번째는 이익의 퀄리티와 성장의 확실성이라고 밝혔다.

김 연구원은 "지난 5년간 블랙락과 MSCI의 EPS 성장률 변동성은 각각 6.1%, 12.7%로 금융 업종(18.7%) 대비 현저하게 낮았다"면서 "팬데믹 타격이 컸던 작년에도 두 기업의 이익은 16.8%, 20.1% 성장했다"고 지적했다.

고성장에 대해 갖는 신뢰가 높은 만큼, 중장기 투자 매력이 높아보인다고 했다.

이미지 확대보기

이미지 확대보기장태민 기자 chang@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![미래에셋증권 IB사령탑 강성범…양날개는 성주완·김정수 [빅10 증권사 IB 人사이드 ①]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011117585504903dd55077bc2118218214112.jpg&nmt=18)

![우상희 한국투자증권 IMA담당 상무 "안정적 정착 바탕 성장성 투자" ['1호 IMA' 인터뷰]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020223421207006179ad439072211389183.jpg&nmt=18)

![박남영 미래에셋증권 IMA본부장 "규모 경쟁보다 내실 중점" ['1호 IMA' 인터뷰]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020223433303730179ad439072211389183.jpg&nmt=18)

![미래에셋운용 “코스닥 이익개선 동반 기대…'업종 쏠림' 전략적 활용 가능” [ETF 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260202144658039670f4390e77d222110701.jpg&nmt=18)

![배형근號 현대차증권, 리테일·IB 수익 증가로 실적 개선…퇴직연금 성장세 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025012311570804055179ad439072115218260.jpg&nmt=18)

![기관 '한미반도체'·외인 'NAVER'·개인 '삼성전자' 1위 [주간 코스피 순매수- 2026년 1월26일~1월30일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026013022473402636179ad439071182357237.jpg&nmt=18)

![기관 '에코프로'·외인 '에코프로'·개인 '알지노믹스' 1위 [주간 코스닥 순매수- 2026년 1월26일~1월30일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026013022563407542179ad439071182357237.jpg&nmt=18)

![빗썸, IPO 추진 동력 지속…체질 개선 총력 [가상자산 거래소 지각변동 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100324904384dd55077bc211821821443.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)