이미지 확대보기

이미지 확대보기 조원태기사 모아보기 한진그룹 회장(사진)이 아시아나항공 인수를 통해 글로벌 TOP10 항공사를 품는다. KED산업은행은 총 8000억원 지원을 통한 해당 M&A 추진을 공식화했다.

조원태기사 모아보기 한진그룹 회장(사진)이 아시아나항공 인수를 통해 글로벌 TOP10 항공사를 품는다. KED산업은행은 총 8000억원 지원을 통한 해당 M&A 추진을 공식화했다. ◇ 산은 ‘항공운송산업 경쟁력 제고방안’ 발표

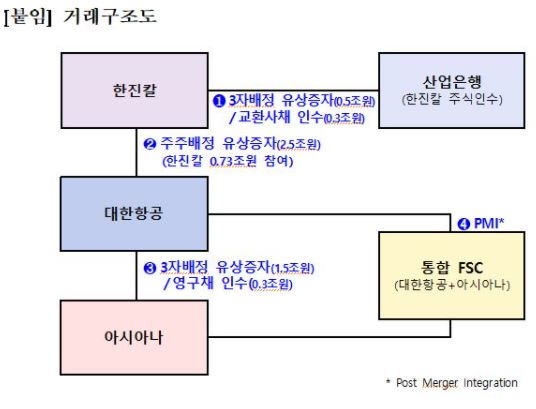

산은과 한진그룹의 아시아나항공 인수 방법은 다음과 같다. 우선 산은은 한진칼에 제3자 배정 유상증자로 5000억원을 투입하고, 대한항공 주식을 기초자산으로 한 3000억원 규모의 교환사채(EB)를 인수한다. 한진칼은 아시아나항공 인수를 위한 대한항공의 2조5000억원 규모 주주배정 유상증자에 참여해 7300억원 규모의 신주를 사들인다. 대한항공은 총 1조8000억원을 투입해 1조5000억원 규모의 아시아나항공 신주와 영구채 3000억원을 인수한다. 해당 M&A가 완료되면 ‘한진칼 → 대한항공 → 아시아나항공’으로 이어지는 지배구조가 완성된다.

이미지 확대보기

이미지 확대보기산은이 대한항공의 아시아나항공 인수를 공식화함에 따라 조원태 회장은 글로벌 TOP10 항공사를 보유하게 된다. 통합 항공사는 총 251대(올해 상반기 기준)의 항공기를 보유해 200여대 항공기를 가진 에어프랑스・루프트한자와 견줄 수 있는 규모로 커진다. 업계에서는 덩치가 커지는 것 외 기단 확대와 정비 등 관련 사업 시너지 또한 기대하고 있다.

조원태 회장은 이날 입장문을 통해 “한진칼과 대한항공은 이사회를 열고 아시아나항공 인수를 결정했다”며 “인수를 결정하기까지 많은 고민과 부담이 있었지만 '수송으로 국가에 기여한다'는 한진그룹의 창업이념을 충실히 수행하는 것이 저희에게 주어진 시대적 사명이라고 생각했다”고 말했다.

그는 이어 “대한민국 선도항공사로서 국내 항공산업의 재도약을 위한 역할을 성실히 수행해 국민 여러분께 보답하겠다”고 덧붙였다.

◇ 아시아나항공, 재무 구조 개선 주목

오늘(16일) 발표로 글로벌 TOP10 항공사가 탄생했지만, 조원태 회장에게는 과제가 많다. 우선 신종 코로나 바이러스 감염증(코로나19) 여파로 유동성 위기가 이어질 수 있다. 아시아나항공의 재무 건전성이 심각한 수준이기 때문이다. 지난해 11월 우선 협상 대상자로 선정됐던 HDC현대산업개발이 인수를 포기한 것도 결국 악화하는 재무 건전성이 주된 이유였다.

이미지 확대보기

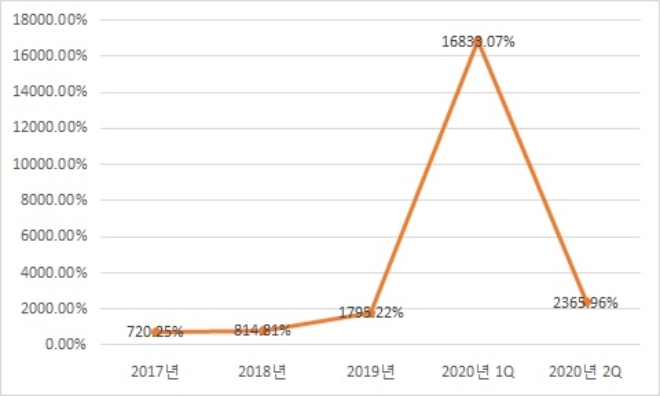

이미지 확대보기아시아나항공의 여러 지표 중에서 가장 심각한 것은 ‘부채비율’이다. 올해 2분기 부채비율은 2365.96%다. 2017년 720.25%를 기록한 이후 꾸준히 올라갔다. 2018년 814.81%, 2019년 1795.22%였다. 지난 1분기에는 1만6833.07%까지 치솟기도 했다. 높은 부채비율은 향후 많은 자금 투입을 의미한다. 즉, 조원태 회장의 재무 부담을 높여 ‘승자의 저주’가 될 수 있다는 우려다.

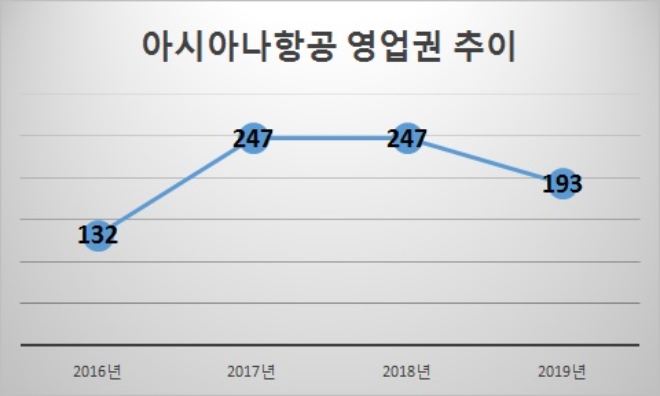

무형자산 중 하나인 ‘영업권’도 2017년 이후 꾸준히 하락했다. 영업권 수치가 높을수록 경쟁사 대비 수익성이 높다고 판단할 수 있다. 기업 M&A 시 경영권 프리미엄을 나타내기도 한다. 해당 수치가 높으면 피인수 기업에서 몸값 상승을 주장할 수 있는 근거 중 하나다.

이미지 확대보기

이미지 확대보기아시아나항공 지난해 영업권은 193억원으로 전년 247억원 대비 21.86%(54억원) 급감했다. 즉, 여타 경쟁사 대비 가지는 초과수익이 20% 이상 줄었다는 의미다. 아시아나항공 영업권이 100억원대로 하락한 것은 2016년(132억원) 이후 3년 만이다.

증권업계 한 관계자는 “올해 상반기 기준 아시아나항공이 가진 만기 1년 이내 부채는 3조3400억원 수준”이라며 “이중 만기 연장이 어려운 부채는 1조1500억원”이라고 분석했다.

그는 이어 “코로나19 장기화를 통해 월 2000억원에 육박하는 고정비를 해결해야 하는 상황”이라며 “지난 2분기 ‘어닝 서프라이즈’를 이끌었던 화물의 경우 3분기를 기점으로 재차 적자 전환할 것으로 예상된다”고 덧붙였다.

서효문 기자 shm@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![‘리니지 제국'의 부진? 엔씨의 저력을 보여주마 [Z-스코어 기업가치 바로보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020123095403419dd55077bc211821821443.jpg&nmt=18)

![‘리니지 제국'의 부진? 엔씨의 저력을 보여주마 [Z-스코어 기업가치 바로보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020123095403419dd55077bc211821821443.jpg&nmt=18)