이미지 확대보기

이미지 확대보기27일 투자은행(IB) 업계에 따르면 SK이노베이션은 이날 3500억원 규모 공모 회사채 발행을 위한 수요예측을 진행한다. 만기는 2년물(1000억원)과 3년물(1300억원), 500년물(700억원)으로 구성됐으며 수요예측 결과에 따라 최대 6000억원까지 증액 발행한다.

SK이노베이션은 지난 4월에도 4000억원 규모 공모채 발행을 위한 수요예측을 진행했다. 총 1조7600억원 수요가 몰리면서 최대 설정액인 8000억원으로 증액 발행했다. 하지만 모든 트랜치에서 오버금리로 결정되는 등 다소 아쉬운 모습이었다.

시장은 이전부터 석유화학 산업 전망을 부정적으로 바라보고 있었다. 중국 기업들의 과잉 공급으로 수급 불균형이 지속됐고 단기간에 해결될 수 있는 수준도 아니었다. 이러한 상황이 지속되면서 국내 기업들은 석유화학 산업 전영역에서 중국 기업들과 직접 경쟁할 수밖에 없었다.

국내 석화기업들은 친환경 및 배터리 소재 등으로 탈출구를 모색했다. 하지만 중국 기업들 역시 이 분야에 뛰어들고 있다. 접근 방식과 경쟁 구도가 조금 다를 뿐 최종적으로는 중국 업체들과 맞붙을 수밖에 없는 상황이다.

재무부담+조달 한계…신용관리 집중

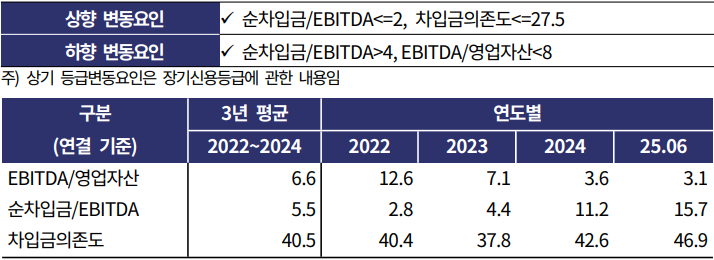

SK온 실적 부진에 따른 SK이노베이션의 재무부담은 ‘전기차캐즘’과 함께 본격화됐다. 올해 상반기 말 기준 SK이노베이션 순차입금은 35조원이며 이중 SK온이 차지하는 비중이 60%(22조원)를 넘는다. 신용등급에 영향을 줄 수 있을 정도로 사태가 악화되자 SK그룹은 지난해 말 SK이노베이션과 SK E&S 합병을 결정했다.이뿐만 아니라 SK이노베이션은 자회사인 SK온과 SK엔무브를 합병키로 했다. 현재 가장 골치거리라 할 수 있는 석화와 배터리 부문을 여타 사업으로 방어하는 전략이다. 중복상장 이슈 등으로 계열사 상장을 통한 자본성자금 조달이 어려워진 SK그룹 입장에선 최적의 선택이다.

자사주를 기반으로 한 EB 발행은 주주가치 제고에 역행한다. 반면, 크레딧 측면에서는 자금조달 유연성이 부활해 긍정적이다. 쉽게 말해, 주주에는 불리하고 채권자에게는 긍정적인 결정이다.

주주환원 및 자사주 소각에 대한 관심은 더욱 높아지고 있다. SK이노베이션이 이에 반하는 결정이 불가피한 이유는 재무안정, 즉 신용관리에 있다.

투자은행(IB) 관계자는 “SK이노베이션이 지배구조 개편 등 많은 노력을 기울이고 있지만 재무상황은 작년말 대비 악화됐다”며 “유휴자산 매각 등이 신용등급 하락 압력 완화에 도움이 되겠지만 궁극적으로는 SK온 실적 개선이 중요하다”고 말했다. 그는 “불안요인은 남아있지만 당분간 지켜보자는 관망심리가 강해질 것”이라고 덧붙였다.

이성규 한국금융신문 기자 lsk0603@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)

![‘IB 명가' 재정비 시동…NH투자증권, 김형진·신재욱 카드 [빅10 증권사 IB 人사이드 (6)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603103406515dd55077bc221924192196.jpg&nmt=18)

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![PF 터널 끝 '턴어라운드'…신명호의 BNK투자증권 재건 [금투업계 CEO열전 (44)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200561400289dd55077bc221924192196.jpg&nmt=18)

![패시브 일색에 '메기' 등판…韓 액티브 ETF '새 바람' ['완전한' 액티브 ETF 초읽기 (상)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200461200626dd55077bc221924192196.jpg&nmt=18)

![기관 '알테오젠'·외인 '에코프로'·개인 '리노공업' 1위 [주간 코스닥 순매수- 2026년 2월19일~2월20일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022023314903795179ad4390711823566145.jpg&nmt=18)

![패시브 일색에 '메기' 등판…韓 액티브 ETF '새 바람' ['완전한' 액티브 ETF 초읽기 (상)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022200461200626dd55077bc221924192196.jpg&nmt=18)

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)