이미지 확대보기

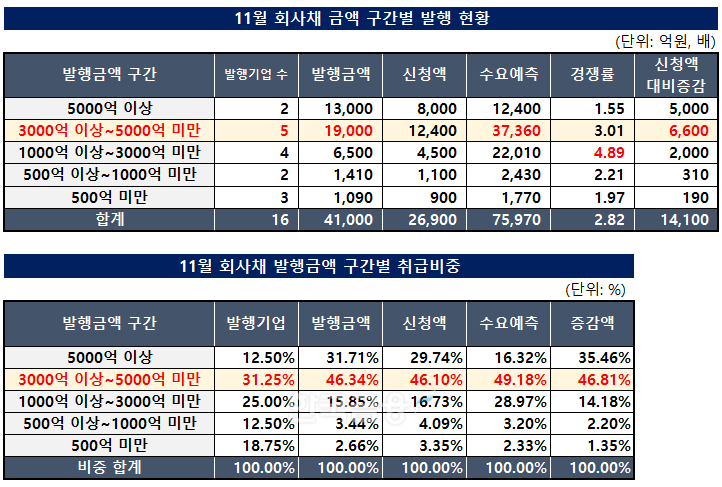

이미지 확대보기한국금융신문이 금융감독원 증권발행신고 자료를 바탕으로 분석한 결과, 3000억 원 이상~5000억 원 미만 구간에서 총 1조 9000억 원(46.3%)의 회사채가 발행돼 가장 많은 비중을 차지했다. 5000억 원 이상 구간에서는 1조 3000억 원(31.7%), 1000억 원 이상~3000억 원 미만 구간은 6500억 원(15.9%)의 발행 규모를 보였다.

1000억 원 이상의 회사채 발행은 총 11개사, 3조 8500억 원으로 전체 발행 규모(4조 1000억 원)의 93.9%를 차지했다. 이는 전월(94.4%)과 비슷한 수준으로, 거액 위주의 발행이 지속되고 있음을 시사한다.

중기물과 고신용 채권에 투자 집중

전월 대비 평균 경쟁률이 전반적으로 하락한 가운데, 1000억 원 이상~3000억 원 미만 구간이 4.89대 1로 가장 높았다. 해당 구간에서는 모집액 4500억 원에 2조 2010억 원의 자금이 몰렸다. 3000억 원 이상~5000억 원 미만 구간은 3.01대 1의 경쟁률을 보였다.

이미지 확대보기

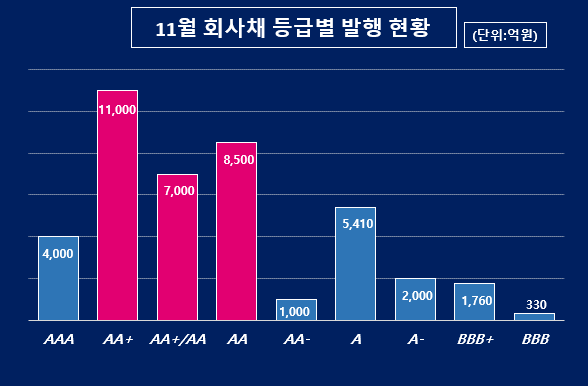

이미지 확대보기등급별로는 AA 이상 채권이 전체 발행금액의 74.4%를 차지하며 강세를 보였다. A- 등급 이상 채권이 총 3조 8910억 원으로 전체 발행의 94.9%를 차지했다.

국내외 정세 불안과 내수 경기 침체 속에서 안전자산 선호 현상이 뚜렷했다. AA 등급 채권의 평균 경쟁률(4.39대 1)은 이러한 시장 심리가 반영된 결과로 보인다.

기간별 발행 특징

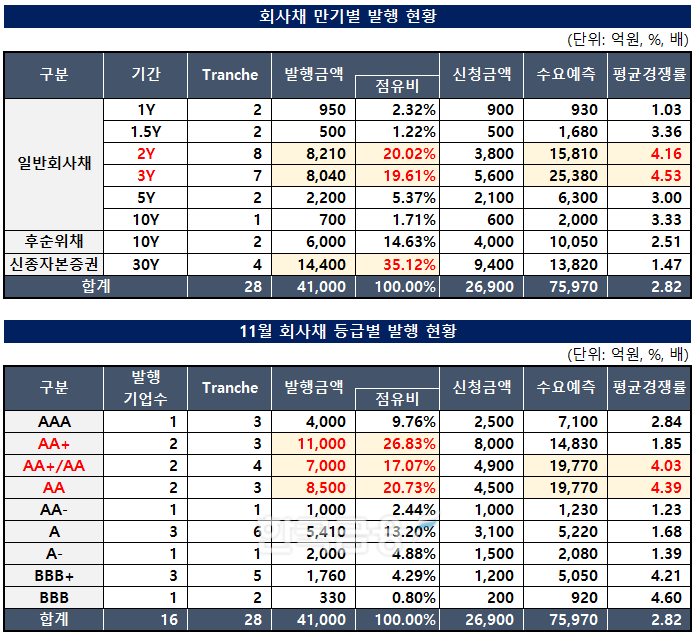

기간별로는 신종자본증권 30년물이 1조 4400억 원(35.1%) 발행돼 가장 높은 비중을 차지했다. 주택도시보증공사(7000억 원)와 교보생명(6000억 원)의 대규모 발행 영향이 컸다.

이미지 확대보기

이미지 확대보기일반 회사채는 2년물(8210억 원, 20.0%)과 3년물(8040억 원, 19.6%)이 뒤를 이었다. 특히 3년물은 평균 경쟁률 4.53대 1로 중기물에 대한 투자자의 관심을 재확인했다.

2~3년 중기물 채권은 39.6%의 비중을 차지하며 인기를 이어갔다. 이는 금리 하락기 안전성과 수익성을 동시에 추구하는 투자자와 저렴한 비용으로 안정적인 자금 조달을 희망하는 발행회사의 이해가 맞아 떨어진 결과로 분석된다.

두경우 한국금융신문 전문위원 kwd1227@fntimes.com

[관련기사]

- [DCM] 11월 공모채 발행 4.1조… 연말 비수기 · 불확실성 영향 [11월 사채발행 실적 분석①]

- [DCM] AAA급 회사채 금리 레벨 부담...'비상 계엄'發 투심 악화 우려

- [DCM] "10월 인수부문, NH투자 1위… '4강 체제 유지" [10월 회사채 발행실적 분석⑥]

- [DCM] 신한투자, 10월 주관부문 No.1… 상위 4社 실적 집중 [10월 회사채 발행실적 분석⑤]

- [DCM] "회사채 수요 양극화... 세아제강 '흥행' vs 여천NCC '저조'" [10월 회사채 발행실적 분석④]

- [DCM] "AA 등급 강세 속 1천억 이상 94%" [10월 회사채 발행실적 분석②]

- [DCM] 공모채 발행 8조 돌파...전월 比 1조↑ [10월 회사채 발행실적 분석①]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![미래에셋증권 IB사령탑 강성범…양날개는 성주완·김정수 [빅10 증권사 IB 人사이드 ①]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011117585504903dd55077bc2118218214112.jpg&nmt=18)

![남기천號 우리투자증권, 영업 본궤도 연간 순익 274억원…"종합증권사 균형성장 중점" [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025072517593704077179ad439071182352148.jpg&nmt=18)

![이선훈號 신한투자증권, 브로커리지 수익 증가에 순익 ‘쑥’…“생산적금융 박차” [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260205161520050930f4390e77d222110701.jpg&nmt=18)