이미지 확대보기

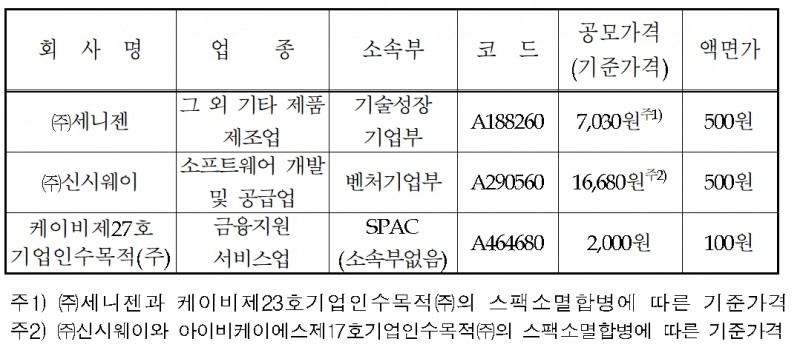

이미지 확대보기 손병두기사 모아보기)가 1일 ▲세니젠(대표 박정웅) ▲신시웨이(대표 정재훈) ▲KB제27호기업인수목적회사(SPAC‧Special Purpose Acquisition Company)의 코스닥(KOSDAQ) 시장 신규상장 및 합병상장을 승인했다고 밝혔다.

손병두기사 모아보기)가 1일 ▲세니젠(대표 박정웅) ▲신시웨이(대표 정재훈) ▲KB제27호기업인수목적회사(SPAC‧Special Purpose Acquisition Company)의 코스닥(KOSDAQ) 시장 신규상장 및 합병상장을 승인했다고 밝혔다.매매 거래는 오는 3일부터 개시한다. 코스닥은 유망한 중소·벤처기업들의 자금 조달을 목적으로 한 장외 주식 거래 시장을 말한다.

김성현기사 모아보기‧박정림)이 상장을 주선한다.

김성현기사 모아보기‧박정림)이 상장을 주선한다.지난 2005년 설립돼 경기도 안양시에 본사를 둔 이 기업은 제품 제조업체다. 중합 효소 연쇄 반응(PCR‧Polymerase chain reaction) 분자진단 도구 ‘제네릭스(Genelix)’를 주로 생산한다.

지난해 매출액은 267억5800만원이다. 같은 기간 영업이익과 당기순이익은 각각 40억8200만원, 40억6500만원 손실을 나타냈다. 자본금은 현재 33억4100만원인 상태다.

종업원 수는 100명이다. 중소기업에 해당한다. 박정웅 대표(29.8%) 외 7인이 32.82% 지분을 보유하고 있다.

다음으로 신시웨이는 2005년 서울시 송파구에 설립된 소프트웨어(SW‧Software) 개발‧공급업체다. 주요 제품은 ‘DB보안솔루션’이다.

IBKS제17호스팩과 합병상장한다. 상장 가격은 액면가 500원 기준 1만6680원이며, 세니젠과 마찬가지로 IBK제17호스팩을 상장한 IBK투자증권(대표 서정학)이 상장주선인이다.

종업원 76명을 둔 중소기업으로, 시스템 소프트웨어 개발‧공급 업체 ‘엑셈’(대표 조종암‧고평석) 외 6인이 65.9% 지분을 보유하고 있다.

마지막으로 KB제27호스팩(대표 이태영)은 올해 7월 기업 인수·합병을 위해 만들어진 ‘페이퍼 컴퍼니’(Paper Company·서류상 회사)다.

추후 신재생에너지, 정보통신 기술(IT‧Information Technology) 융합시스템, 그린 수송 시스템 등 미래 성장 동력을 갖췄다고 판단되는 산업과 합병할 예정이다. 지분 4.65%를 보유한 나이스자산운용(대표 조형인)이 최대 주주로 있다.

스팩은 증시에 비 상장된 기업이 스팩주에 투자된 금액과 합쳐 증시에 상장한 다음, 스팩주에 투자한 주주들에게 이익을 배분하는 방식이다. 설립 후 2년 이내 비상장사와 합병하지 못하면 청산 절차를 밟는다.

스팩 합병상장은 수요예측 흥행 여부가 영향을 주는 일반상장과 달리 공모가가 고정된다. 상장 과정에 변수가 적다는 점이 장점으로 꼽힌다.

투자자는 인수·합병에 참여하고 싶지 않으면 주식을 팔고 현금을 돌려받을 수 있다. 상장 폐지되더라도 기준가 2000원이 보장된다.

KB제27호스팩 자본금은 액면가 100원 기준 12억9000만원이다. 공모 주식 수는 1250만주로, 공모가 액은 2000원으로 잡혔다. 예치기관은 한국증권금융(대표 윤창호)이며, 예치금 비율은 100%다. KB증권이 상장 주관을 맡았다.

임지윤 기자 dlawldbs20@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)

![‘IB 명가' 재정비 시동…NH투자증권, 김형진·신재욱 카드 [빅10 증권사 IB 人사이드 (6)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603103406515dd55077bc221924192196.jpg&nmt=18)

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

!['국장 ETF' 힘으로 코스피 상승…삼성운용 질주 [ETF 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022608395305907179ad4390712813480118.jpg&nmt=18)