이미지 확대보기

이미지 확대보기상반기 어려운 시기를 보냈던 LG생활건강(대표 차석용닫기

차석용기사 모아보기)과 아모레퍼시픽(회장 서경배닫기

차석용기사 모아보기)과 아모레퍼시픽(회장 서경배닫기 서경배기사 모아보기)가 3분기에도 실적을 회복하지 못할 것으로 보인다. 증권사들은 두 회사 모두 최소 영업이익이 30~40% 가량 하락할 것으로 내다봤다.

서경배기사 모아보기)가 3분기에도 실적을 회복하지 못할 것으로 보인다. 증권사들은 두 회사 모두 최소 영업이익이 30~40% 가량 하락할 것으로 내다봤다. 마찬가지로 아모레퍼시픽의 실적도 어둡게 전망했다. 유안타증권은 3분기 매출 전년 동기 대비 14% 감소한 9600억원, 영업이익은 약 48% 하락한 259억원을 예측했다. 메리츠증권은 3분기 매출 전년 동기 대비 8.3% 줄어든 1조169억원, 영업이익은 58% 감소한 207억원을 전망했다. 신한투자증권의 경우 아모레퍼시픽이 아시아 지역에서 영업적자를 기록할 것으로 분석했다.

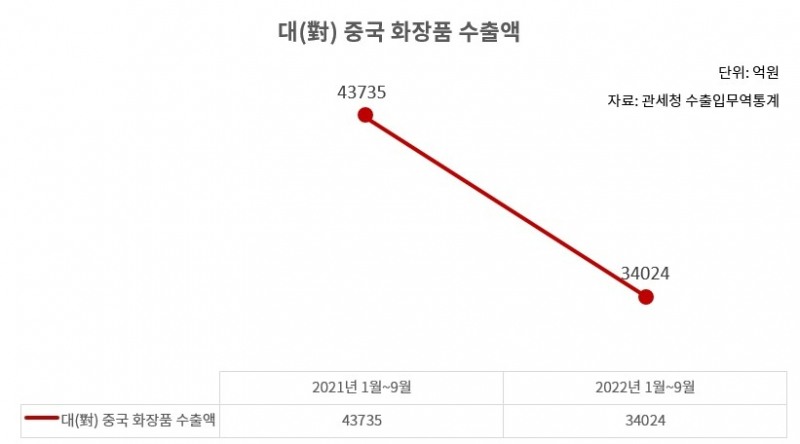

중국 내 K-뷰티 수요 부진…올해 대중국 수출액 22%↓

증권사가 두 회사 모두 3분기 실적 회복이 어렵다고 예측한 까닭은 중국 내 제로코로나 정책으로 K-뷰티 수요가 부진하기 때문이다. 중국 국가통계국에 따르면 지난 1월부터 8월까지 화장품 소매액이 전년 동기 대비 2.7% 하락한 2453억 위안(한화 48조 8490억)을 기록했다. 이미지 확대보기

이미지 확대보기대(對) 중국 화장품 수출액도 감소했다. 관세청 수출입 무역통계 자료에 따르면 지난 1월부터 9월까지 화장품 수출액은 지난해 동기간 4조3735억원(30억4461만달러)에 비해 22% 감소한 3조4204만원(23억6854만달러)을 보였다.

한 업계 관계자는 "올해 코로나19가 풀리면서 상황이 좋아질 것으로 예상했는데, 중국뿐 아니라 인플레이션, 러시아-우크라이나 전쟁 여파 등으로 상황이 많이 안 좋다"고 말했다.

중국 외 수요 강화하는 두 회사…중저가 브랜드 많은 아모레가 한 발짝 앞서

이에 LG생활건강과 아모레퍼시픽 모두 비(非)중국 수요를 강화하는 모습이다.아모레퍼시픽의 경우 폭 넓은 브랜드로 다양한 국가를 공략하고 있다. 하나증권에 따르면 아모레퍼시픽의 올해 해외 법인에서 중국 매출의 경우 57%까지 낮아질 전망이다. 이는 지난 2017년과 비교했을 때 약 10% 감소한 수치다. 일본에서 이니스프리와 에뛰의 경우 원브랜드샵 모델로 좋은 성적을 거두고 있으며 북미에서도 라네즈가 성장을 견인하며 고성장세를 보이고 있다. 박은정 유안타증권 연구원은 "중국 구조조정은 2022으로 일단락된다"며 "내년에는 고정비 급감, 설화수 기여도 확대로 수익성이 상승할 것"이라고 전망했다.

반면 LG생활건강의 경우 향후 비중국 실적 회복에 어려움을 겪을 수 있다고 평가했다. 특히 단일 브랜드 2조 달성 신화을 썼던 브랜드 '후'에 발목 잡힐 수 있다고 분석했다. 박종대 하나증권 연구원은 "LG생활건강의 화장품 부문은 비중국 매출 비중이 매우 낮다"며 "최근 더페이스샵과 이자녹스에 다시 힘을 실어주고 있지만 제한적인 중저가 라인업으로 전개할 수 있는 브랜드 선택의 폭이 좁다"고 했다.

나선혜 기자 hisunny20@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![[DQN] 몸집도 이익도 반토막 CJ ENM…올해는 달라질까 [Z-스코어 기업가치 바로보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020722065009138dd55077bc221924192196.jpg&nmt=18)

![‘역대 최연소' 정현석號 롯데百…타임빌라스에 쏠리는 시선 [2026 새 판의 설계자들 ①]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122494601192dd55077bc211821821443.jpg&nmt=18)

![컬리, ‘10년 적자' 벗고 흑자로…프리미엄 신선·뷰티의 힘 [이커머스 新패권경쟁 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012520241703488dd55077bc25812315153.jpg&nmt=18)

![서울 도봉구 ‘주공17단지’ 15평, 3.3억 내린 2.6억원에 거래 [하락 아파트]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802490708748dd55077bc25812315214.jpg&nmt=18)

![서울 도봉구 ‘주공17단지’ 15평, 3.3억 내린 2.6억원에 거래 [하락 아파트]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026011802490708748dd55077bc25812315214.jpg&nmt=18)