인터넷전문은행이 오는 2023년까지 중·저신용자 비중을 44%까지 확대할 계획이며 온라인투자연계금융업체(P2P)가 중금리대출 시장에 합류하면서 저축은행은 플랫폼 고도화를 통한 중금리대출 시장 사수에 나설 계획이다.

저축銀·인터넷뱅크 중금리 경쟁에 P2P 합류

금융당국은 차주단위 DSR 적용을 확대하는 등 올해 가계부채 증가세를 4~5%대 수준으로 낮출 계획이다. 가계부채 정상화에 나서면서 금융업권별 특성에 맞는 인센티브를 제공해 중금리대출 촉진을 유도하겠다는 목표다.

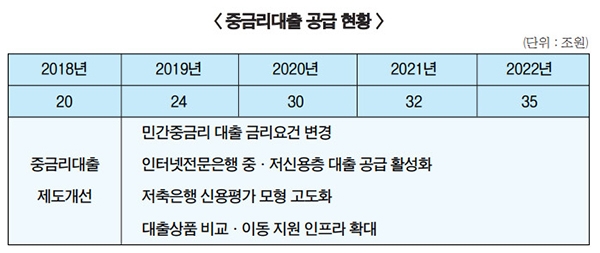

금융당국은 중금리대출을 32조원에서 올해 35조원으로 확대하고, 중·저신용자에 대해 충분한 한도와 인센티브를 부여하며 중금리대출을 공급을 확대해나갈 계획이다.

기존 중금리대출 시장을 대표적인 서민금융기관인 저축은행에서 공급해왔으나, 카카오뱅크와 토스뱅크 등 인터넷전문은행에서 중금리대출 점유율을 높이고 있다.

중금리대출 제도개선 방안으로 저축은행 신용평가모형을 고도화하고 인터넷은행 중금리대출 공급을 확대하면서 올해부터 중금리대출 시장 점유율을 높이기 위한 치열한 경쟁이 예상된다.

국내 저축은행은 지난 2020년에 중금리대출 8조702억원을 공급하면서 전년 대비 3534억원 증가했으며, 이중 SBI저축은행이 2조4599억원을, 페퍼저축은행이 1조3561억원을 공급하는 등 저축은행 전반적으로 중금리대출 공급 규모를 확대했다. 지난해에는 상반기까지 민간 중금리 대출을 2020년 연간 대출의 80% 수준인 6조7673억원 공급하면서 연간 총 공급액이 10조원을 돌파할 것으로 전망되고 있다.

인터넷은행은 내년까지 중·저신용자 비중을 30%대까지 확대할 계획으로 중금리대출이 가계대출 인센티브에 포함되면서 이를 전략적으로 활용할 것으로 보인다.

카카오뱅크는 중·저신용자 대상 대출 비중을 올해 25%에서 내년 30%까지 확대할 계획이며, 케이뱅크는 32%까지 확대할 계획이다. 토스뱅크는 올해 42%로 확대하고, 내년에는 44%까지 확대하겠다는 목표를 내세웠다.

또한 지난해 1호 P2P금융 업체가 등록된 이후 P2P금융 업체들은 제1금융권과 제2금융권 사이 ‘1.5금융’을 표방하며 중·저신용자를 대상으로 개인신용대출을 취급하고 있다.

지난해말까지 대출잔액 1조1150억원을 기록한 가운데 개인신용대출이 전체 10%를 차지했다. 금융사의 P2P 연계투자 참여가 본격 허용되면 P2P금융 업체들의 개인신용대출 취급이 더욱 확대될 전망이다.

플랫폼·CSS 고도화로 프로세스 간소화 추진

주요 저축은행들은 자체 모바일뱅킹 앱을 고도화하며 비대면 대출 프로세스를 간소화하고 있다.SBI저축은행의 ‘사이다뱅크’와 웰컴저축은행의 ‘웰컴디지털뱅크’, 페퍼저축은행의 ‘페퍼루’, 상상인저축은행의 ‘뱅뱅뱅’ 등 주요 저축은행을 자체 플랫폼을 운영하고 있으며, 다수 저축은행들은 저축은행중앙회에서 구축한 ‘SB톡톡 플러스’를 통해 금융 서비스를 원스톱으로 제공하고 있다.

또한 저축은행들은 핀테크와 제휴를 확대하며 대출 공급 채널망을 확대하고 있다. 핀다는 핀테크 중 가장 많은 29개의 저축은행과 제휴를 맺어 대출금리비교서비스를 제공하고 있으며, 토스와 핀크는 20개사와 카카오페이는 18개사와 제휴를 맺어 서비스를 제공하고 있다.

카카오뱅크는 중·저신용 고객 대출 한도를 최대 1억원으로 상향하고 지난해 8월 중신용플러스 대출과 중신용비상금 대출 등 중·저신용 고객 전용 신규 대출상품을 출시하며 중금리대출을 확대하고 있다. 지난해 6월부터 고도화한 신용평가모형을 적용하고 있으며, 향후 CSS 고도화를 통해 상환능력 평가 역량을 강화해나갈 계획이다.

지난해 출범한 토스뱅크는 결제 내역과 잔고 등 정보를 통해 실제 상환능력을 검증할 수 있도록 신용평가모델을 새로운 방향으로 구축했다.

제2금융권의 데이터를 확보해 신파일러를 포용하기 위한 데이터 범용성을 확대했으며, 데이터 분석을 통해 상환능력과 부실률 예측을 도출하고 있다.

토스뱅크는 지난 1일부터 중금리대출 공급을 재개하며 제1금융권의 문턱을 넘지 못한 신파일러 고객들에게 신용점수 하락에 미치는 악영향을 줄이고 향후 신용도 개선의 기회를 제공해나갈 계획이다.

P2P금융 업체도 자체 구축한 신용평가모형을 통해 개인신용대출 취급을 확대하고 있다.

피플펀드는 중·저신용 고객 정보를 반영한 최적의 중금리 신용평가시스템을 자체 개발해 중신용자 고객의 특성 파악과 리스크 관리 노하우를 축적하며 변별력과 예측력을 강화하고 있다.

렌딧도 자체 개발한 CSS를 기반으로 약 300여 가지 신용정보와 금융기록 등을 분석해 대출 심사하고 있으며, 8퍼센트는 비금융정보 신용평가 데이터를 구축해 1개 채권당 500여 개의 정보를 활용하고 있다.

김경찬 기자 kkch@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![문창환 IBK캐피탈 대표 “5년간 생산적금융 4조 공급할 것” [IBK캐피탈 생산적금융 주도 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122331605902dd55077bc211821821443.jpg&nmt=18)

![문창환 IBK캐피탈 대표, 신성장 5대 분야 모험자본 공급 첨병 [IBK캐피탈 생산적금융 주도 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510101105273dd55077bc25812315153.jpg&nmt=18)

![전필환 신한캐피탈 대표, 부실 털고 생산적 금융 확대 [신임 대표 1년 성적표 ②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802034305420dd55077bc25812315214.jpg&nmt=18)

![BC카드, 플랫폼 확장 … KB국민카드, 고객서비스 선도 [금융AI 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026010421313606726dd55077bc2118218214118.jpg&nmt=18)

![[인터뷰] 조성태 IBK캐피탈 부사장 “산업금융 플랫폼 역할 수행할 것” [IBK캐피탈 생산적금융 주도 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721293409022dd55077bc221924192196.jpg&nmt=18)

![IMM인베, 일본·홍콩·싱가포르 亞네트워크 확대 [VC 글로벌 투자 성적표 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721250908263dd55077bc221924192196.jpg&nmt=18)

![정태영 현대카드 부회장, 금융 넘어 ‘AI·데이터 기업' 가속 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020722032807525dd55077bc221924192196.jpg&nmt=18)

![김재관 국민카드 대표, 원앱·초개인화·AI로 ‘생활가치 플랫폼’ 도약 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122394408571dd55077bc211821821443.jpg&nmt=18)

![12개월 최고 연 3.20%…NH저축은행 'NH특판정기예금' [이주의 저축은행 예금금리-2월 2주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260207205859051226a663fbf34175192139202.jpg&nmt=18)

![[DQN] 신한카드 1위·삼성카드 성장율 두각…하나카드 하위권 여전 [카드사 2025 신용판매 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260130155603014139efc5ce4ae211217229113.jpg&nmt=18)

![우리금융캐피탈, 오토금융·AX 강화 조직개편 단행…임직원 올해 목표 다짐 결의 [2026 금융권 조직개편]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260210155350032076a663fbf34175192139202.jpg&nmt=18)

![문창환 IBK캐피탈 대표, IB그룹 본부제 도입…생산적 금융 페달 [2026 금융사 조직개편]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20250314182809068796a663fbf34175197192225.jpg&nmt=18)

![[인터뷰] 조성태 IBK캐피탈 부사장 “산업금융 플랫폼 역할 수행할 것” [IBK캐피탈 생산적금융 주도 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020721293409022dd55077bc221924192196.jpg&nmt=18)