- 목표주가는 12개월 Fwd. BPS에 PBR 1.5배 적용하여 산출

- 2021년 2분기 매출 10.3조원(+22% Q/Q), 영업이익 2.7조원(+103% Q/Q) 기록. DRAM, NAND 반도체 모두 출하량 증가율이 가이던스를 상회하며 매출은 컨센서스를 상회. 반면, 신규 M16 팹 초기 가동 비용과 인건비 상승으로 영업이익률은 컨센서스에 부합하는 실적을 기록

- 2분기부터 서버향 DRAM 수요는 개선 중으로 하반기 성장을 견인할 것으로 예상함. 모바일 어플리케이션 또한 고용량 메모리 탑재 수요가 증가하며 3분기 성장을 기대함

- SK하이닉스를 포함한 메모리 반도체 공급사의 재고는 지속적으로 감소 중으로 정상 수준을 하회. 그러나, 고객사의 재고 수준이 높아 추가 가격 인상에 대한 저항이 발생하는 것으로 파악됨. 3분기 메모리 반도체 가격 협상 지연을 야기 중

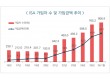

- 2021년 3분기 매출은 11.8조원(+14% Q/Q), 영업이익은 3.8조원(+43% Q/Q)을 전망함. 연간 영업이익은 12.2조원(+143% Y/Y) 전망함

■ NAND 사업부문은 3분기 흑자전환

- 2018년 4분기부터 지속된 NAND 사업부문 영업적자는 2021년 3분기 흑자 전환을 기대. NAND 반도체 가격 상승과 함께 원가 절감이 빠르게 진행되고 있기 때문. 예상보다 가파르게 영업이익률 폭이 개선되는 중으로 긍정적

- 인텔의 NAND 대련 팹의 경우 중국 정부의 승인 파이널 프로세스 중으로 2021년 내 마무리될 예정임. 인수 후 5년 내 NAND 사업부문 매출 3배 성장하며 경쟁력 강화 기대

(이수빈 대신증권 연구원)

장태민 기자 chang@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![[코멘트] SK하이닉스, 산업내 메모리 재고 감소 중](https://cfnimage.commutil.kr/phpwas/restmb_allidxmake.php?pp=002&idx=3&simg=2021072815414505069d94729ce13175193134222.jpg&nmt=18)

![증권사 CEO 23인 “AI 거버넌스 전략적 접근…PB 고도화·내부통제 강화” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030119224203089dd55077bc212411124362.jpg&nmt=18)

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)

![‘IB 명가' 재정비 시동…NH투자증권, 김형진·신재욱 카드 [빅10 증권사 IB 人사이드 (6)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603103406515dd55077bc221924192196.jpg&nmt=18)

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![금융회사 최고경영자 10명 중 6명 “올 영업이익 5% 인공지능에 투자”[AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030119023002211dd55077bc212411124362.jpg&nmt=18)

![자산운용사 CEO 14인 “AI는 리서치부터…상품개발·운용 확장 목표” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030119253803377dd55077bc212411124362.jpg&nmt=18)

![증권사 CEO 23인 “AI 거버넌스 전략적 접근…PB 고도화·내부통제 강화” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030119224203089dd55077bc212411124362.jpg&nmt=18)

![이찬진 금융감독원장, AI 기반 감독체계 혁신 가속 [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030119182809556dd55077bc212411124362.jpg&nmt=18)