이미지 확대보기

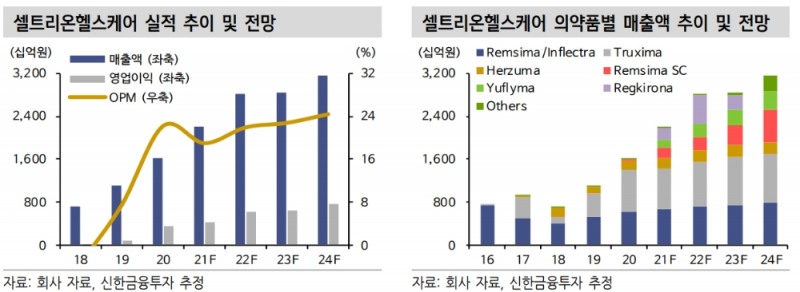

이미지 확대보기18일 이동건 신한금융투자 연구원은 셀트리온헬스케어에 대해 북미 '트룩시마' 매출 감소 등으로 인해 올해 1분기 실적이 시장 전망치를 밑돌았다고 평가했다. 이에 셀트리온헬스케어의 목표주가를 기존 대비 10.8% 하향한 14만원으로 하향했다. 투자의견 ‘매수’는 유지했다.

이 연구원은 “이는 당사 추정치 기준 매출액은 15.4% 상회, 영업이익은 17.1% 하회한 실적”이라며 “북미향 트룩시마 매출이 1분기부터 완제공정을 유럽에서 진행함에 따라 일시적으로 일정 지연이 있었고, 영업이익률 하락에 크게 기여했다”라고 말했다.

이어 “인건비, 시험연구비, 지급수수료 등의 증가로 판매관리비가 일시적으로 크게 상승했다”라고 설명했다.

그는 “다만 1분기 실적 부진의 원인이었던 북미향 트룩시마 매출은 2분기부터 정상화될 전망”이라며 “판매 관리비 증가 요인들 중 일부는 직판체제 전환에 따른 일회성 비용인 만큼 2분기부터 실적은 정상화될 것으로 보인다”고 분석했다.

특히 2분기부터는 수익성이 높은 ‘램시마 SC’의 프랑스, 스페인, 이탈리아 등 유럽 지역 진출 효과가 가시화될 것으로 내다봤다.

이 연구원은 “유플라이마 역시 순차적으로 출시가 예정된 만큼 매출 성장 및 영업이익률 개선이 기대된다”라며 “다만 미국향 트룩시마는 경쟁 심화에 따른 판가 하락 및 변동대가 환입 감소가 예상되는 만큼 전년 동기 수준의 영업이익률 달성은 어려울 것”이라고 예상했다.

그러면서 “미국향 트룩시마의 마진 감소가 예상되는 가운데 수익성이 높은 후속 바이오시밀러 램시마 SC와 유플라이마의 매출 성장 속도에 따라 추가적인 실적 추정치 상향 조정이 가능할 것”이라고 덧붙였다.

홍승빈 기자 hsbrobin@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)

![‘IB 명가' 재정비 시동…NH투자증권, 김형진·신재욱 카드 [빅10 증권사 IB 人사이드 (6)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603103406515dd55077bc221924192196.jpg&nmt=18)

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

!['국장 ETF' 힘으로 코스피 상승…삼성운용 질주 [ETF 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022608395305907179ad4390712813480118.jpg&nmt=18)