이미지 확대보기

이미지 확대보기7일 한국금융연구원은 '국내 보험사의 해외대체투자 동향 및 평가' 보고서에서 이같이 밝혔다.

이석호 선임연구위원은 보고서에서 "향후 코로나19의 종식이 늦어지거나 재확산될 경우 해외 부동산 등의 자산에서 현금흐름의 차질이 심화되고 손실이 누적.확대되면서 경쟁 등을 통한 투자자산의 처분 압박이 높아질 가능성을 배제할 수 없다"고 했다.

이어 이 연구위원은 "특히 최근 초저금리 기조 심화, 새 국제회계기준(IFRS17) 도입 등의 영향으로 보험사 수익성과 재무 건전성이 악화되고 있는 상황에서 해외대체투자와 고위험투자를 과도하게 늘려온 일부 보험사는 손실이 확대될 경우 자본 적정성에 큰 부담으로 작용할 위험이 있어 중점적으로 모니터링할 필요가 있다"고 밝혔다.

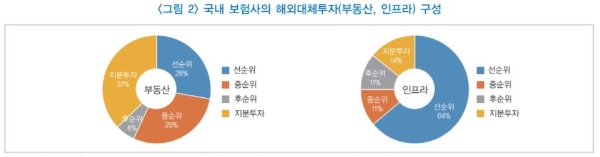

보고서에 따르면 국내 보험사의 해외대체투자 비중은 자기자본 대비 16.4%, 총자산 기준으로는 2.8% 수준이다. 선순위 투자 비중이 49%로 가장 높으며, 고위험·고수익으로 분류되는 후순위·지분형 투자가 차지하는 비중은 29%다.

이 연구위원은 "보험사는 증권사와 달리 해외대체투자 자산의 재매각(sell-down)보다는 만기까지 보유하는 것이 목적이므로, 코로나19발 경제충격 등에 따른 미매각이나 큰 폭의 자산처분 손실 가능성을 과도하게 우려할 필요는 없다"고 했다.

자산별 해외대체투자를 살펴보면 부동산(6조1000억원)이 40%로 가장 큰 비중을 차지했다. 이밖에 SOC(5조8000억원)이 38%, 항공·선박(1조5000억원)이 10%를 차지했다.

유정화 기자 uhwa@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![성대규 동양생명 대표, 전속채널 강화·손해율 관리 체계화 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721212503678dd55077bc221924192196.jpg&nmt=18)

![곽희필 ABL생명 대표, 전속설계사 확대 페달…‘TOP 4ʼ 도약 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100454203111dd55077bc211821821443.jpg&nmt=18)

![김재식 미래에셋생명 부회장, GA채널 강화·AI전환 가속 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510070203487dd55077bc25812315153.jpg&nmt=18)

![천상영 신한라이프 대표, CSM 제고·AI 전사적 확대 [미리보는 2026 보험사]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801571002829dd55077bc25812315214.jpg&nmt=18)

![[주간 보험 이슈] 안철경 보험연구원장 후임에 이재명 씽크태크 경력 김헌수 전 순천향대 교수 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260210220510030248a55064dd12101238196.jpg&nmt=18)

![[주간 보험 이슈] 법인세·손해율 영향에 신한라이프·KB손보·KB라이프 순익 주춤…투자손익으로 방어 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260208165558029338a55064dd1175209766.jpg&nmt=18)

![[주간 보험 이슈] 예별손보 예비입찰자 한투·하나금융·JC플라워…완주 가능성은 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260201205414020408a55064dd1106248197152.jpg&nmt=18)

![[주간 보험 이슈] 예별손보 예비입찰에 2곳 이상 참여…예보 지원 여부가 매각 가늠좌 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20250904161637023789efc5ce4ae12116082156.jpg&nmt=18)

![천상영 신한라이프 대표, 수익성 저하 불구 지주 기여도 1위…올해 손해율 관리·이익효율성 제고 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260103180551057718a55064dd122012615783.jpg&nmt=18)

![[주간 보험 이슈] 안철경 보험연구원장 후임에 이재명 씽크태크 경력 김헌수 전 순천향대 교수 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260210220510030248a55064dd12101238196.jpg&nmt=18)

![이은호 롯데손보 대표, 투자영업 개선으로 K-ICS비율 개선…보험손익은 부진 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260213144914040499efc5ce4ae6198155212.jpg&nmt=18)

![5일 설날 황금 연휴 귀성 차량 증가에…삼성화재·DB손보, 차량 점검 서비스 제공 [보험사 돋보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260210141559024459efc5ce4ae11823574193.jpg&nmt=18)

![박병희 농협생명 대표, 지급보험금 증가에 손익 주춤…킥스비율 396.7% '톱' [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025062922593508536dd55077bc25812315232.jpg&nmt=18)