핵심 자회사인 한국투자증권과 한국투자저축은행, 한국투자캐피탈, 한국투자파트너스 등 기타 자회사를 양축으로 고수익 사업모델을 정착하고 나섰다.

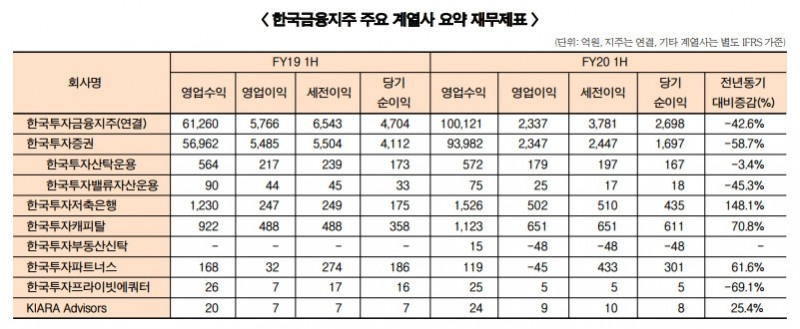

한국투자증권 실적의 대부분을 차지하는 한국투자증권 순이익이 1697억원으로 58.7% 줄어든 영향이다.

반면 한국투자저축은행, 한국투자캐피탈, 한국투자파트너스 등은 성장세를 이어가며 지주 실적을 방어했다.

한국금융지주는 지난해 세전이익 1조원을 기록하며 확인했던 사업 다각화 성과를 모든 자회사 단위로 확산시키겠다는 전략을 펼치고 있다.

그 결과 올 상반기 한국투자증권을 제외한 자회사의 합산 순이익은 1312억원으로 1000억원을 웃돌며 작년 상반기(742억원) 대비 500억원 넘게 늘었다.

우선 한국투자저축은행의 상반기 순이익은 435억원으로 전년 같은 기간보다 148.1% 증가했다. 여신 규모는 3조3000억원으로 역대 최대를 기록했다.

핀테크 업체와 협업으로 중금리 신용대출 상품을 확대하며 지난해 자산 규모 3조원을 넘어서기도 했다.

올해는 경기침체로 인한 여신 건전성 악화 방지를 위한 상품운영 및 연체채권 관리활동을 강화하며 리스크 관리에 만전을 기하고 있다.

한국투자캐피탈은 상반기 전년 동기 대비 70.8% 늘어난 611억원의 순이익을 올리며 역대 최대 반기 실적을 썼다.

여신 등 영업자산은 3조3000억원으로 지난해 말 대비 2000억원 늘었다. 자체 신용등급 기반 자금조달을 늘려온 결과 6월 말 기준 지주의 지급보증 차입 비중은 65%를 기록했다.

한국투자캐피탈은 할부금융업 등 신규 수익원을 창출하며 독자 사업 비중을 점차 키워나갈 계획이다.

벤처캐피탈회사인 한국투자파트너스는 보유 바이오 종목들의 상장 및 주가 상승으로 전년 동기 대비 61.6% 증가한 301억원의 순이익을 기록했다.

6월 말 현재 총 운용 규모는 2조6789억원으로 32개의 벤처조합과 8개의 해외펀드(중국 7개, 싱가포르 1개), 7개의 사모투자합자회사(PEF)를 운용 중이다.

한국투자파트너스는 글로벌 벤처캐피탈로의 도약을 위해 중국에 이어 미국, 이스라엘, 싱가포르 등 해외 진출을 꾀하고 있다.

한국금융지주는 올 1분기 1145억원의 당기순손실을 기록해 적자 전환했다. 2008년 글로벌 금융위기 당시 순손실 이후 12년 만의 적자다.

신종 코로나바이러스 감염증(코로나19) 여파로 금융시장 변동성이 확대되면서 주요 계열사들의 실적이 크게 뒷걸음질쳤다.

특히 한국투자증권이 1339억원의 순손실을 기록하면서 실적을 끌어내렸다.

주요국 증시가 하락하면서 해외펀드 평가손실 등이 발생했고 주가연계증권(ELS) 헤지 운용 대규모 손실 등으로 트레이딩 부문이 적자를 냈다.

한국투자증권은 ELS 헤지(hedge·위험회피) 운용 전략 및 프로세스를 개선해 시장 변동성 확대에 대비하는 한편 자산관리(AM), 브로커리지(BK), 투자은행(IB) 등 타 부문의 핵심경쟁력 강화에도 주력하고 나섰다.

한국투자증권의 2분기 당기순이익은 2958억원으로 전분기 대비 흑자전환, 전년 동기 대비 56.2% 증가했다. 분기 기준 역대 최고 실적이다.

2분기 들어 주요국 증시가 반등하면서 주된 적자 요인이었던 파생상품과 해외펀드의 평가손실이 대부분 회복된 영향이다.

한국투자증권의 2분기 트레이딩 순영업수익은 1858억원으로 전분기 대비 흑자 전환했다.

증시 거래대금 증가로 위탁매매(브로커리지) 부문 수수료 수익도 크게 늘었다. 브로커리지 순영업수익은 908억원으로 전분기보다 22.7% 증가했다.

단 자산관리 부문(267억원)은 ELS 및 DLS 조기상환율 하락과 사모펀드 이벤트 발생으로 인한 금융상품 판매수수료 감소로 37.1% 줄었다. IB 부문(1095억원)도 1.0% 줄었다.

자산운용사 AUM(운용자산)도 늘고 있다. 한국투자신탁운용의 6월 말 기준 AUM(투자일임자산 포함)은 56조4000억원으로 단기금융 및 기관자금 유입을 중심으로 지난해 말 대비 5조원 증가했다.

한국투자신탁운용은 2016년 37조8000억원, 2017년 41조1000억원, 2018년 45조4000억원, 2019년 51조4000억원으로 AUM을 꾸준히 확대해 나가고 있다.

3조7000억원 규모의 AUM을 보유한 한국투자밸류운용까지 합치면 두 운용사의 AUM은 60조1000억원 수준이다.

한국투자밸류운용은 최근 해외펀드 출시를 통해 신규 영역을 확장하고 있다.

한국금융지주는 부동산신탁에도 발을 넓혔다. 지난해 5월 한국투자부동산신탁을 설립하고 같은 해 10월 부동산신탁업 본인가를 받아 영업을 개시했다.

다만 아직 이렇다 할 수익은 내지 못하고 있는 상황이다. 한국부동산신탁은 사업 초기 단계의 수익 대비 높은 판관비 지출로 상반기 48억원의 적자를 냈다.

한국투자부동산신탁은 올해 책임준공형분양매출 증대를 통한 흑자달성을 목표로 하고 있다.

한국투자신탁운용과 함께 연내 리츠 AMC 인가 취득도 추진 중이다.

한국투자금융지주의 고수익 기조는 지속될 전망이다. 김지영 교보증권 연구원은 “수익 다변화 된 자회사들을 통한 장기적 성장 및 수익 개선이 기대된다”고 내다봤다.

전배승 이베스트투자증권 연구원은 “대규모 개인 자금 유입을 바탕으로 브로커리지 관련 수익 확대가 예상되고 우호적인 증시여건 감안 시 운용이익의 회복 기조는 하반기에도 이어질 전망”이라며 “기타 자회사 역시 자산 성장 및 AUM 확대가 공통적으로 나타나고 있어 이익기여도는 지속 확대될 것으로 보인다”고 말했다.

한아란 기자 aran@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![[DCM] LG 3.61%로 조달금리 가장 높아…한화와 25bp 差 [1월 리뷰②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021601593602809141825007d122461258.jpg&nmt=18)

![기관 '알테오젠'·외인 '삼천당제약'·개인 '에코프로비엠' 1위 [주간 코스닥 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021323061707087179ad43907118235313.jpg&nmt=18)

![[부의 지도] 이상훈 에이비엘바이오 대표, 주식자산 569% '폭증'](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021606565602265a837df6494123820583.jpg&nmt=18)

![기관 'SK하이닉스'·외인 '삼성전자'·개인 '한화에어로스페이스' 1위 [주간 코스피 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021322573704878179ad43907118235313.jpg&nmt=18)