이미지 확대보기

이미지 확대보기15일 투자은행(IB) 업계에 따르면 한진은 이날 총 400억원 규모 공모 회사채 발행을 위한 수요예측을 진행한다. 만기는 2년물(200억원)과 3년물(200억원)로 구성됐으며 수요예측 결과에 따라 최대 400억원까지 증액 발행한다.

현재 한진의 신용등급은 BBB+, 등급전망은 ‘긍정적’으로 A급 진입을 앞두고 있다. 신용평가사들의 등급 상향 조정 기준을 충족하기까지는 다소 시간이 필요한 상황이다.

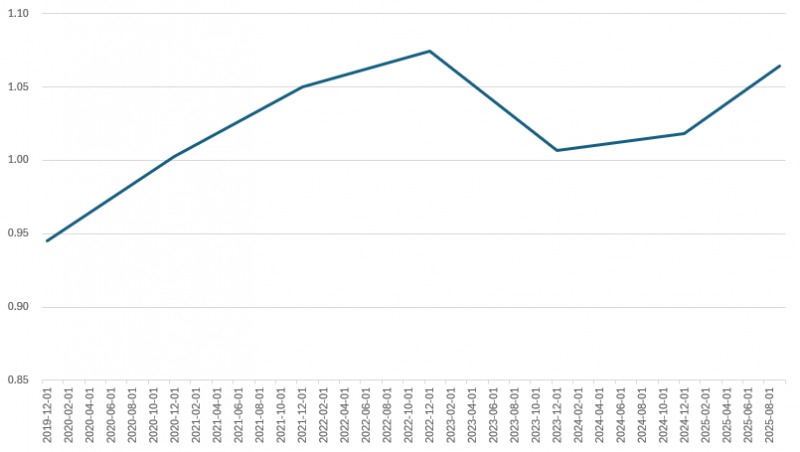

올해 국내 채권시장에서 주요 이슈 중 하나는 모험자본 공급 등이 BBB급 수요에 어느 정도 영향을 미치는지 여부다. 이는 한진이 주목을 받는 이유 중 하나지만 한진 회사채 유통금리를 보면 이미 A-급으로 취급되고 있다.

지난 9일 기준 한진 2년물 채권금리는 4.086%, 3년물은 4.589%다. A-급 평균 민평금리는 2년물 4.130%, 3년물 4.613%로 한진이 BBB급을 대변한다고 보기는 어렵다.

‘자산형 종합 물류’ 강점…계열 신용도 호재

한진이 신용등급과 금리 수준에 괴리가 생기기 시작한 때는 2024년이다. 그룹 핵심 계열사인 대한항공이 코로나19 팬데믹 이후 점차 펀더멘탈을 회복한 시기다. 그룹 지주사인 한진칼 역시 신용도를 회복하기 시작했고 한진 역시 계열지원 강화에 힘입어 시장 분위기가 달라졌다.실제로 지난 2024년 한진이 팬데믹 이후 처음으로 공모채 시장 문을 두드린 결과 밴드금리 하단을 크게 이탈하는 등 시장 수요는 상당했다. 당시 시장금리 하락이 예상되고 있던 상황을 고려해도 상당히 낮은 수준에서 금리가 결정된 것이다.

한진의 시장금리는 달라진 계열사들의 신용등급 영향도 있지만 자체적으로 안정적인 비즈니스를 확보한 탓도 있다. 한진은 단순히 운송서비스를 제공하는 것이 아닌 실물 네트워크 인프라를 보유하고 있어 사실상 국내 시장에서는 독보적이다. 특히 대규모 물류 설비는 사업 영속성과 담보가치가 매우 높게 평가된다.

이는 다시 다각화된 사업포트폴리오로 이어진다. 특정 사업에 집중하지 않고 택배(약 45%), 물류/하역(약 28%), 글로벌(약 24%) 등으로 분산돼 있다. 이중 비중이 높은 택배 시장은 경쟁이 심화되고 있지만 하역 사업과 글로벌(K-브랜드 수출 확대 등) 사업이 상호 보완적 구조를 형성하고 있다.

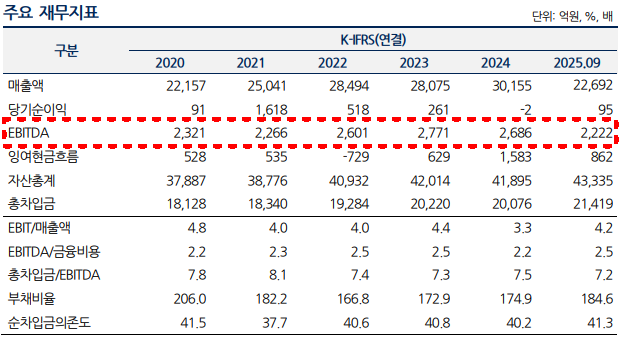

실제로 현금흐름을 나타내는 지표 중 하나인 상각전영업이익(EBITDA)은 안정적 흐름을 보여주고 있다.

이미지 확대보기

이미지 확대보기하지만 한진은 높은 차입의존도를 해소해야 하는 과제가 있다. 즉 계열지원이 시장에서는 긍정적 요인이지만 자체 정량 평가가 신용도 발목을 잡고 있다. 대규모 투자는 일단락됐지만 물류사업 특성상 장기적인 자금소요는 불가피하다. 시장평가와 등급 괴리는 장기간 지속되면 그 자체가 불확실성 요인으로 작용할 가능성도 있다.

투자은행(IB) 관계자는 “최근 시장에서 수요가 많은 단기물 위주 구성과 ‘긍정적’ 등급 전망은 충분한 수요를 이끌어낼 것”이라며 “이미 시장에서 A-급 수준 금리가 형성된 탓에 BBB급을 대표하는 기준으로 보기는 어렵다”고 말했다. 그는 “팬데믹이라는 최악의 국면은 벗어났지만 차입금 등 부채관리 등이 중요한 시기”라고 덧붙였다.

이성규 한국금융신문 기자 lsk0603@fntimes.com

[관련기사]

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![신한투자증권, CIB총괄 정근수 '키 맨'…장호식·김준태 '양날개' [빅10 증권사 IB 人사이드 (8)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030822544606845dd55077bc221924192196.jpg&nmt=18)

![증권사 CEO 23인 “AI 거버넌스 전략적 접근…PB 고도화·내부통제 강화” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030119224203089dd55077bc212411124362.jpg&nmt=18)

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)

![‘IB 명가' 재정비 시동…NH투자증권, 김형진·신재욱 카드 [빅10 증권사 IB 人사이드 (6)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603103406515dd55077bc221924192196.jpg&nmt=18)

![신한투자증권, CIB총괄 정근수 '키 맨'…장호식·김준태 '양날개' [빅10 증권사 IB 人사이드 (8)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030822544606845dd55077bc221924192196.jpg&nmt=18)