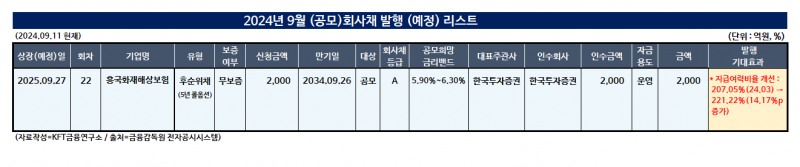

12일 금투업계에 따르면, 흥국화재해상보험이 자본건전성 개선을 위해 2000억원 규모의 무보증 후순위사채를 발행할 예정이다. 10년 만기물(만기일 2034년 9월 26일)이지만 일정 요건 충족 시 발행일로부터 5년이 경과한 시점부터 중도 상환이 가능한 '콜 옵션'이 부여되어 있다.

사채 발행을 통해 조달한 자금은 자본건전성 개선 목적으로 사용될 예정이다. 사채발행대금이 납입되면, '지급여력금액'이 2000억원 만큼 증가하여 지급여력비율(K-ICS)은 2024년 1분기 말 기준 207.05%에서 221.22%로 14.17%p 만큼 개선된다.

회사 관계자는 "이번 사채발행을 통해 확충된 자금은 K-ICS 비율 관리· 운용전략에 따라 투자할 예정으로 국내외 유가증권(주식, 채권 등) 투자, 대출 및 단기금융상품 운용에 사용할 계획이다"라고 말했다.

이미지 확대보기

이미지 확대보기두경우 한국금융신문 전문위원 kwd1227@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![[DCM] 흥국화재, 후순위채 효과로 K-ICS비율 상승 노린다](https://cfnimage.commutil.kr/phpwas/restmb_allidxmake.php?pp=002&idx=3&simg=2024091215112508320141825007d175114235199.jpg&nmt=18)

![[DCM] 흥국화재, 후순위채 효과로 K-ICS비율 상승 노린다](https://cfnimage.commutil.kr/phpwas/restmb_allidxmake.php?pp=002&idx=3&simg=2024091307343408248141825007d175114235199.jpg&nmt=18)

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![[DCM] LG 3.61%로 조달금리 가장 높아…한화와 25bp 差 [1월 리뷰②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021601593602809141825007d122461258.jpg&nmt=18)

![기관 '알테오젠'·외인 '삼천당제약'·개인 '에코프로비엠' 1위 [주간 코스닥 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021323061707087179ad43907118235313.jpg&nmt=18)

![기관 'SK하이닉스'·외인 '삼성전자'·개인 '한화에어로스페이스' 1위 [주간 코스피 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021322573704878179ad43907118235313.jpg&nmt=18)

![[부의 지도] 이상훈 에이비엘바이오 대표, 주식자산 569% '폭증'](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021606565602265a837df6494123820583.jpg&nmt=18)