이미지 확대보기

이미지 확대보기메리츠금융지주는 4일 오후 열린 이사회에서 '기업가치 제고 계획'을 승인, 공시했다고 밝혔다.

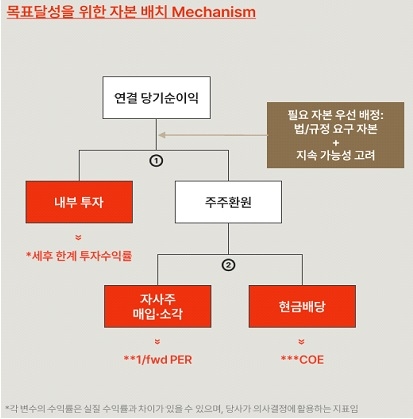

메리츠금융지주는 2025회계연도까지 연결 당기순이익의 50% 이상을 주주환원하고, 2026회계연도부터는 내부투자와 주주환원 수익률을 비교한 뒤 주주가치 제고를 위한 최적의 자본배치를 추진한다는 방침이다.

메리츠금융지주는 기업가치 제고 계획 핵심지표로는 총주주수익률(TSR)을, 중기 실행지표로는 주주환원율(자사주 매입∙소각+배당)을 각각 설정했다.

핵심지표를 최대화하기 위해 메리츠금융지주는 내부투자수익률과 자사주 매입 수익률, 현금배당 수익률 등 3가지 수익률을 비교해 주주가치 제고에 최적인 자본배치 방법을 결정하고 있다.

이같은 자본배치 메커니즘에 따라 내부투자 수익률과 주주환원(자사주 매입+배당) 수익률을 비교한 결과 2023∼2025 회계연도(중기) 3개년간은 연결 당기순이익의 50%를 주주환원하기로 결정, 실행에 옮기고 있다.

2026 회계연도부터(장기)는 3가지 수익률 간 순위에 따라 자본배치 및 주주환원 규모와 내용을 결정하는 적극적 기업가치 제고 정책을 지속할 예정이다.

메리츠금융지주는 적극적인 주주환원을 실행하는 기업이라는 평가를 받아왔다.

메리츠금융지주는 2022년 11월 조정호 회장의 결단에 따라 3개 상장사를 하나로 합치는 이른바 ‘원 메리츠’(포괄적 주식교환) 전환과 함께 적극적 주주환원 정책을 발표했다.

이미지 확대보기

이미지 확대보기특히 자사주 취득신탁 계약을 통해 매입한 자사주는 신탁 종료 후 소각한다는 원칙을 정하고 현재까지 이를 철저히 지키면서 한국 시장에서 자사주 매입·소각을 선도하고 있다.

2022년 11월 1일 메리츠금융지주 주가는 2만1550원에 불과했지만 ‘원 메리츠’ 전환과 선도적 주주환원 행보에 나선 이후 꾸준히 상승, 올해 1분기 실적 발표 후인 지난 5월 14일에는 8만5400원까지 올랐다.

같은 기간 시가총액은 2조7000억원에서 16조3000억원으로 6배 넘게 증가했다.

이후 2023년 기준 3개년 누적 총주주수익률(TSR) 85%를 기록, 국내 지주(15%)나 국내 보험(23%) 평균 보다 월등한 것으로 집계됐다.

메리츠금융지주는 이번 기업가치 제고 계획의 바탕에는 ‘대주주의 1주와 일반주주의 1주의 가치는 동일하다’는 기업철학이 자리잡고 있다고 강조했다.

주주와 투자자를 최우선시하면서 지속적인 소통 확대에 공을 들이고 있다.

2023년 1분기부터 주주와의 소통을 위해 분기별 실적 발표 후 김용범닫기

김용범기사 모아보기 지주 대표이사 부회장과 최희문닫기

김용범기사 모아보기 지주 대표이사 부회장과 최희문닫기 최희문기사 모아보기 부회장, 김중현 메리츠화재 대표, 장원재 메리츠증권 대표 등 지주와 각 계열사 주요 경영진이 직접 투자자 질문에 답변하는 컨퍼런스콜을 개최하고 있다.

최희문기사 모아보기 부회장, 김중현 메리츠화재 대표, 장원재 메리츠증권 대표 등 지주와 각 계열사 주요 경영진이 직접 투자자 질문에 답변하는 컨퍼런스콜을 개최하고 있다.올해 1분기부터는 ‘주주가 묻고 경영진이 답한다’는 콘셉트 아래 일반 주주 질문을 취합해 주요 경영진이 직접 답변하는 ‘열린 기업설명회(IR)’를 금융업계 최초로 도입했다.

모든 투자자에게 동등하게 정보를 공유한다는 목표 아래 2023년 그룹 홈페이지 및 IR 메뉴 리뉴얼을 단행, 실적 등 주요 지표를 주요 투자자뿐만 아니라 일반주주에게도 실시간으로 업데이트해 보여주고 있다.

앞으로도 메리츠금융지주는 연 4회 실시하는 실적 공시 때 ‘밸류업 계획’을 같이 공개하고, 계획 및 이행현황을 최고경영자(CEO)들이 참여하는 IR에서 직접 설명할 예정이다.

김용범 부회장은 지난 1분기 실적발표 후 컨퍼런스콜에서 “밸류업 프로그램은 4가지 측면에서 메리츠가 그간 추진해왔던 방향과 같다”라며 “메리츠는 전력을 다해 돈을 더 잘 벌고, 자본배치를 더 잘하고, 주주환원을 더 진심으로 하고, 모든 주주를 동등하게 대하는데 집중해서 (다른 상장사와의) 차별화 정도를 더 벌려 나갈 것”이라고 밝혔다.

김 부회장은 “내부투자수익률과 자사주 매입 수익률, 요구수익률 간 비교를 통해 주주환원 비율을 결정하는 것은 버크셔 해서웨이의 방식이자 주주가치 제고에 가장 유리한 방식”이라고 덧붙였다.

전하경 한국금융신문 기자 ceciplus7@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![곽희필 ABL생명 대표, 전속설계사 확대 페달…‘TOP 4ʼ 도약 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100454203111dd55077bc211821821443.jpg&nmt=18)

![김재식 미래에셋생명 부회장, GA채널 강화·AI전환 가속 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510070203487dd55077bc25812315153.jpg&nmt=18)

![천상영 신한라이프 대표, CSM 제고·AI 전사적 확대 [미리보는 2026 보험사]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801571002829dd55077bc25812315214.jpg&nmt=18)

![배성완 하나손보 대표, 하나금융 시너지·수익성 제고 [미리보는 2026 보험사]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011118294602193dd55077bc2118218214112.jpg&nmt=18)

![[주간 보험 이슈] 예별손보 예비입찰자 한투·하나금융·JC플라워…완주 가능성은 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260201205414020408a55064dd1106248197152.jpg&nmt=18)

![[주간 보험 이슈] 예별손보 예비입찰에 2곳 이상 참여…예보 지원 여부가 매각 가늠좌 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20250904161637023789efc5ce4ae12116082156.jpg&nmt=18)

![[주간 보험 이슈] GA 판매수수료 구체적 개편안 착수…GA업계 "올해부터 사실상 총량제 시행, 실적 하락" 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2025013116192302732dd55077bc212411124362.jpg&nmt=18)

![신창재 교보생명 회장, 장기채 확대·금리 리스크 축소 [보험사 ALM 전략 ⑧]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011118345307058dd55077bc2118218214112.jpg&nmt=18)

![[주간 보험 이슈] 예별손보 예비입찰자 한투·하나금융·JC플라워…완주 가능성은 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260201205414020408a55064dd1106248197152.jpg&nmt=18)

![배성완 하나손보 대표, 장기보험 확대로 CSM 3000억원 육박…적자 폭 감소 지속 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260201222231039358a55064dd1106248197152.jpg&nmt=18)

![메타리치 MZ 설계사 직영조직 실험…MAP그룹 압도본부 [게임체인저 GA]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260201132221019598a55064dd11251906169.jpg&nmt=18)

![곽희필 ABL생명 대표, 전속설계사 확대 페달…‘TOP 4ʼ 도약 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100454203111dd55077bc211821821443.jpg&nmt=18)

![남궁원 하나생명 대표, 영업채널 강화·건강보험 매출 증대…CSM 1조원 눈 앞 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025042910033404253dd55077bc212411124362.jpg&nmt=18)