이미지 확대보기

이미지 확대보기기준금리 인상이 중장기적인 측면에서 금융불균형 완화에 기여할 것으로 전망됐다.

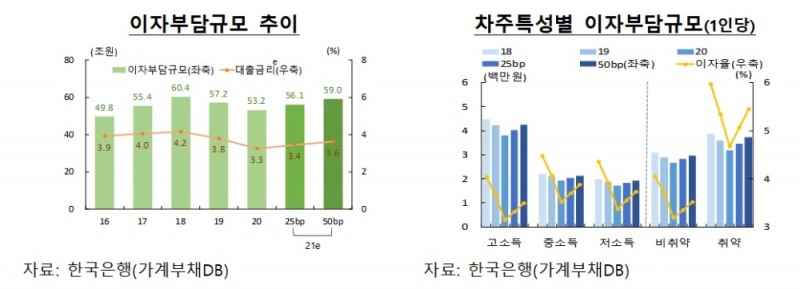

보고서 중 '금리 인상이 가계, 기업 및 금융부문에 미치는 영향 평가' 분석에 따르면, 한은은 올해 중 기준금리 인상폭이 25bp(8월 인상)와 50bp(향후 25bp 추가 인상)가 될 때를 나누어 가계와 기업의 재무건전성 및 금융기관의 자본적정성 등에 미치는 영향을 점검했다.

이때 기준금리의 인상폭(25bp 또는 50bp) 만큼 가계 및 기업의 대출금리도 동일한 수준으로 상승하고, 기준금리 인상이 예금금리 상승을 통해 가계 및 기업의 이자소득을 증대시키게 되는 효과는 제외했다.

가계의 경우 25bp 및 50bp 인상시 연간 이자부담규모 증가폭이 2020년말 대비 각각 2조9000억원 및 5조8000억원 증가하는 것으로 추산됐다.

한은은 기준금리가 50bp 인상되더라도 여전히 낮은 금리 수준 등으로 가계의 이자부담규모(59조원)는 대출금리가 비교적 높았던 2018년(60조4000억원)보다는 작다고 설명했다.

차주 1인당 연간 이자부담규모는 2020년 271만원에서 각각 286만원 및 301만원으로 증가한다고 제시했다.

고소득자는 소득 상위 30%인 차주로, 1인당 대출규모가 상대적으로 커 대출금리 상승에 따른 이자 증가 효과도 크게 나타났다고 한은 측은 설명했다.

또 취약차주는 변동금리대출 비중(76.0%)이 비취약차주(71.4%)보다 높은 데다 차주 신용위험을 반영한 가산금리가 동반 상승하면서 대출금리의 큰 폭 상승이 예상된다고 제시했다.

가계의 채무상환능력을 보여주는 총부채원리금상환비율(DSR)은 50bp 금리 인상 시 36.3%로 0.4%P(포인트) 상승할 것으로 추산됐다. 50bp 인상시 가계의 DSR은 2019년(36.5%)에 근접하겠으나 2018년 수준(39.0%)보다는 낮을 것으로 예상됐다.

이미지 확대보기

이미지 확대보기기준금리가 25bp 및 50bp 인상되더라도 자영업자의 DSR이 37.8%에서 각각 38.3% 및 38.7%로 상승하는 데 그치는 등 재무건전성에 미치는 영향은 제한적으로 판단했다.

업종 별로는 숙박음식, 부동산업, 여가서비스에서, 소득분위별로는 저소득(1~2분위)에서 DSR의 상승폭이 상대적으로 크다고 한은 측은 설명했다.

이미지 확대보기

이미지 확대보기기업규모 별로는 기준금리 50bp 상승시 대기업이 7000억원, 중소기업이 3조6000억원 증가할 것으로 나타났다.

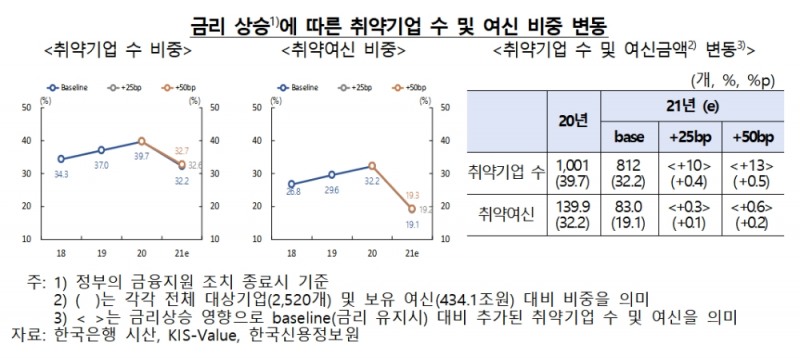

기준금리 25bp 및 50bp 인상시 금리 유지시에 비해 취약기업 수(32.2%→32.6% 및 32.7%) 및 취약여신 비중(19.1%→19.2% 및 19.3%)이 소폭 상승하는 것으로 나타났다.

금리 상승에 따른 이자상환부담 증가로 일부 기업들이 취약상태로 전이되나, 이들 기업의 여신규모가 작아 취약여신은 소폭 증가에 그친다고 한은은 분석했다.

금융기관 자본적정성을 보면, 기준금리 인상시 금융기관 자본비율은 신용손실 증가, 보유채권의 평가손실 확대 등이 하락 요인이지만, 예대마진 확대 등에 따른 이자수익 증가는 하락 폭을 완화할 것으로 전망됐다.

종합적으로 한은은 현재와 같이 거시경제 및 금융불균형 상황 등을 종합적으로 판단해 기준금리가 인상되는 경우 가계, 기업 및 금융부문의 안정성이 유지될 뿐 아니라 중장기적인 측면에서 금융불균형 완화에 기여할 것으로 내다봤다.

다만 한은은 "일부 취약부문의 경우 금리상승과 더불어 각종 금융지원조치 종료로 부실위험이 커질 가능성이 적지 않은 만큼 선별적 정책대응이 강구될 필요가 있다"고 제시했다.

정선은 기자 bravebambi@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

![강진두號 KB증권 IB 출범…주태영·안석철 배치 '2.0' 개막 [빅10 증권사 IB 人사이드 ③]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012509581004894dd55077bc25812315153.jpg&nmt=18)

![한투증권 IB그룹장 재건…‘전략통' 김광옥 부사장 복귀 [빅10 증권사 IB 人사이드 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801440707653dd55077bc25812315214.jpg&nmt=18)

![[DCM] LG 3.61%로 조달금리 가장 높아…한화와 25bp 差 [1월 리뷰②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021601593602809141825007d122461258.jpg&nmt=18)

![[부의 지도] 이상훈 에이비엘바이오 대표, 주식자산 569% '폭증'](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021606565602265a837df6494123820583.jpg&nmt=18)

![기관 '알테오젠'·외인 '삼천당제약'·개인 '에코프로비엠' 1위 [주간 코스닥 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021323061707087179ad43907118235313.jpg&nmt=18)

![기관 'SK하이닉스'·외인 '삼성전자'·개인 '한화에어로스페이스' 1위 [주간 코스피 순매수- 2026년 2월9일~2월13일]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026021322573704878179ad43907118235313.jpg&nmt=18)