이미지 확대보기

이미지 확대보기◇ 2017년부터 등장한 챗봇

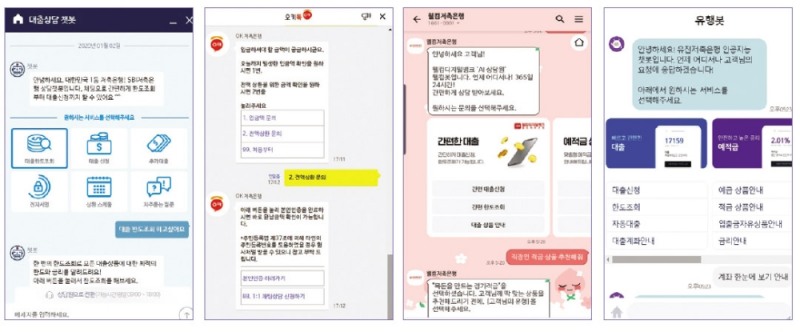

예컨대 시나리오 기반 챗봇은 대화를 통한 계좌 이체가 불가능하지만, AI가 적용된 챗봇의 경우 간단한 설정을 거치면 약어를 입력하는 것만으로 이체할 수 있는 식이다. 전화나 대면 상담에서 소요되는 인력을 아낄 수 있고 업무 중단 없이 고객에 응대할 수 있다는 장점이 있어 은행권과 카드, 보험업권에서 빠르게 확산하는 상담 채널이다. 저축은행 업권에서는 비대면 개발 투자 여력이 있는 업계 상위사들이 내놓고 있다. 현재 챗봇을 운영하는 곳은 SBI·웰컴·JT친애·OK·KB·유진저축은행 등 6개사뿐이다.

일찍이 챗봇을 도입한 곳은 웰컴·OK·KB저축은행 등이다. 2017년 웰컴저축은행은 ‘웰컴봇’을, OK저축은행은 ‘오키톡’을 도입했다. 오키톡에 접속하면 챗봇을 통해 금리나 한도 등 일반적인 질의에 답을 얻을 수 있으며 상세한 추가상담이 필요할 경우 채팅상담 연결을 통해 상담원에게 실시간으로 상담받을 수 있다. KB저축은행도 같은 해 모바일 웹과 앱에 챗봇을 탑재해 24시간 상담과 상품 안내 서비스를 제공하고 있다. SBI·유진저축은행은 비교적 최근 챗봇을 도입한 사례다. SBI저축은행은 지난해 6월 머신러닝 등 AI(인공지능) 기반의 바빌론 챗봇을 내놨다. 바빌론 챗봇은 이 저축은행의 대표 상품 ‘바빌론’에 적용된 챗봇 서비스로, 상담뿐 아니라 대출 한도·금리까지 확인할 수 있는 건 국내 금융사 최초라는 설명이다. 특히 신기술과 자연어처리 기술을 접목한 하이브리드 인공지능형 챗봇으로, 고객이 입력한 문장의 의도를 파악해 높은 응답률과 자동화학습기반을 구축하도록 설계했다. 유진저축은행은 지난해 초 모바일 애플리케이션 ‘유행’을 내놓으며 ‘카카오i오픈빌더’를 활용한 챗봇 ‘유행봇’을 도입했다.

◇ 신용평가모델에도 적용한 AI…리스크·금리 낮추는 효과 있어

JT친애저축은행은 지난해 머신러닝 기술을 활용한 개인신용평가시스템(Credit Scoring System, CSS)을 개인 신용대출 상품심사에 도입했다. 머신러닝 기술은 인공지능(AI)에 기반해 대량의 정보를 분석하는 기술로 이를 CSS에 접목하면 고객 신용등급과 관련된 다양한 정보를 세밀하게 확인할 수 있다. JT친애저축은행은 한층 고도화한 CSS로 정교한 신용평가가 가능해져, 여신 건전성 강화는 물론 더 많은 중·저신용자에게 중금리 혜택을 줄 수 있을 것으로 기대하는 중이다. OK저축은행은 2018년부터 모든 신규 대출상품 심사에 AI 기반 CSS를 적용하고 있어 업계에서 선도적으로 AI를 도입한 사례로 꼽힌다. 기존 고객을 대상으로 한 고객관계관리(Customer Relationship Management)도 AI 기반 모형으로 운영하고 있다. 이 모형은 축적된 내부 고객의 금융거래정보를 통해 기존 고객의 한도, 금리 민감도와 이탈 가능성 등을 측정해 고객 유형에 따라 추가 한도를 재산출해 금리가 인하되도록 설계했다.

◇ AI면접도 격차 더 벌어질라

저축은행들이 AI도입에 힘쓰는 건 모바일 경쟁에서 살아남기 위한 전략이라는 분석이 나온다. 다만 AI 적용 챗봇이 시장에 선보여지는 시기인 만큼 본격적으로 활약할 때까지는 시간이 걸릴 수 있다는 의견이 나온다. 한 금융권 관계자는 “AI기술을 적용한 챗봇은 아직까지는 개발과 적용이 초기단계이기 때문에 소비자 기대에 미치지 못할 수 있다”면서도 “그러나 자기학습 기능이 있는 만큼 시일이 흐르면 고도화한 서비스들을 선보일 잠재력이 있다”고 말했다. 특히 저축은행은 업계 상위사들을 중심으로 AI 기술을 도입하면서 디지털 채널에서마저 양극화가 벌어지고 있다는 지적도 있다.

유선희 기자 ysh@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![문창환 IBK캐피탈 대표 “5년간 생산적금융 4조 공급할 것” [IBK캐피탈 생산적금융 주도 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122331605902dd55077bc211821821443.jpg&nmt=18)

![문창환 IBK캐피탈 대표, 신성장 5대 분야 모험자본 공급 첨병 [IBK캐피탈 생산적금융 주도 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510101105273dd55077bc25812315153.jpg&nmt=18)

![전필환 신한캐피탈 대표, 부실 털고 생산적 금융 확대 [신임 대표 1년 성적표 ②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802034305420dd55077bc25812315214.jpg&nmt=18)

![BC카드, 플랫폼 확장 … KB국민카드, 고객서비스 선도 [금융AI 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026010421313606726dd55077bc2118218214118.jpg&nmt=18)

![김재관 국민카드 대표, 원앱·초개인화·AI로 ‘생활가치 플랫폼’ 도약 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122394408571dd55077bc211821821443.jpg&nmt=18)

![우리벤처파트너스, 미·아시아 등 3개국 거점으로 해외 영역 확장 [VC 글로벌 투자 성적표 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100475003719dd55077bc211821821443.jpg&nmt=18)

![박창훈 신한카드 대표, ‘SOL페이’로 본업가치 재정의… 데이터 영토 확장 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510115802605dd55077bc25812315153.jpg&nmt=18)

![김이태 삼성카드 대표, 초개인화 ‘모니모’ 확장…금융·생활 연결 강화 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802065200729dd55077bc25812315214.jpg&nmt=18)

![12개월 최고 연 3.20%…NH저축은행 'NH특판정기예금(비대면)'[이주의 저축은행 예금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020118483800519957e88cdd5211234196184.jpg&nmt=18)

![문창환 IBK캐피탈 대표 “5년간 생산적금융 4조 공급할 것” [IBK캐피탈 생산적금융 주도 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020122331605902dd55077bc211821821443.jpg&nmt=18)

![24개월 최고 연 3.10%…진주저축은행 안심정기예금[이주의 저축은행 예금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020118584200659957e88cdd5211234196184.jpg&nmt=18)

![12개월 최고 연 3.20%…NH저축은행 'NH특판정기예금' [이주의 저축은행 예금금리-1월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260123192428010886a663fbf34175192139202.jpg&nmt=18)

![우리벤처파트너스, 미·아시아 등 3개국 거점으로 해외 영역 확장 [VC 글로벌 투자 성적표 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020100475003719dd55077bc211821821443.jpg&nmt=18)