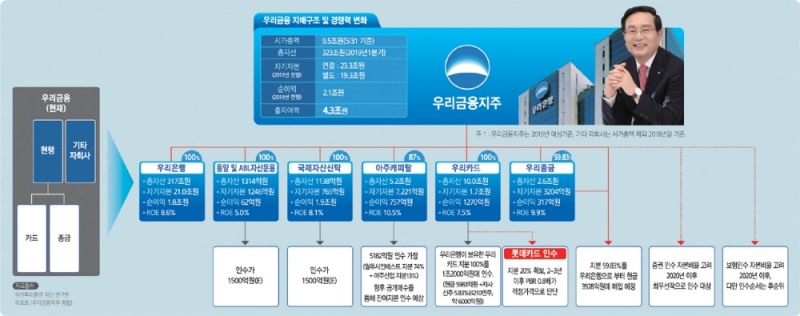

손태승기사 모아보기 우리금융지주 회장은 ‘4조원’ 자본 여력을 바탕으로 전방위 M&A에 나설 것으로 점쳐지고 있다. 특히 금융권에서는 롯데카드 인수전에서 보여준 ‘전략적 행보’를 ‘영리한’ M&A전략으로 평가하고 있다.

손태승기사 모아보기 우리금융지주 회장은 ‘4조원’ 자본 여력을 바탕으로 전방위 M&A에 나설 것으로 점쳐지고 있다. 특히 금융권에서는 롯데카드 인수전에서 보여준 ‘전략적 행보’를 ‘영리한’ M&A전략으로 평가하고 있다. 손태승 우리금융지주 회장은 올해 초 기자간담회에서 “M&A에 적극적으로 나서겠다”며 “부동산신탁, 자산운용, 저축은행 순으로 인수를 추진하겠다”고 밝혔다. 손 회장은 발언처럼 부동산신탁, 자산운용을 M&A 우선순위에 뒀다.

유진투자증권에 따르면, 우리금융지주 2019년 출자여력은 4조6000억원으로 전망하고 있다. 신한금융지주 2조1000억원, KB금융 1조5000억원, 하나금융 1조2000억원과 비교했을 때 최소 2배~최대 4배 높은 수치다.

비은행 강화 부분에서도 여유를 가지고 있다. 우리금융은 지주 전환 전 우리은행이 투자한 아주캐피탈 인수에서 우선권을 보유하고 있다.

아주캐피탈은 자회사로 아주저축은행이 있어 캐피탈, 저축은행 모두 확보하고 있다는 지적이다. 시장점유율이 낮은 우리카드도 롯데카드 인수로 시너지 여력이 충분하다는 평가를 받고 있다.

◇ 우리종금 체질개선 진행…VC설립 등 IB 강화

우리금융지주가 계열사에서 가장 강화하고 싶어하는 부분은 금융투자 부분이다. 우리금융지주 내 증권사가 없다는 점, 신수익원을 발굴해야 한다는 점에서 금융투자 포트폴리오 강화가 절실하나 현재 마땅한 매물이 나오지 않고 있다.

우리금융은 우리카드, 우리종금 자회사 전환안건을 지난 21일 의결했다. 우리카드는 100% 1조2000억원에, 우리종금은 지분 59.83%를 우리은행으로부터 3927억원에 매입했다.

우리금융지주는 동양·ABL자산운용을 인수한 상태다. 우리금융지주는 IB를 강화하기 위해 은행, 종금사 협업도 강화하고 있다.

지난 3월 우리금융은 ‘그룹 CIB 역량 TFT(태스크포스팀)’를 조직해 지주회사 주도로 IB 부문 강화 방안을 연구해 왔다.

우리종금 역할을 강화하고 은행과 시너지도 모색하고 있다. 우리은행은 우리종금과 신용·담보대출 소개영업을 하고 있다. 겸영업무는 우리은행 시너지추진부와 우리종금 영업추진부가 총괄하고 있다.

우리종금 역할 강화는 IB 부문을 키우고 해당 사업을 확장하기 위함이다.

대형 증권사 매물이 없다는 점에서 우리종금 증권사 전환도 염두에 둔 체질개선 행보로 보여진다. 혁신성장 일환 창업, 벤처, 중소에 통큰 투자를 감행한 손 회장은 우리금융지주 벤처캐피탈 설립도 고려하고 있다.

우리금융지주는 혁신성장 후속 일환으로 벤처캐피탈 설립을 검토한다고 밝혔다. 벤처캐피탈 설립은 손태승 회장이 우리은행 스타트업 육성 프로그램 디노랩 개소식에서 언급했다.

벤처캐피탈은 혁신성장 뿐 아니라 IB업무를 전문적으로 할 수 있어 비은행 계열사 몸집을 키워야 할 우리금융 방향성과 일치한다.

현재 KB금융지주는 KB인베스트먼트가 있으며 하나금융지주는 하나벤처스가 있다. 신한금융지주는 VC 계열사는 없으나 신한금융투자, 신한캐피탈 등이 해당 역할을 하고 있다.

우리금융그룹은 지난 5월15일 손태승 회장이 위원장을 맡고 그룹사 CEO들이 위원으로 참여하는 ‘혁신금융추진위원회’를 출범시켰으며, 전문성 확보를 위해 위원회 산하에 그룹사 임원을 단장으로 하는 △여신지원, △투자지원, △여신제도개선, △핀테크지원 등 4개 추진단을 두고 분야별로 혁신성장기업에 대한 다양한 지원방안을 마련해 추진하고 있다.

이에 앞서 지주사에 그룹의 혁신금융 컨트롤타워 역할을 수행할‘ 미래금융부’와 디지털혁신을 총괄할‘ 디지털혁신부’를 신설한 바 있다.

이번 회의에서는 각 추진단별 2019년 추진과제 진행 상황을 점검하고, 그룹사간 협업을 통해 혁신성장기업과 핀테크기업에 대한 지원을 지속적으로 추진하기로 했다.

‘여신지원추진단’은 그룹사 관련 부서들과 함께 보증기관과의 연계지원 강화, 혁신성장기업 우대 및 맞춤형 상품 출시 등을 통해 혁신·창업·사회적 기업에 올해 5조4000억원 지원을 포함 향후 5년간 31조1000억원을 투입하기로 했다.

기업금융에 강한 우리은행을 중심으로 그룹사간 협업을 통해 혁신성장기업을 미래성장동력으로 적극 발굴 지원할 계획이다.

‘투자지원추진단’은 우리종금, 우리PE자산운용과 함께 혁신성장기업에 대한 직접투자, 그룹주도 혁신성장펀드 조성, 정부주도 혁신모험펀드 간접투자 등 혁신성장지원 3종 프로그램 중심으로 향후 5년간 2.1조원을 혁신성장기업에 지원할 예정이다.

다음 달에 우리은행을 중심으로 우리종금이 출자하고 우리PE자산운용이 운용하는 그룹 혁신성장펀드를 1000억원 규모로 조성한다. 이 펀드에는 거래기업들까지 참여해 혁신성장기업 지원에 함께할 것으로 기대하고 있다.

‘여신제도개선추진단’은 전 그룹사 여신정책, 리스크관리 조직이 참여하여 일괄담보제 도입과 우수기술 보유기업에 대한 신용평가 개선, 신기술ㆍ신사업 분야에 대한 심사역량 강화 등의 과제를 혁신적으로 개선할 예정이며, ‘핀테크지원추진단’은 그룹사 디지털부서들과 함께 핀테크 기업의 성장단계별 맞춤형 지원, 이종산업과의 융합 등을 통해 혁신적 금융서비스 발굴에 나서기로 했다.

◇ 전략적 투자 행보…롯데카드 승부수

우리금융지주는 올해 대형 M&A보다는 전략적 M&A 행보를 보이며 비은행 강화에 나서고 있다. 롯데카드, 아주캐피탈이 그 예다.

자산신탁, 자산운용사 외에 캐피탈, 카드는 손 회장의 승부수로 장기적인 매물 확보가 이뤄졌다. 아주캐피탈은 펀드가 만료됐으나 내년으로 편입을 연기했다.

아주캐피탈은 웰투시인베스트먼트 74.04% 아주캐피탈 지분을 보유하고 있으나 우리은행이 펀드 지분 절반 가량을 가지고 있다. 우선매수청구권도 보유하고 있어 서두를 필요가 없다.

우리금융은 애큐온캐피탈 M&A에도 발을 들였다.

우리은행은 애큐온캐피탈 약 2800억원 규모의 인수금융을 지원, 애큐온캐피탈의 상환전환우선주(RCPS)도 300억원 규모로 인수한다. 향후 캐피탈사 몸집불리기도 가능할 것으로 보인다.

시장점유율이 약한 카드 부문도 롯데카드 인수로 보완했다.

우리은행은 사모펀드 MBK파트너스와 컨소시엄을 구성해 롯데카드 인수전에 참여, 롯데카드 인수에 성공했다. MBK파트너스가 롯데카드의 지분 60%를, 우리은행이 20%를 인수하고, 나머지 20%는 롯데그룹이 보유하는 구조다.

우리카드는 규모가 크지 않아 롯데카드와 함께했을 때 시너지를 낼 수 있다.

금융권 관계자는 “우리카드는 전산을 BC카드 전산을 쓰고 있어 롯데카드에서 우려하는 구조조정 폭은 적다”며 “지분이 모두 없더라도 유통 고객 확대 등으로 시너지가 충분히 날 수 있다”고 말했다.

롯데카드 인수로 우리카드는 시장점유율 6위에서 3위까지 올라갈 수 있을 것으로 전망된다. 우리금융지주는 내부등급법 도입이 완료된 내년부터 본격적으로 전방위 M&A에 나설 것으로 보인다.

김인 유진투자증권 애널리스트는 “2019년 지주사 전환에 따른 자본비율 일시적 하락 후 2020년 재상승(지주사 내부등급법 승인)을 감안하면 규모가 큰 증권사, 카드사, 보험사 등의 M&A는 2020년부터 본격화될 것으로 예상한다”며 “우리금융 1Q19 기준 이중레버리지비율 100.2%, 출자여력은 5.4조원으로 매우 높은 수준이 며, 2019년말 기준으로는 이중레버리지비율 107.9%, 출자여력 4.5조원으로 4대 금융지주 중 가장 출자여력이 높아 적극적 M&A가 가능할 것으로 예상한다”고 밝혔다.

전하경 기자 ceciplus7@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![이환주號 국민은행 ‘캄보디아·인니ʼ 기업금융 공략 가속 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100373304670dd55077bc211821821443.jpg&nmt=18)

![양종희號 KB금융, 소상공인 육성 방점…5년간 17조 쏜다 [2026 포용금융 대전환]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510034204479dd55077bc25812315153.jpg&nmt=18)

![‘순익 4조 돌파 전망’ 함영주號 하나금융, IB·WM 강화 예고 [2025 금융지주 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011801511100222dd55077bc25812315214.jpg&nmt=18)

![양종희號 KB금융 인사 키워드 ‘생산적금융·조직안정' [2026 금융지주 인사 풍향계]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011118224106156dd55077bc2118218214112.jpg&nmt=18)

![함영주號 하나금융, RWA 상승률 3.5% 우수, 순익 '4조'··아쉬운 '비은행' [금융사 2025 연간 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026013119503707574b4a7c6999c121131189150.jpg&nmt=18)

![정상혁號 신한은행, 일본·베트남 이을 새 영토 ‘우즈벡ʼ 주목 [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100420708679dd55077bc211821821443.jpg&nmt=18)

![정진완號 우리은행, 글로벌그룹 '환골탈태'…美·베트남 '집중' [은행권 2026 글로벌 전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100195109323dd55077bc211821821443.jpg&nmt=18)

![함영주 하나금융 회장 사법리스크 해소, 시장은 믿고 있었다 [금융지주 밸류업]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012920053803928b4a7c6999c218144179230.jpg&nmt=18)

![12개월 최고 연 3.20%…SC제일은행 'e-그린세이브예금' [이주의 은행 예금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260130181142061535e6e69892f18396169112.jpg&nmt=18)

![은행권, 머니무브 본격화에 '고심'…예금금리 최고 은행은 [은행은 지금]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2025022418233109482b4a7c6999c121131189150.jpg&nmt=18)

![24개월 최고 연 5.15%, 제주은행 'MZ 플랜적금' [이주의 은행 적금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260130182912042895e6e69892f18396169112.jpg&nmt=18)

![24개월 최고 연 2.90%…부산은행 '더 특판 정기예금' [이주의 은행 예금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260130181253004825e6e69892f18396169112.jpg&nmt=18)

![12개월 최고 연 4.95%, 제주은행 'MZ 플랜적금' [이주의 은행 적금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260130182812032595e6e69892f18396169112.jpg&nmt=18)