이미지 확대보기

이미지 확대보기미국 중앙은행 연준(Fed)은 18일(현지시각) 이틀간 9월 FOMC 정례회의 뒤 성명에서 기준금리인 연방기금금리(FFR)를 0.5%p 인하한 4.75~5.00%로 결정했다고 발표했다. 올해 추가로 0.5%p 인하를 예고한다고 밝혔다.

보험업계에서는 미국 기준금리 인하는 이미 예상되었던 만큼 시장 금리에도 선반영되어 있었다는 입장이다.

보험업계 관계자는 "미국 기준금리가 내려갈 거라는 방향성은 시장에서 이미 예상하고 있었다"라며 "미국 10년 물 기준으로 0.5%p 내려간 상황에서 시중금리는 3.7%대까지 내려와있는 상황"이라고 말했다.

이 관계자는 "다만 기존 예상 전망치였던 125bp보다는 100bp 수준으로 예상치보다 내려가면서 시중금리가 오히려 소폭 올라가고 있다"라고 말했다.

보험사들 장단기 금리 스프레드를 예의주시하고 있다. 현재 보험사들은 장단기 금리 스프레드 역전 현상으로 자산 부채 듀레이션을 맞추는데 어려움을 겪고 있다.

추가적인 금리 인하 이후 장단기 부채 스프레드 격차가 해소되면 보험사들도 ALM 전략을 명확히 수립할 수 있을 것으로 보고 있다.

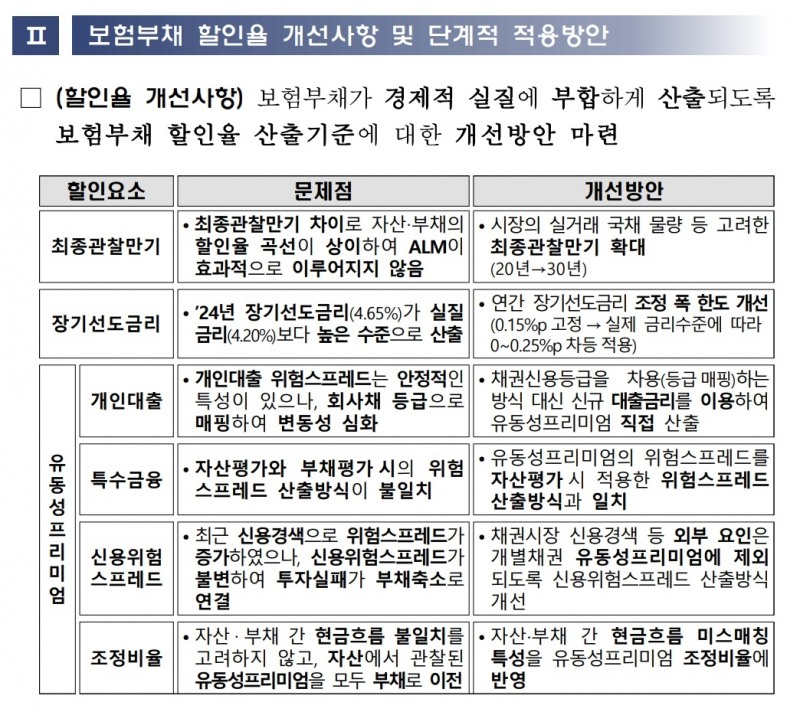

업계에서는 장단기 스프레드 역전 현상이 해소되면 금감원에서 진행하고 있는 부채 할인율 정상화 방안으로 인한 타격이 줄어들 것으로 보고 있다. 내년 3월 보험사들은 최종관찰만기가 20년에서 30년으로 변경해 적용해야 한다.

기준금리 인하 방향성이 있는 상황에서 부채 할인율 방안을 제고할 수 있다는 지적도 나온다.

보험업계 관계자는 "부채 할인율 제도는 시중 금리, 장단기 스프레드 역전현상 등으로 흔들여 있다보니 자산운용에서 올 충격을 부채 할인율 제도 변경으로 충격을 완화하고자 적용했던 것"이라며 "시장 금리 정상화됐을 때 부채 할인율 곡선도 정상화가 될 것으로 보이는 상황에서 강제적으로 부채 할인율을 조정할 필요가 있어졌는지 의문"이라고 말했다.

긍정적인 면도 있지만 자산운용 측면에서는 전략 수정이 불가피하다. 금리 인하로 평가이익 증가가 예상되지만 신규 투자 방향은 바꿔야 하는 상황이다. K-ICS비율 하락에도 대비해야 한다.

또다른 보험업계 관계자는 "금리 인하로 평가이익 증가가 예상되지만 신규 투자 면에서는 어려움이 잇을 것"이라며 "건전성 측면에서도 시가 평가 감소로 K-ICS비율 하락이 예상된다"라고 말했다.

전하경 한국금융신문 기자 ceciplus7@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![보험 28개사 CEO “심사·IT에 AX인력 우선 배치” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026030121042402491dd55077bc212411124362.jpg&nmt=18)

![정종표 DB손보 대표, 美 포테그라 기반 해외 비즈니스 확장 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022214275403924dd55077bc221924192196.jpg&nmt=18)

![신한라이프 매출 ‘질주'…KB라이프 건강보험 기반 ‘추격' [KB·신한 맞수 대결]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603244602827dd55077bc221924192196.jpg&nmt=18)

![성대규 동양생명 대표, 전속채널 강화·손해율 관리 체계화 [2026 보험사 경영전략]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721212503678dd55077bc221924192196.jpg&nmt=18)

![김헌수 교수 제7대 보험연구원장 선출 "업계 발전 기여할 것" [주간 금융 이슈 Pick]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260224224611089388a55064dd1223384896.jpg&nmt=18)

![[주간 보험 이슈] 보험사에도 행동주의 펀드 목소리…얼라인파트너스 DB손보 공개서한·에이플러스에셋 주주제안 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20250915111248076232a735e27af12411124362.jpg&nmt=18)

![[주간 보험 이슈] 안철경 보험연구원장 후임에 이재명 씽크탱크 경력 김헌수 전 순천향대 교수 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260210220510030248a55064dd12101238196.jpg&nmt=18)

![[주간 보험 이슈] 법인세·손해율 영향에 신한라이프·KB손보·KB라이프 순익 주춤…투자손익으로 방어 外](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=20260208165558029338a55064dd1175209766.jpg&nmt=18)

![권혁웅·이경근 한화생명 대표, 예실차 직격타 순익 반토막…신계약 CSM 배수는 제고 [2025 금융사 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260223224955033038a55064dd118222261122.jpg&nmt=18)

![보험사 CEO 이찬진 금감원장 만나 생산적금융 약속했지만…해약환급금준비금 제도 개선 언제 [금감원장-보험사 CEO 간담회]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260228214003078078a55064dd1125131155162.jpg&nmt=18)

![보험 28개사 CEO “심사·IT에 AX인력 우선 배치” [AX, 금융 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026030121042402491dd55077bc212411124362.jpg&nmt=18)

![김헌수 교수 제7대 보험연구원장 선출 "업계 발전 기여할 것" [주간 금융 이슈 Pick]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260224224611089388a55064dd1223384896.jpg&nmt=18)

![이명순 SGI서울보증 대표, 손해율 관리로 보험손익 제고…올해도 배당 2000억원 유지 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260227163220032119efc5ce4ae58230207236.jpg&nmt=18)