차입 매수는 조정장에서 반대매매 위험이 잠재돼 있다. 특히 공매도가 본격 재개되면서 변동성이 확대되면 ‘빚투’ 자금이 증시에 뇌관으로 작용할 수 있다는 우려도 잠재돼 있다.

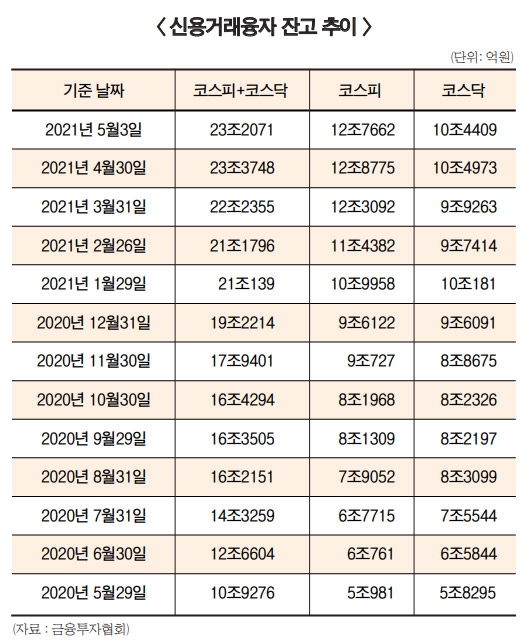

9일 금융투자협회에 따르면, 최근 3개월(2021년 2월 3일~5월 3일) 신용거래융자(코스피+코스닥) 평균 잔고는 22조128억원으로 집계됐다.

이 기간 가장 높은 잔고인 23조5454억원(4월 29일)은 현재 기준 사상 최고치다. 같은 기간 최저치 잔고도 20조1526억원(2월 3일)에 달했다.

신용거래융자 잔고는 앞서 지난 1월 7일 처음으로 20조원을 돌파하며 우상향 곡선을 그렸다. 새해 들어 코스피 3000 시대에 ‘빠르게’ 도달하고 증시가 상승 랠리를 이어가면서 투자자금 차입도 증가세를 보였다.

‘빚투’는 그늘도 짙다. 바로 반대매매 위험 때문이다. 반대매매는 개인 투자자가 주식 매입을 위해 빌린 돈을 약정한 기간 내 갚지 못할 경우, 증권사가 주식을 강제로 처분하는 것을 말한다. 단기라도 조정장을 맞이하면 증권사에서 주식 매수자금을 빚낸 투자자들은 반대매매에 그대로 노출될 가능성이 높다.

금융투자협회에 따르면, 위탁매매 미수금 대비 실제 반대매매 금액은 지난 5월 3일 기준 297억원을 기록했다. 최근 6개월 중 반대매매 금액 최고치인 351억원(3월 11일)과 비교할 때 높은 수준이다.

실제 공매도 재개 첫 거래일에 증시는 급격한 타격을 받았다. 다만 재개 이틀 만에 일단 반등하는 모습을 보였다.

지난 5월 3일 바이오 종목에 공매도가 상대적으로 집중되면서 2.2%나 급락했던 코스닥은 이튿날인 4일에 0.56% 상승 마감(967.20)했다. 코스피도 3일 0.66% 하락했지만, 4일에는 0.64% 오르며 낙폭을 회복했다.

공매도 거래금액도 첫 재개일인 3일 코스피와 코스닥 합해서 1조1094억원을 기록했지만, 이틀째인 4일에는 8920억원까지 감소했다.

다만 첫 날 공매도 과열종목 무더기 지정이 시장안정 효과를 냈다는 분석도 나오고 있어서, 당분간 외국인을 중심으로 한 공매도가 증시에 미칠 영향에 관심이 집중되고 있다.

김민기 자본시장연구원 연구위원은 “신용융자매수는 매수한 주식 가격이 상승하면 레버리지 효과를 누릴 수 있지만, 주가가 하락하면 반대로 더 큰 손실을 볼 수 있어서 일반적인 주식거래에 비해 위험한 투자 방식”이라며 “증시 변동성이 확대될 가능성을 배제할 수 없으므로 개인투자자는 레버리지 활용에 주의할 필요가 있다”고 제시했다.

◇ 신용공여 규제 정비 영향 주목

금융당국은 공매도 재개를 앞두고 신용공여 한도 규제가 증권사의 개인대주제도 참여를 저해하지 않도록 하는 방향으로 규제를 정비하기도 했다.

종전 신용공여 한도규제는 신용융자와 신용대주 금액을 합산해서 증권사 자기자본의 100% 이내로 제한했는데, 이로 인해 증권사들은 마진이 높은 신용거래융자에 집중하는 경향을 보였다.

지난 4월 6일자로 금융투자업 규정이 개정되면서 신용융자와 신용대주를 구분해서 한도와 계산방식을 설정할 수 있게 됐다. 각각 자기자본의 95%, 5%다.

한도 계산 때는 신용융자는 주가가 하락할 때, 개인대주는 주가가 상승할 때 채무불이행 위험이 증가하는 위험 분산 효과를 반영해서, 신용대주 금액의 2분의 1만큼을 각각 차감 적용하도록 했다.

기존 제도 대비해서 신용거래융자 규모에 어떤 영향을 줄 지 주목된다.

금융당국 측은 “제도 개선에 따라 증권사는 신용대주를 많이 취급할수록 신용융자 한도도 늘어나는 계산방식을 적용받는다”며 “신용융자 규모가 자기자본 90% 이하인 증권사는 종전의 단순 합산 방식에 따른 계산도 가능하다”고 제시했다.

정선은 기자 bravebambi@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

!["WM 명가 변신"…삼성증권, IB 강화 임무 인력 배치 [빅10 증권사 IB 人사이드 ⑦]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022200522503584dd55077bc221924192196.jpg&nmt=18)

![‘IB 명가' 재정비 시동…NH투자증권, 김형진·신재욱 카드 [빅10 증권사 IB 人사이드 (6)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603103406515dd55077bc221924192196.jpg&nmt=18)

![하나증권 강성묵, 생산적금융 방점…정영균 IB 역할 강화 [빅10 증권사 IB 人사이드 ⑤]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721085300474dd55077bc221924192196.jpg&nmt=18)

![IB '신흥강자' 키움증권, 김영국·구성민 전면 배치 [빅10 증권사 IB 人사이드 ④]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100281000034dd55077bc211821821443.jpg&nmt=18)

!['국장 ETF' 힘으로 코스피 상승…삼성운용 질주 [ETF 통신]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022608395305907179ad4390712813480118.jpg&nmt=18)