이미지 확대보기

이미지 확대보기국회 정무위원회 소속 유동수 더불어민주당 의원은 올해 상반기 저축은행 자산건전성이 개선된 것을 두고 ‘착시효과’를 경계해야 한다고 20일 밝혔다.

대다수 저축은행의 자산건전성 지표에는 리스크가 대거 잠재돼 있다는게 업계 중론이다. 올해 6월말 기준 저축은행 총 대출 규모는 69조2943억 원으로 2019년 말 기준 65조원에 비해 6.6%(4조3000억원)증가했다.

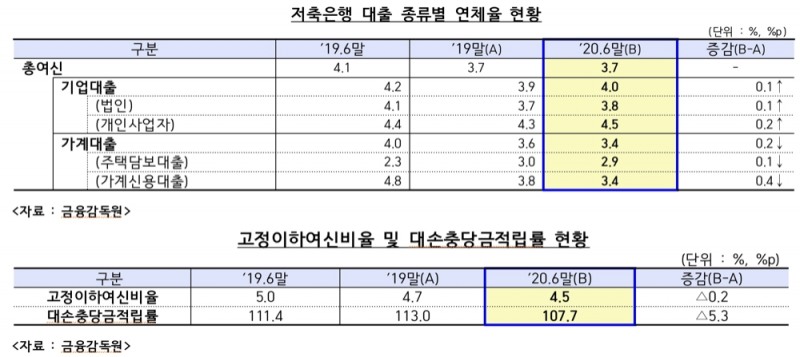

부동산PF대출 역시 2020년도 6월 말 기준 6조5000억원으로 저축은행사태 직후 인 2011년 4조3000억 원에 비해 2조2000억원 증가했다. 저축은행이 손실흡수능력을 흡수하기 위한 대손충당금적립률은 올해 6월 말 107.7%를 적립했다. 이는 2019년 6월 말 111.4% 대비 3.7%p, 지난해 말 113% 대비 5.3%p 하락한 수치다.

유동수 의원은 “올해 하반기 신종코로나바이러스 감염증 재확산, 부동산 정책 변화로 인한 부동산PF부실 우려 등 잠재 우험이 현실화할 가능성이 커지고 있다”며 “대손충당금 추가적립을 통해 저축은행이 손실흡수능력을 선제적으로 높여야 한다”고 밝혔다.

유 의원은 이어 “저축은행 부동산PF대출은 저축은행사태 직후 인 2011년도 보다 2조3000억원 증가했고, 대손충당금 비율은 지난해 동월 대비 3.7%p 낮아 개선이 필요하다”며 "예금보험공사, 금융감독원이 저축은행에 대한 지속적인 모니터링을 통해 제 2의 저축은행 사태가 발생하지 않도록 대비가 필요하다”고 강조했다.

전하경 기자 ceciplus7@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![문창환 IBK캐피탈 대표 “5년간 생산적금융 4조 공급할 것” [IBK캐피탈 생산적금융 주도 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122331605902dd55077bc211821821443.jpg&nmt=18)

![문창환 IBK캐피탈 대표, 신성장 5대 분야 모험자본 공급 첨병 [IBK캐피탈 생산적금융 주도 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510101105273dd55077bc25812315153.jpg&nmt=18)

![전필환 신한캐피탈 대표, 부실 털고 생산적 금융 확대 [신임 대표 1년 성적표 ②]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802034305420dd55077bc25812315214.jpg&nmt=18)

![BC카드, 플랫폼 확장 … KB국민카드, 고객서비스 선도 [금융AI 대변혁의 시대]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026010421313606726dd55077bc2118218214118.jpg&nmt=18)

![김재관 국민카드 대표, 원앱·초개인화·AI로 ‘생활가치 플랫폼’ 도약 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122394408571dd55077bc211821821443.jpg&nmt=18)

![우리벤처파트너스, 미·아시아 등 3개국 거점으로 해외 영역 확장 [VC 글로벌 투자 성적표 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020100475003719dd55077bc211821821443.jpg&nmt=18)

![박창훈 신한카드 대표, ‘SOL페이’로 본업가치 재정의… 데이터 영토 확장 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510115802605dd55077bc25812315153.jpg&nmt=18)

![김이태 삼성카드 대표, 초개인화 ‘모니모’ 확장…금융·생활 연결 강화 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026011802065200729dd55077bc25812315214.jpg&nmt=18)

![12개월 최고 연 3.20%…NH저축은행 'NH특판정기예금(비대면)'[이주의 저축은행 예금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020118483800519957e88cdd5211234196184.jpg&nmt=18)

![24개월 최고 연 3.10%…진주저축은행 안심정기예금[이주의 저축은행 예금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020118584200659957e88cdd5211234196184.jpg&nmt=18)

![문창환 IBK캐피탈 대표 “5년간 생산적금융 4조 공급할 것” [IBK캐피탈 생산적금융 주도 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020122331605902dd55077bc211821821443.jpg&nmt=18)

![12개월 최고 연 3.20%…NH저축은행 'NH특판정기예금' [이주의 저축은행 예금금리-1월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260123192428010886a663fbf34175192139202.jpg&nmt=18)

![12개월 최고 연 5.0%…세람저축은행 '펫밀리 정기적금'[이주의 저축은행 적금금리-2월 1주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026020118380409694957e88cdd5211234196184.jpg&nmt=18)