금융권에 따르면, 효성그룹은 효성캐피탈 매각을 위해 주관사를 크레디트스위스에서 BDA파트너스로 변경하고 매각작업을 진행하고 있다.

사모펀드와 금융지주간 컨소시엄 통한 참여 가능성도 제기되고 있다. PE들은 효성캐피탈 M&A에 참전하기 위해 금융지주와도 컨소시엄 구성을 논의하고 있는 것으로 알려졌다.

아주캐피탈 M&A에 우리금융지주가 참여할지도 초미의 관심사다. 우리은행과 웰투시인베스트먼트가 컨소시엄을 구성해 아주캐피탈에 지분투자한 펀드는 6월에 만기가 다가온다.

우리금융지주가 아주캐피탈을 인수하게되면 금융지주계 모두 캐피탈사를 보유하게 된다.

◇ 우리금융 내부등급법·이사회 인수 안건 상정 관심

우리금융지주 내에서는 지주사로 전환한 만큼 아주캐피탈 인수는 기정사실로 여겨진다.

금융권 관계자는 “웰투시인베스트먼트 펀드 참여 당시 사실상 아주캐피탈 자회사 인수를 염두에 두고 참여한 것”이라고 말했다.

지주사 전환 전 우리은행은 2017년 웰투시인베스트먼트와 아주캐피탈 지분 74.03%를 인수하기 위해 웰투시제3호사모투자합자회사에 1000억원을 투자했다.

현재 우리은행은 우선매수청구권을 보유하고 있으며 지분 50%를 확보한 상태다. 청구권을 행사하면 웰투시인베스트먼트 지분을 모두 가져갈 수 있다. 작년 6월 1차 펀드 만기가 돌아왔으나 우리은행은 우선매수권을 행사하지 않았다.

손태승닫기

손태승기사 모아보기 회장도 작년 지주사 전환 직후 가진 간담회에서 자회사 인수 순서로 저축은행, 캐피탈사, 자산운용사 등 소규모 금융 계열사부터 인수하겠다고 언급한 바 있다.

손태승기사 모아보기 회장도 작년 지주사 전환 직후 가진 간담회에서 자회사 인수 순서로 저축은행, 캐피탈사, 자산운용사 등 소규모 금융 계열사부터 인수하겠다고 언급한 바 있다.손 회장은 작년 자산운용사와 부동산신탁사를 인수하고 우리자산운용(옛 동양자산운용), 우리금로벌자산운용(옛 ABL글로벌자산운용), 우리자산신탁(옛 국제자산신탁)을 출범했다. 작년 MBK파트너스와 컨소시엄을 맺고 롯데카드 지분 20%를 인수했다.

우리금융지주는 금융당국에 내부등급법 승인을 신청할 계획이다. 우리금융지주 내부등급법은 무난한 승인이 예상되고 있다.

우리금융지주가 내부등급법을 승인받을 경우 BIS비율이 1~2%p(포인트) 가량 높아지며 2조원 추가 출자 여력도 확보할 것으로 전망하고 있다.

작년 하반기 6차례 진행한 신종자본증권 등 채권 발행으로 2조3500억원도 확보했다. 내부등급법으로 받게 되면 우리금융지주가 금융지주 중에서는 ‘M&A 큰 손’으로 부상하게 된다.

◇ 금융지주 M&A경쟁 되나

아주캐피탈이 우리금융에 인수된다면 지주계 캐피탈사 3파전 구도가 형성되서다. 캐피탈사에서는 포트폴리오가 비슷한 KB캐피탈, 하나캐피탈과 라이벌 구도를 가지게 된다.

신한캐피탈은 기업금융이 주를 이루는 캐피탈사로 성격이 다르다.

금융지주 간 비은행 경쟁이 치열해지면서 아주캐피탈, 효성캐피탈 인수전에 참여 가능성도 점쳐진다.

효성캐피탈은 인수전 유력 참여자로 알려진 핑안인터내셔널파이낸셜리싱 외에 일본계, 호주계 전략적투자자(SI)들도 투자 의향서를 받아갔다.

사모투자펀드 운용사들도 금융지주사에 인수전 공동 참여를 구상하고 있다는 전언이다.

기존 캐피탈사와 시너지를 낼 수 있다는 점, 대주주 적격성 심사가 까다롭지 않다는 점 등도 캐피탈사 매물 매력도를 높이고 있다.

효성캐피탈과 같은 이유로 매물로 나왔던 롯데캐피탈도 금융지주사들이 적극 나선 바 있다.

롯데캐피탈 매각 당시 신한금융지주는 마감 당일까지 M&A 참전을 고심했다. KB금융지주는 KB캐피탈과 합병 당시 시너지가 크다고 판단, 롯데캐피탈 M&A에 참전한 바 있다.

금융권 관계자는 “아주캐피탈이 우리금융지주에 인수되면 지주계 캐피탈사로 성격이 바뀌고 적극적으로 지주 지원도 받게 된다”라며 “KB캐피탈, 하나캐피탈 입장에서는 예의주시할 수 밖에 없다”고 말했다.

다만 매물 가격은 변수다. 아주캐피탈은 웰투시 인수 이전 두차례 매각 실패로 어려움을 겪었다.

아주캐피탈은 매각 실패, 신용등급 하락 등으로 조달에 어려움을 겪다가 웰투시인베스트먼트-우리은행 편입 이후 체질개선을 이뤘다.

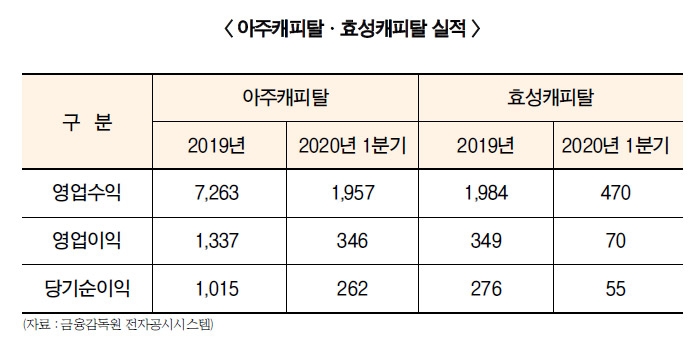

작년 아주캐피탈 순이익은 1016억원을 기록해 2009년 상장 이래 처음으로 순이익 1000억원대를 달성했다.

웰투시인베스트먼트 인수 이후 아주캐피탈 신용등급도 A에서 A+로 상향조정됐다.

효성캐피탈은 다양한 참여자가 M&A전에 참전하며 흥행이 예상되면서 가격 경쟁에서 우위를 점하고 있다.

전하경 기자 ceciplus7@fntimes.com

가장 핫한 경제 소식! 한국금융신문의 ‘추천뉴스’를 받아보세요~

데일리 금융경제뉴스 Copyright ⓒ 한국금융신문 & FNTIMES.com

저작권법에 의거 상업적 목적의 무단 전재, 복사, 배포 금지

![성영수 하나카드 대표, ‘트래블로그ʼ 앞세워 하나Pay 시장 공략 가속 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026022214314207269dd55077bc221924192196.jpg&nmt=18)

![신한카드 ‘비용 다이어트’…KB국민카드 ‘리스크 방어’ [KB·신한 맞수 대결]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603340900489dd55077bc221924192196.jpg&nmt=18)

![문창환 IBK캐피탈 대표 “5년간 생산적금융 4조 공급할 것” [IBK캐피탈 생산적금융 주도 (2)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020122331605902dd55077bc211821821443.jpg&nmt=18)

![문창환 IBK캐피탈 대표, 신성장 5대 분야 모험자본 공급 첨병 [IBK캐피탈 생산적금융 주도 (1)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026012510101105273dd55077bc25812315153.jpg&nmt=18)

![신한저축은행, 건전성·수익성 선도…KB,본격적 회복세 돌입 [KB·신한 맞수 대결]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026021603373105362dd55077bc221924192196.jpg&nmt=18)

![정태영 현대카드 부회장, 금융 넘어 ‘AI·데이터 기업' 가속 [카드사 플랫폼 경쟁력 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020722032807525dd55077bc221924192196.jpg&nmt=18)

![[인터뷰] 조성태 IBK캐피탈 부사장 “산업금융 플랫폼 역할 수행할 것” [IBK캐피탈 생산적금융 주도 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721293409022dd55077bc221924192196.jpg&nmt=18)

![IMM인베, 일본·홍콩·싱가포르 亞네트워크 확대 [VC 글로벌 투자 성적표 (3)]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=284&h=214&m=5&simg=2026020721250908263dd55077bc221924192196.jpg&nmt=18)

![[DQN] 김기덕號 JB우리캐피탈, 순익 1위 독주 [금융사 2025 리그테이블]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260224174429035706a663fbf34175192139202.jpg&nmt=18)

![12개월 최고 연 3.30%…참저축은행 '비대면 회전정기예금' [이주의 저축은행 예금금리-2월 4주]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260220180505017526a663fbf34175192139202.jpg&nmt=18)

![신협중앙회, '지역별 이사' 첫 선출...지역 이해 이사회 반영 기대 [신협법 개정]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022615190903075957e88cdd5211234196185.jpg&nmt=18)

![[프로필] 정상호 롯데카드 대표이사 내정자, 영업·마케팅 분야 전문가](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=20260225131703052499efc5ce4ae12116082156.jpg&nmt=18)

![김학균 벤처캐피탈협회장 “코스닥 활성화 펀드 조성·RWA 규제 완화 올해 중점 추진” [2026 VC협회 정기총회]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=110&h=79&m=5&simg=2026022715144805487957e88cdd521814420644.jpg&nmt=18)